Discovered

Содержание:

- Показатель EBITDA — что такое и его использование для оценки компании

- Как рассчитать и понять показатель EBITDA

- Что значит показатель EBITDA и кому он может быть интересен

- Bringing It All Together

- Расчет EBITDA и анализ рентабельности

- Виды прибыли

- Разница между OIBDA и EBITDA

- Использование EBITDA

- What Is Earnings Before Interest and Taxes (EBIT)?

- Особенности и формула расчета ЕБИТДА

- Earnings Before Interest and Taxes (EBIT)

- EBITDA vs. EBT and EBIT

- EBIT Conclusion

- EBT

- Рентабельность по EBITDA

- EBIT Analysis

Показатель EBITDA — что такое и его использование для оценки компании

Аббревиатура EBITDA расшифровывается как Earnings before Interest, Taxes, Depreciationand Amortization, что в переводе значит прибыль до выплаты налогов, процентов по кредитам и без учета амортизационных отчислений. По сути это один из видов прибыли, стоящий между валовой прибылью и балансовой прибылью предприятия.

EBITDA показывает результат основной деятельности компании независимо от числа взятых кредитов, метода начисления амортизации и суммы налогов различного уровня. В нормы российского бухгалтерского учета не входит, так как привносит определенные искажения и противоречия в существующую нормативную базу.

Изначально данный вид прибыли рассчитывался при оценке целесообразности слияний и поглощений. Это один из немногих абсолютных показателей, в отличие, например, от чистой прибыли, по которому можно сравнить деятельность нескольких предприятий в отрасли.

EBITDA применяется для оценки долговой нагрузки предприятия через сопоставления с финансовыми результатами (прибылью и рентабельностью).

Для оценки способности компании отдавать долги находится отношение объема чистого долга к показателю EBITDA. Таким образом определяется степень платежеспособности организации, ее способность погасить все имеющиеся на данный момент финансовые обязательства.

Как рассчитать и понять показатель EBITDA

Именно по этой причине Уоррен Баффетт так негативно относится к EBITDA. Он утверждает, что этот показатель не отражает объемы средств, затраченные на покупку активов. По его мнению, инвестиционная деятельность компании не раскрывается в EBITDA. И это действительно большой минус. Со временем оборудование будет устаревать и терять в цене. Необходимо заблаговременно заботиться о том, чтобы у компании было достаточно средств на обновление, ремонт или модернизацию.

Фактически, если мы не принимаем в расчет амортизацию, мы отрицаем необходимость замены или ремонта оборудования в будущем. Причем есть немало примеров того, как целые компании банкротились только потому, что их руководители показывали результаты, опираясь на показатель EBITDA.

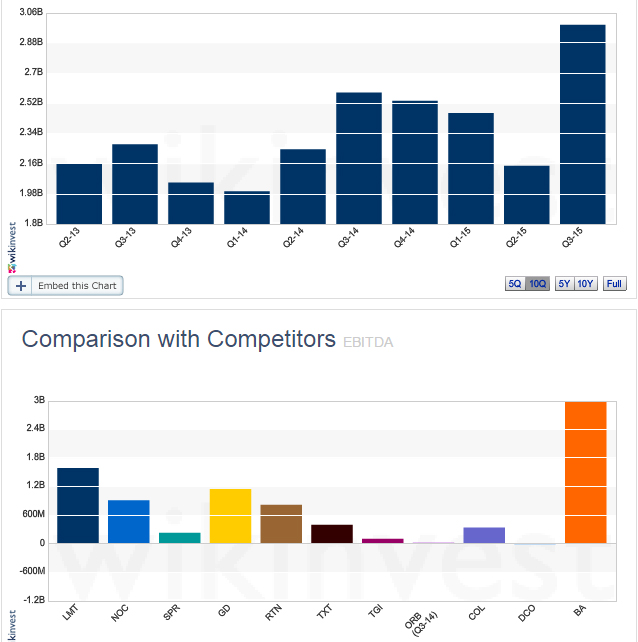

Например, ниже перед вами показатель EBITDA компании Boeing (NYSE:BA):

Далее – показатели по кварталам и сравнение с показателями главных конкурентов авиастроения в США:

Как видно, Boeing лидирует.

Иногда перед EBITDA вы можете встретить EBT (Earnings Before Taxes) и EBIT (Earnings Before Interest, Taxes)

- EBT – это прибыль компании до уплаты налогов

- EBIT – это прибыль до уплаты налогов и процентов

В целом все три показателя созданы для международной оценки компании, и многие рейтинговые компании придают EBITDA большее значение, чем другим показателям.

Почему это так важно в международном смысле?

- Во-первых, в разных странах разные системы и проценты налогообложения

- Во-вторых, различия в кредитных системах и величине процентах

- В третьих, разные системы учета амортизации и, в целом, количество оборудования у компании

Что значит показатель EBITDA и кому он может быть интересен

Другими словами, это специальный показатель, который показывает прибыль или убыток от основной деятельности компании (операционной деятельности). Чтобы получить более знакомую нам чистую прибыль, надо рассчитаться с кредиторами, уплатить налог на прибыль государству и учесть износ активов.

Если есть общеизвестный и понятный всем показатель чистой прибыли, зачем рассчитывать еще один? ЕБИТДА нужна нам, чтобы понять, какую прибыль приносит непосредственно бизнес компании. Дает ответ на вопрос, умеет ли предприятие зарабатывать деньги, хватит ли их на выплату процентов по кредиту, расчеты по налогам, содержание активов: зданий, сооружений, машин, оборудования и пр.

Если еще проще, то EBITDA говорит о том, сколько бы компания зарабатывала в идеальных условиях: если бы все заводы у нее уже были, станки не изнашивались, а государство ввело для нее нулевую налоговую ставку. Учитывает только те средства, которыми реально располагает предприятие. Измеряется в денежных единицах, в России – в рублях.

Сравнение двух предприятий по чистой прибыли не всегда корректно. В каждом из них могут быть разные системы налогообложения, методики начисления амортизации, условия кредитования. EBITDA позволяет проанализировать именно основную деятельность организации, без учета не относящихся к ней напрямую факторов.

ЕБИТДА получил широкое применение среди:

- аналитиков при подготовке рекомендаций по продаже/покупке ценных бумаг;

- банков, которые готовят сделки по слиянию и поглощению;

- инвесторов при сравнении различных компаний и принятии решения об инвестициях;

- управленческого персонала при анализе деятельности предприятия в динамике, сравнении его с конкурентами, поиске оптимальных путей решения стратегических задач развития.

EBITDA разработали в 80-е годы XX века для анализа крупных индустриальных компаний. На рынке появились инвестиционные фонды, которые скупали предприятия с хорошим финансовым состоянием и дорогими активами. Это позволяло им передавать основные фонды в залог для получения банковских кредитов. Необходим был показатель, который сравнивал бы разные предприятия из одной отрасли и оценивал, насколько они способны нести долговую нагрузку.

Таким образом, показатель дает ответы на следующие вопросы:

- Сколько денежных потоков генерирует предприятие за счет операционной деятельности и хватит ли у него денег для обслуживания кредитов, расчета по налогам и обслуживания своих активов?

- Как сравнивать организации между собой, если у них разная долговая нагрузка, амортизационная политика, налоговые ставки?

Bringing It All Together

EBITDA can be used to analyze and compare profitability among companies and industries as it eliminates the effects of financing and accounting decisions. Investors and analysts might want to use multiple profit metrics when analyzing the financial performance of a company since EBITDA does have some limitations.

As stated earlier, depreciation is not captured in EBITDA and can lead to distortions for companies with a significant amount of fixed assets. For example, oil companies have sizable amounts of fixed assets or property, plant, and equipment. As a result, the depreciation expense would be considerable, and with depreciation expenses removed, the earnings of the company would be inflated using EBITDA.

It’s important to note that the calculation of EBITDA is not officially regulated allowing companies to massage the figure to make their company look more profitable. An unscrupulous company could use one calculation method one year and switch the calculation the following year if the second formula made the company appear more profitable. If the calculation method remains constant from year to year, EBITDA can be a very useful metric for comparing historical performance.

Расчет EBITDA и анализ рентабельности

Начнем с определения: сокращение EBITDA следует читать как Earnings before Interest, Taxes, Depreciationand Amortization, что в переводе обозначает прибыль до вычета процентов, налогов и амортизации.

Исторически этот показатель использовался для анализа возможностей фирмы расплачиваться по долгам, а также для оценки привлекательности инвестиций в предприятие или обоснованности его слияния или раздела.

Помимо этого, сегодня EBITDA чрезвычайно часто используется как инструмент оценки эффективности деятельности компании и как способ сравнить между собой две или более фирм одной отрасли с разными структурами капитала и системами налогообложения.

Это обусловлено тем, что EBITDA можно считать сравнительно «чистым» показателем прибыли, учитывающим лишь результаты работы предприятия, без учета долговых обязательств, налогов и амортизации.

Но эти преимущества порождают и «ловушку», за которую EBITDA часто критикуется – стороннему лицу, каким может быть потенциальный инвестор, весьма сложно оценить без амортизации потребность предприятия во вложениях средств на расширение или улучшения основных фондов.

Кроме того, EBITDA иногда может использоваться как средство «завышения» прибыльности фирмы и повышения ее внешней привлекательности для инвесторов.

Она породила несколько производных показателей, основным из которых является рентабельность прибыли без налогов, амортизации и процентов (в англоязычной литературе встречается как EBITDA margin). Рассчитывать его необходимо так:

EBITDA margin = EBITDA / Выручка от продаж

Смысл этого показателя – продемонстрировать «чистый» процент прибыли от продажи товаров и услуг без учета налогов, процентов по займам и расходов на амортизацию основных фондов.

Минимально достаточным значением рентабельности считается 12%, но эта цифра может разниться в зависимости от общей ситуации в экономике и особенностей конкретной отрасли.

Минимально достаточным значением рентабельности считается 12%, но эта цифра может разниться в зависимости от общей ситуации в экономике и особенностей конкретной отрасли.

Виды прибыли

Бухгалтерская прибыль рассчитывается в бухгалтерском учете при формировании бухгалтерской отчетности. При этом размер прибыли будет зависеть от применяемых стандартов бухгалтерского учета. Поэтому сумма прибыли, рассчитанная по национальным стандартам, может существенно отличать от прибыли, рассчитанной по стандартам МСФО.

Экономическая прибыль является более емким понятием, т.к. при ее расчете могут учитываться отдельные доходы и расходы, которые согласно стандартам бухучета не учитываются при калькуляции бухгалтерской прибыли. Например, собственник бизнеса может дополнительно учесть в расходах всю сумму представительских расходов, «подарки» чиновникам и прочие сопутствующие ведению бизнеса расходы.

При расчете бухгалтерской прибыли выделяют валовую прибыль (как сумму прибыли предприятия от всех видов хозяйственной деятельности до вычета из нее налогов и других обязательных платежей) и чистую прибыль (т.е. прибыль, которая остается в распоряжении компании после уплаты всех налогов и обязательных платежей).

Валовая прибыль (Gross profit) включает в себя три основных компонента:

- Операционная прибыль (т.е. прибыль от основной деятельности компании — производства (продажи) продукции, выполнения работ, оказания услуг).

- Прибыль от реализации имущества (например, продажа основных фондов, которые больше не используются компанией в производственном процессе).

- Прибыль от внереализационных операций (например, погашение безнадежной дебиторской задолженности, уплата контрагентами различных штрафных санкций за несоблюдение условий заключенных договоров, курсовые разницы, выплата страхового возмещения и т.п.).

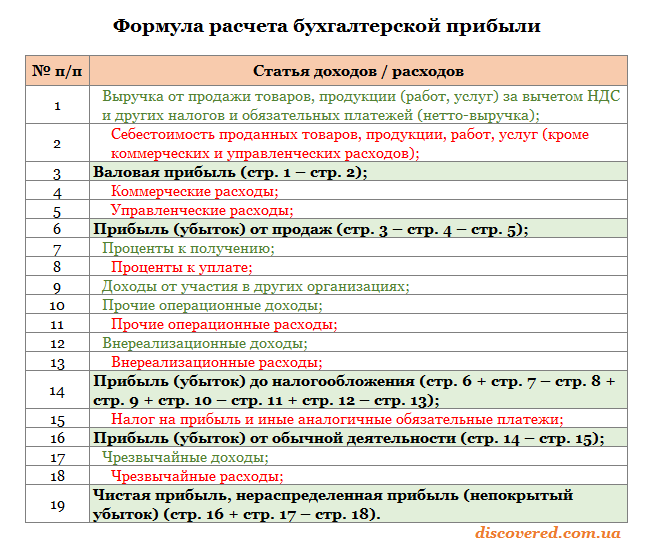

Формула расчета бухгалтерской прибыли может быть представлена в следующем виде:

Схематически структуру формирования прибыли можно отразить так:

Структура формирования прибыли предприятия

В международной практике помимо валовой и чистой прибыли довольно часто осуществляется расчет таких показателей как EBITDA, EBIT и EBT.

EBITDA

EBITDA (Earnings before interest, taxes, depreciation, and amortization) — прибыль до вычета процентов, налогов и амортизации. EBITDA показывает финансовый результат компании, исключая влияние эффекта структуры капитала (т.е. процентов, уплаченных по заемным средствам), налоговых ставок и амортизационной политики организации. Показатель EBITDA позволяет провести сравнительный анализ предприятий одной отрасли, которые имеют различную структуру капитала, используют разный механизм налогообложения, а также применяют разную амортизационную политику.

EBIT

EBIT (Earnings Before Interest and Taxes) – прибыль до вычета процентов и налогов. EBIT — это по сути промежуточный результат между расчетом валовой и чистой прибыли. EBIT позволяет провести сравнительный анализ различных компаний, абстрагировавшись от структуры их капитала (т.е. исключив затраты на обслуживание заемного капитала) и влияния разных налоговых ставок. Часто EBIT путают с операционной прибылью, которая в отличие EBIT не включает доходы и расходы по прочим операциям.

EBT

EBT (Earnings before taxes) — прибыль до налогообложения. Показатель EBT позволяет объективно сравнивать компании, работающие в различных налоговых юрисдикциях.

Разница между OIBDA и EBITDA

Значение OIBDA как правило сравнивают с другим англоязычным бухгалтерским термином EBITDA. Рассмотрим подробнее OIBDA и EBITDA — разница между ними заключается в учитываемых при вычислении показателях. Для вычисления первого достаточно знать прибыль по базовым операциям и показатели износа средств производства. Расчёт второго основывается на чистой прибыли, без платежей в бюджет, уплаты за износ оборудования и процентов по кредитам.

Инвесторы и финансисты не любят EBITDA за недостоверность сведений о доходности: амортизация и поддержание баланса средств производства составляет в большинстве случаев существенную и стабильную часть расходов компании, которую невозможно сократить. Данные о прибыли без амортизации не соответствуют реальную положению вещей.

Коэффициент OIBDA показывает инвесторам, насколько предприятие нуждается в обновлении средств производства

В этом смысле OIBDA гораздо нагляднее и честнее. Неиспользование амортизационных отчислений в EBITDA лишает инвесторов достоверных данных о потребностях компании в области обновления средств производства и схожих базовых тратах. Кроме того, это значение включает так называемые «нестабильные», разовые доходы, которые искажают реальную динамику успехов компании.

OIBDA — более стабильный показатель, его труднее корректировать или искажать. Инвесторы считают его более достоверным и надёжным. Он точнее отражает перспективы предприятия, так как базируется на операционной прибыли и расходах на износ оборудования.

(Visited 22 times, 1 visits today)

Использование EBITDA

Показатель EBITDA впервые стал использоваться в середине 1980-х годов, когда инвесторы, привлекающие заемные средства для покупки компаний (англ. Leveraged Buy-Out, LBO), изучали проблемные компании, нуждающиеся в финансовой реструктуризации. Они использовали показатель EBITDA для анализа способности компании вернуть проценты по вложенным средствам и обслуживать свои долги в ближайшей перспективе (в течение одного или двух лет).

Анализ соотношения EBITDA компании к расходам по выплате процентов дает инвесторам представление о том, сможет ли компания обеспечить более высокие платежи по обслуживанию своего долга, с которыми она столкнется после реструктуризации.

EBITDA получила дальнейшее распространение во время пузыря «dot com», когда у компаний были очень дорогие активы и высокая долговая нагрузка. С помощью показателя EBITDA менеджеры скрывали проблемы компаний, а аналитики видели только постоянный рост прибыли.

С тех пор использование EBITDA распространилось на широкий круг предприятий. Его сторонники утверждают, что ЕБИТДА предлагает более четкое отражение операций, устраняя расходы, которые могут скрыть, как на самом деле работает компания.

EBITDA — это, по сути, чистый доход (или прибыль) с добавлением процентов, налогов, износа и амортизации. Показатель может быть использован для анализа и сравнения рентабельности компаний и отраслей, поскольку он исключает влияние финансовых и капитальных затрат. EBITDA часто используется в оценочных коэффициентах и может быть сопоставлен с выручкой и стоимостью предприятия.

Компании используют счета износа и амортизации для расчета стоимости основных средств или капитальных вложений. Амортизация часто используется для покрытия расходов на разработку программного обеспечения или другой интеллектуальной собственности. Это одна из причин того, что технологические и исследовательские компании на ранних стадиях развития показывают EBITDA при общении с инвесторами и аналитиками.

Компании, как правило, обращают внимание инвесторов на свои показатели EBITDA, когда у них нет высокой (или даже положительной) чистой прибыли. Это не всегда признак манипулирования показателями предприятия, но иногда его используют, чтобы отвлечь инвесторов от отсутствия прибыли компании и скрыть реальные финансовые показатели и риски компании

What Is Earnings Before Interest and Taxes (EBIT)?

Earnings before interest and taxes (EBIT) is an indicator of a company’s profitability. EBIT can be calculated as revenue minus expenses excluding tax and interest. EBIT is also referred to as operating earnings, operating profit, and profit before interest and taxes.

Key Takeaways

- EBIT (earnings before interest and taxes) is a company’s net income before income tax expense and interest expenses are deducted.

- EBIT is used to analyze the performance of a company’s core operations without the costs of the capital structure and tax expenses impacting profit.

- EBIT is also known as operating income since they both exclude interest expenses and taxes from their calculations. However, there are cases when operating income can differ from EBIT.

2:03

Особенности и формула расчета ЕБИТДА

Поскольку EBITDA в основном используют компании, которые уже вышли на мировой рынок, то он рассчитывается по международным стандартам. Это повышает конкурентоспособность отечественной продукции, поскольку в этом случае инвесторы будут располагать более полной информацией.

Это показатель не используют в бухгалтерском учете. Однако для его расчета понадобятся данные из бухгалтерской отчетности. Поскольку они широко доступны, то он выгодно отличается от других показателей рентабельности простотой расчета.

Для расчета ЕБИТДА необходимо располагать следующей информацией:

- чистая прибыль;

- расходы по налогу на прибыль и величина его возмещения;

- чрезвычайные расходы и доходы;

- уплаченные и полученные процентные выплаты;

- амортизационные отчисления;

- переоценка активов.

Все эти показатели, кроме последнего, образуют операционную прибыль (EBIT). Она необходима для расчета EBITDA. Чтобы ее вычислить, следует из валовой прибыли компании вычесть затраты на повседневную деятельность. Для расчета поможет следующая формула:

EBIT = Чистая прибыль + расходы по налогу — возмещенный налог + чрезвычайные расходы — чрезвычайные доходы + проценты уплаченные — проценты полученные

EBIT может иметь только положительное значение. Теперь можно рассчитать и EBITDA

EBITDA = EBIT + амортизационные отчисления – переоценка активов

Следует учесть, что мы вычислили показатель без учета выплат: по налогам, долгам и амортизации.

Однако можно воспользоваться и упрощенной формулой расчета EBITDA:

EBITDA = выручка – операционные расходы

Также формулу расчета показателя можно записать как:

EBITDA = Доходы – Расходы + Налоги + Проценты по долгам + Амортизационные отчисления

Если смотреть данные по балансу по форме 2, то «Доходы» берутся из строки 2110 «Выручка от реализации», а «Расходы» соответственно из строки 2120 «Полная себестоимость». Строки 2410+2421 +/- 2450 образуют «Налоги», а строка 2330 – «Проценты по долгам». Что касается амортизационных отчислений, то их значение следует взять из Приложений или Пояснений.

Чтобы формулы стали понятнее, приведем пример. Для этого воспользуемся упрощенной формулой. Допустим, необходимо вычислить EBITDA для компании «Ромашка». Для этого воспользуемся формулой:

EBITDA = Прибыль до налогообложения (2300) + Проценты уплаченные (2330) — Проценты полученные (2320) + Амортизация

В Пояснении к годовой отчетности указано, что сумма амортизации составляет 60 000 000 руб.

Данные отчета о финансовых результатах ООО «Ромашка» за 2017 год.

| Наименование показателя | Код строки | Данные за год (руб.) |

| Прибыль (убыток) от продаж | 2200 | 332 673 919 |

| Доходы от участия в других организациях | 2310 | 139 211 136 |

| Проценты к получению | 2320 | 67 912 187 |

| Проценты к уплате | 2330 | 119 740 422 |

| Прочие доходы | 2340 | 4 495 250 616 |

| Прочие расходы | 2350 | 4 283 878 698 |

| Прибыль (убыток) до налогообложения | 2300 | 631 428 738 |

Тогда, EBITDA= 631 428 738 +119 740 422 — 67 912 187 + 60 000 000 = 743 256 973 (руб.)

Согласно результатам расчета можно сделать вывод, что ООО «Ромашка» способно обслуживать свои обязательства, образующие ежегодную выплату по долгам в размере не более 743, 3 млн. руб.

Earnings Before Interest and Taxes (EBIT)

Earnings before interest and taxes (EBIT) is a company’s net income before interest and income tax expenses have been deducted. EBIT is often considered synonymous with operating income, although there are exceptions.

Investors and creditors use EBIT to analyze the performance of a company’s core operations without tax expenses and capital structure costs distorting the profit numbers. EBIT is calculated as follows:

EBIT = Net income + interest expense + tax expense

Since net income includes the deductions of interest expense and tax expense, they need to be added back into net income to calculate EBIT.

EBIT is valuable to investors and analysts when analyzing the performance of a company’s core operations.

EBITDA vs. EBT and EBIT

EBIT (earnings before interest and taxes) is a company’s net income before income tax expense and interest expense have been deducted. EBIT is used to analyze the performance of a company’s core operations without tax expenses and the costs of the capital structure influencing profit. The following formula is used to calculate EBIT:

EBIT=Net Income+Interest Expense+Tax Expense\textit{EBIT} = \text{Net Income} + \text{Interest Expense} + \text{Tax Expense}EBIT=Net Income+Interest Expense+Tax Expense

Since net income includes the deductions of interest expense and tax expense, they need to be added back into net income to calculate EBIT. EBIT is often referred to as operating income since they both exclude taxes and interest expenses in their calculations. However, there are times when operating income can differ from EBIT.

Earnings before tax (EBT) reflects how much of an operating profit has been realized before accounting for taxes, while EBIT excludes both taxes and interest payments. EBT is calculated by taking net income and adding taxes back in to calculate a company’s profit.

By removing tax liabilities, investors can use EBT to evaluate a firm’s operating performance after eliminating a variable outside of its control. In the United States, this is most useful for comparing companies that might have different state taxes or federal taxes. EBT and EBIT are similar to each other and are both variations of EBITDA.

Since depreciation is not captured in EBITDA, it can lead to profit distortions for companies with a sizable amount of fixed assets and subsequently substantial depreciation expenses. The larger the depreciation expense, the more it will boost EBITDA.

EBIT Conclusion

Earnings Before Interest and Taxes is an important profitably measure for comparing the performances of different businesses. The below points are worth bearing in mind as a quick recap of what it is, why it’s used, and how to use it:

- EBIT calculates how a company will generate revenues over a particular period

- You can calculate the ratio using the direct cost as well as net profit method

- When calculating EBIT using the net profit method add net profit of a business to interest as well as income taxes

- To calculate EBIT with the direct cost method subtract a company’s total revenue from the cost of goods sold as well as operating expenses

- Investors and lenders wanting to see how a company could operate without tax and capital structure limitations could use EBIT

- EBIT would not be a good measure for comparing companies in different industries as they could have different operating expenses and cost of goods sold

EBT

Earnings before tax (EBT) reflects the operating profit that has been realized before accounting for taxes, while EBIT excludes both taxes and interest payments. EBT is calculated by taking net income and adding taxes back in to calculate a company’s profit.

By removing tax liabilities, investors can use EBT to evaluate a firm’s operating performance after eliminating a variable outside of its control. In the United States, this is most useful for comparing companies that might have different state taxes or federal taxes. EBT and EBIT are similar to each other and are both variations of EBITDA.

Рентабельность по EBITDA

Значения на основе EBITDA, используемые инвесторами и менеджерами.

Абсолютные экономические показатели не всегда позволяют оценить результативность деятельности коммерческого субъекта, его готовность к своевременной уплате платежей и выполнить точный сравнительный анализ фирмами-аналогами по идентичному виду деятельности.

EBITDA margin

Для этого используются относительная величина — рентабельность (EBITDA margin).

Интересно: Как рассчитать рентабельность инвестиций: формула, оценка инвестиционного проекта, расчет прибыли.

Коэффициент рентабельности по EBITDA рассчитывается как соотношение абсолютного размера показателя к размеру выручки в определенном периоде.

По исходным данным Примера 1:

EBITDA margin = 618/2500= 0,2472

Для инвесторов важной является экономическая безопасность объекта их вложений, низкие риски потенциального банкротства компании. С этой целью менеджмент предприятия часто представляет им сведения о том, какую часть обязательств предприятие способно покрыть наработанным текущим доходом, точнее всего выражаемым показателем EBITDA:

С этой целью менеджмент предприятия часто представляет им сведения о том, какую часть обязательств предприятие способно покрыть наработанным текущим доходом, точнее всего выражаемым показателем EBITDA:

Debt to EBITDA

Коэффициент debt to EBITDA (коэффициент отношения долга) — рассчитывается как соотношение всех обязательств компании на отчетную дату к полученному результату EBITDA за соответствующий период деятельности.

Для более точного расчета чаще используется показатель net debt/EBITDA, показывающий какой размер чистого долга способна погасить компания по результатам текущего периода.

Для определения чистого долга размер краткосрочных и долгосрочных займов, кредитов предприятия уменьшается на имеющиеся денежные средства и их эквиваленты.

В российской компании из примера 2 на 31 декабря 2019 года размер всех обязательств составил 20 млн. руб. (в том числе по краткосрочным и долгосрочным ссудам 2 млн. руб.). Остаток денежных средств и их эквивалентов по балансу на 31.12.2019 г. – 1,146 млн. руб.

Общий показатель debt to EBITDA составляет 20/17,7= 1,13.

В среде экономистов и бизнесменов принято считать нормальным, если это значение не превышает 3 единиц. Если коэффициент выше 3, это свидетельство слишком рискованной стратегии расчетов с кредиторами, повышающей риски банкротства предприятия в будущем.

Соотношение чистого долга за вычетом остатка денежных средств к EBITDA составляет:

(2-1,146)/17,7=0,048 и свидетельствует о высоком уровне гарантии погашения долгов рассматриваемой в примере 2 компанией.

EV/EBITDA

Показатель EV представляет собой сумму рыночной капитализации и чистого долга субъекта бизнеса.

EV/EBITDA — это соотношение, которое позволяет определить за какой период предприятие способно окупить свою полную стоимость.

Таким образом, компания менее чем за четыре года полностью окупит свою стоимость.

EBIT Analysis

Since EBIT determines how a company will generate revenues over a particular period, it can be used by investors to compare the performances of similar companies in the same industry and determine which ones are wise to invest in.

That said, EBIT would not be a good measure for comparing companies in different industries. Manufacturing industries, for example, would have larger COGS as well as other measures compared to something like the hotel industry.

Investors and creditors can use this value to speculate how a business could run when it has no taxes or capital structure cost to worry about. This makes it helpful for investors to compare two companies in the same industry that have different tax rates.

Just as with any financial ratio, EBIT comes with its own limitations that investors need to be aware of when comparing different companies EBIT figures.

One of the primary limitations is that because EBIT ignores interest, it could artificially inflate the earnings for a company which has a large amount of debt, which generally also means interest expenses on that debt.

Not including debt into the analysis is risky because a company could have increased its debt because of bad performance or a lack of cash flow.

Another factor to consider with EBIT is depreciation, which is included in EBIT. This can lead to varied results across industries where one has a large number of fixed assets and the other doesn’t. The depreciation of the fixed assets would reduce the net income of the company and EBIT would make it look less favorable.

For that type of comparison, you may want to use EBITDA instead, which takes EBIT and also removes depreciation and amortization expenses when calculating the profitability of the company.