Нкд по облигациям что это?

Содержание:

- Что такое НКД и зачем он нужен

- Могу ли я продать облигацию до момента погашения или выплаты купона

- Какие документы необходимы

- Что это такое?

- Особенности оферты по купонным облигациям

- Где посмотреть список облигаций

- Операционный офис г. Москва (ул. Большая Семёновская)

- Процентная ставка

- История термина

- Налогообложение НКД

- Как рассчитать накопленный купонный доход

- Как зарабатывать на облигациях

- Как выбрать облигации корпоративного сектора

- Что это такое

- Купонные облигации и налоги

- Что такое накопленный купонный доход

- Экономическая сущность облигаций

- Навигация по записям

- Что представляет собой НКД и каким образом он возникает

- Налоги

- и зачем он нужен?

- Заключение

Что такое НКД и зачем он нужен

Это часть прибыли, расчёт коей происходит, начиная от даты, на которую приходится последняя компенсация купона, и заканчивая текущей датой.

Со стороны покупателя

Предположим, инвестором было решено приобрести ценные бумаги. Они продаются по полной стоимости от номинала, но, чтобы их приобрести, приходится оплатить не сто процентов, а эту же сумму, и плюс ещё НКД.

Всё из-за приобретения в середине купонного периода. А это значит что нужно компенсировать как сам финансовый актив, так и сумму, которая была накоплена за предыдущие месяцы. За это время также накапливается и сам показатель.

Со стороны продавца

Для того, кто покупает, этот накопленный показатель также играет важную роль. Предположим, что пять месяцев у вас лежат ценные бумаги, которые вы решили срочно продать, хотя до закрытия купона ещё остался месяц.

Могу ли я продать облигацию до момента погашения или выплаты купона

Да, продать облигацию на бирже можно в любой момент.

В этом случае вы получите две выплаты

Рыночную цену облигации. Она может быть как выше, так и ниже первоначальной цены покупки

Обратите внимание: досрочно продать облигацию по номиналу нельзя. Сделка будет заключена по рыночной цене на момент продажи.

Накопленный купонный доход (НКД)

Его размер пропорционален количеству дней, в течение которого вы удерживали облигацию.

В этом случае вы получите

- 1 005 руб. от продажи облигации на бирже.

- Накопленный купонный доход за 100 дней: 44 руб. / 183 * 100 = 24,04 руб.

Таким образом, вы сохраните свой купонный доход при досрочной продаже облигации. Единственное, на чем можно потерять деньги — разница между ценой покупки и продажи бумаги.

Какие документы необходимы

Что это такое?

Прежде чем дать определение купонному доходу, разберемся в понятии купона.

Купон облигации — это установленная при выпуске ценной бумаги величина дохода, которую владелец облигации получает за заданный эмитентом период.

История

В доцифровую эпоху облигации были бумажными, а купоны являлись часть этого документа. По прошествии определённого времени, владелец мог обменять эти купоны, которые отрывались физически, на положенные ему деньги. В наше время долговые бумаги выпускаются в виде электронных записей, где зафиксированы все их свойства.

Таким образом, купонный доход — это выплаты по купонам, которые получает инвестор.

Особенности оферты по купонным облигациям

Держателям купонных облигаций с офертой необходимо внимательно следить за сроком ее наступления. Это связано с тем, что после наступления даты оферты у эмитента есть полное право изменить купонную ставку и подавляющее большинство эмитентов этим правом пользуется.

Вот наглядный пример рисков. На приведенном ниже списке купонных выплат по облигации, эмитированной банком Открытие ОткрФКББ03, видно резкое понижение купона с 11,15% до 0,01%. Инвестор, опоздавший продать свою бумагу, как минимум временно остался без купонного дохода.

Эмитенты не всегда прибегают к таким мерам, поскольку резкое снижение процентной ставки, которое фактически привело к прекращению выплат, говорит о нестабильном положении компании. В частности, в 2018 г. банк Открытие начал испытывать серьезные финансовые трудности и не смог продолжать купонные выплаты.

А вот как выглядят рыночные котировки этой облигации:

Где посмотреть список облигаций

Чтобы отобрать бумаги для покупки, нужно сначала узнать, как найти облигацию в общем списке. Самый простой способ — воспользоваться каталогом своего брокера. В нем будут перечислены все облигации, доступные для покупки. Например, так выглядит каталог облигаций брокера «Тинькофф Инвестиции».

Каталог облигаций брокера «Тинькофф Инвестиции».

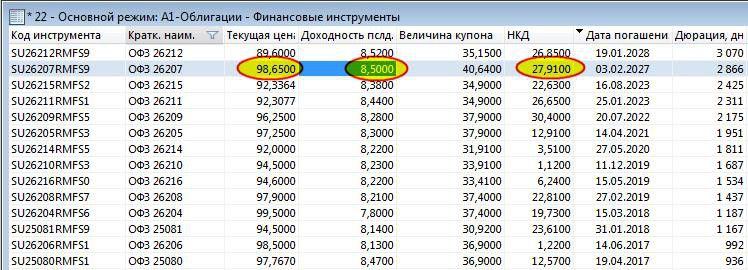

Если отдельного каталога у брокера нет, просмотреть список облигаций можно в биржевом терминале. Это не так удобно, но в целом вы получите полную информацию о доступных бумагах. Например, так выглядит список облигаций в профессиональном биржевом терминале QUIK, который предлагают многие российские брокеры.

Каталог облигаций в терминале QUIK.

Наконец, можно воспользоваться одним из многочисленных сервисов для поиска облигаций — например, Rusbonds или R-Navigator от «Райффайзен». Некоторые из них бесплатны, другие доступны только по подписке. Польза от таких сервисов будет только в том случае, если вы планируете инвестировать в облигации на регулярной основе.

Операционный офис г. Москва (ул. Большая Семёновская)

Процентная ставка

Купонная (процентная) ставка представляет собой установленный компанией-эмитентом уровень дохода, выплачиваемый владельцу облигации в виде купонных платежей. Это процентная ставка по купону. Величина ставки всегда обязательно указывается в годовых процентах, взятых от номинальной цены ценной бумаги.

Все выплаты считают в денежных единицах, перечисляться инвестору они могут с различной (указанной изначально) периодичностью – раз в квартал/полгода/год и т.д. Наиболее ценными считаются облигации, по которым ставка выплачивается чаще. Так, государственные ОФЗ предполагают осуществление выплат дважды в год.

Если речь идет о государственных облигациях и рассматривается, что такое НКД, то нужно помнить: тут размер купона напрямую зависит от ключевой ставки Центрального Банка, а она определяется, в свою очередь, исходя из расчета состояния экономики страны. Во многом влияние на ставку оказывают цены на нефть, внутреннюю валюту, золото и другие факторы.

Чем лучше развивается экономика государства, тем ниже ставка и тем меньше прибыль инвестора от ОФЗ. Именно поэтому российские облигации дают высокий доход и очень привлекательны для инвесторов из-за рубежа.

Корпоративные облигации считаются по-другому, так как тут в качестве эмитента выступает частная компания, которая хочет получить прибыль для выплаты всех долгов и улучшения своего состояния. Тут величина ставки может быть разной и определяется только уровнем риска, доверия рынка к конкретной компании-эмитенту, выпускающей ценные бумаги.

Таким образом, можно сделать вывод, что государственные облигации самые надежные и низкодоходные, ценные бумаги частных компаний могут дать высокий доход, но и риски тут соизмеримо выше.

История термина

Наверно, вам интересно, откуда взялось сленговое выражение «стричь купоны»? Очень просто. Раньше, когда деревья были большими, а облигации – бумажными, на них отдельно печатали купоны – т.е. облигация выглядела как книжечка.

В дату даты выплаты купонов по облигациям держатель долговой бумаги приходил к эмитенту и говорил: «Гони мои деньги!» Тот отрезал купон от бонда и выплачивал деньги. «Книжечка» начинала выглядеть так.

А вот так выглядят отрезанные купоны (фото с сайта онлайн-аукциона auction.ru).

Когда все купоны были сострижены, то держатель облигации отдавал бумагу эмитенту и получал от него номинал бонда. Так всё работает и сейчас, но купоны, как правило, виртуальные.

Налогообложение НКД

С полученного купонного дохода удерживается налог в размере 13%. Ранее налог удерживался самим эмитентом. Но с начала 2012 по всем долговым ценным бумаг, выпущенными после указанного периода налоговым агентом является сам брокер.

Но это не полная информация. На самом деле все немного сложнее.

Понятие дохода по купону и дохода, полученного из-за курсовой разницы бумаг (купил дешевле — продал дороже) различаются.

Если владелец продал бумагу с НКД до наступления срока выплат, то прибыль считается как разница между покупкой и продажей.

Была куплена бумага по 1000 рублей с накопленным по ней купоном 30 рублей. В момент продажи купон вырос до 50 рублей. Итоговая прибыль — 20 рублей. С этих денег нужно будет заплатить налог 13% или 2,6 рубля.

Но дело в том, что само удержание налога будет происходить или в конце налогового периода, либо при выводе средств с брокерского счета. Получаем некоторую отсрочку платежа. И можно пользоваться этими деньгами некоторое время в своих целях. А если в совокупности по счету за год был получен убыток, то можно вообще уйти от уплаты налогов по НКД.

Если же бумага была куплена до наступления выплат по купону, с уже имеющимся НКД, то может получиться довольно неприятная ситуация. Покупатель оплачивает предыдущему владельцу полностью НКД, и при дальнейшем получении купона от эмитента с него еще удерживается налог. В итоге ожидаемая доходность снижается, а в некоторых случаях можно уйти даже в минус.

Покупка бумаги с накопленным купоном — 50 рублей. В момент выплаты купона 60 рублей, с этой суммы будет удержано сразу 13% и на счет владелец получит только 52,2 рубля. И вместо ожидаемой прибыли в 10 рублей с бумаги, реальная сумма поступлений денежных средств снижается в 4 раза.

А если бумага была бы куплена за 2-3 дня до наступления купонных выплат, был бы убыток. Допустим при НКД более 53 рублей.

Конечно брокер в конце налогового периода проведет перерасчет всех убыточных и прибыльных операций и выведет налогооблагаемую базу. И убыток полученный при покупке облигаций с НКД снизит общую налогооблагаемую базу. Но только после того, как данная бумага будет реализована владельцев. А пока она на руках — вы имеете «бумажный убыток», который никак не учитывается брокером.

Как рассчитать накопленный купонный доход

Для расчета НКД нам потребуются заранее известные исходные показатели:

- Номинальная стоимость облигации

- Определенная эмитентов процентная ставка по купону

- Количество дней, прошедших с окончания последнего купонного периода до текущей (расчетной) даты.

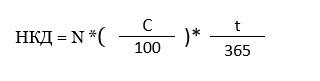

На основании этих данных мы выведем несложную формулу:

,где:

- N – номинальная стоимость облигации

- С – процентная ставка купона в годовом выражении

- t — количество дней после окончания предыдущего купонного периода.

Подставляем в качестве значений: 10% купонной доходности и 60-дневный период владения, и получаем пример расчета, результатом которого будет интересующая нас сумма НКД.

К сожалению, узнать НКД напрямую и в готовом виде, на сайте Московской биржи или на сайте вашего брокера не получится. Там мы видим так называемую «чистую» цену. Чтобы увидеть полную цену, к чистой цене необходимо прибавить накопленный доход. Для этого нужно воспользоваться непосредственно торговым терминалом, где интересующий нас показатель представлен в отдельном столбце.

Можно также обратиться к частично платным специализированным ресурсам. Например, cbonds.ru или rusbonds.ru, последний является дочерним сервисом агентства Интерфакс. Там НКД отображается отдельной строкой в таблице облигаций. Кстати, на сайте можно свободно воспользоваться калькулятором доходности облигаций, даже не проходя регистрацию.

Большинство других функций на этом сервисе, помогающих получать статистику и анализировать облигации, к сожалению, доступны только платным подписчикам.

Как зарабатывать на облигациях

Инвестор получает прибыль в виде купонного дохода на весь период обращения ценной бумаги. В любой момент вы можете продать облигацию за несколько минут. При этом вы не потеряете накопленные проценты.

Сколько можно заработать

Существует две стратегии заработка на облигациях:

- Активная. Вы покупаете ценную бумагу с расчетом роста ее стоимости за счет изменения рыночных процентных ставок. Как только происходит ее снижение на рынке, цена бонда растет, и вы получаете прибыль от переоценки.

- Пассивная. Вы покупаете облигацию и периодически получаете от нее проценты, если ценная бумага купонная. Если она бескупонная, ждете погашения и получаете номинал, который будет выше, чем первоначальная стоимость покупки.

Выгодно ли покупать

Однозначно, покупать облигации выгодно. В любом случае вы будете получать по ней доход. Продать ценную бумагу не составит особого труда, при этом вы не потеряете вложенных денег.

Можно ли покупать на ИИС

На ИИС можно покупать облигации. Как правило, одна из консервативных стратегий при работе с ИИС – покупка бонда федерального займа. Помимо этого, вы можете приобрести муниципальные облигации. Единственное: «народные» облигации, или ОФЗ-Н, на ИИС купить не получится.

Ценные бумаги, выпущенные российскими эмитентами, на ИИС вы также можете купить без ограничений. Еврооблигации приобрести реально, но с оговоркой. Те, что находятся на зарубежных биржах, недоступны для российского инвестора, однако часть еврооблигаций размещаются на Мосбирже, куда доступ у вас открыт.

Где посмотреть список доступных для покупки

Каждый брокер предлагает пользователям терминалы для торговли, где можно посмотреть актуальную информацию, касающуюся доступных для покупки облигаций. В России наиболее распространена программа QUIK, поэтому ориентироваться в ситуации на рынке можно по ней.

Создано множество сайтов, где размещается актуальная информация:

- Cbonds;

- Rusbonds;

- Smartlab.

Сколько стоит 1 еврооблигация

Большинство еврооблигаций стоят 100 000 евро или долларов, что в переводе на рубли составляет 7-8 миллионов. Согласитесь, довольно много. Если учитывать, что в год на рассматриваемый счет можно вводить не более 1 млн рублей, для покупки одной ценной бумаги вы будете пополнять счет примерно 7–8 лет.

Существуют еврооблигации с более скромным номиналом. К примеру, ALFA-21 стоит 1000 долларов, а Uranium 01 – всего 1000 рублей.

В общем, вы можете подобрать еврооблигации для покупки, исходя из финансовых возможностей.

Как выбрать облигации корпоративного сектора

Выбор корпоративных облигаций — значительно более сложная задача. Если в случае с ОФЗ надежность эмитента не вызывает сомнений, то при покупке корпоративных бумаг приходится анализировать каждую компанию в отдельности. Для этого нужен определенный опыт и знание финансового рынка.

Помимо общих показателей, таких как цена и эффективная доходность, при анализе корпоративных бумаг важно учесть ряд специфических факторов. Дата оферты

Многие корпоративные облигации предполагают досрочное погашение — оферту или put-опцион. Ставка купонного дохода, указанная в параметрах бумаги, действует только до даты оферты. После этого эмитент может сохранить прежние условия или изменить размер купона. При желании вы можете погасить облигацию в дату оферты, которая фактически становится датой погашения

Дата оферты. Многие корпоративные облигации предполагают досрочное погашение — оферту или put-опцион. Ставка купонного дохода, указанная в параметрах бумаги, действует только до даты оферты. После этого эмитент может сохранить прежние условия или изменить размер купона. При желании вы можете погасить облигацию в дату оферты, которая фактически становится датой погашения.

Кредитный рейтинг компании. Оценкой надежности облигаций занимаются мировые рейтинговые агентства: Moody’s, S&P и Fitch. Кредитный рейтинг доступен далеко не для всех компаний, но если такая оценка есть, ее можно найти в открытом доступе.

Как трактовать кредитные рейтинги различных агенств.

Бумаги со средним уровнем надежности считаются относительно безопасными — кстати, именно такой рейтинг имеет Российская Федерация. В корпоративном секторе часто встречаются спекулятивные облигации: такие инвестиции уже несут в себе некоторый риск, но все еще считаются вполне надежными на горизонте в 2 – 3 года.

Общее финансовое состояние компании.

Постарайтесь узнать как можно больше информации об эмитенте

- ознакомьтесь с публичной финансовой отчетностью — обычно она представлена на сайте компании в разделе для инвесторов;

- подумайте о том, насколько хорошо идут дела в том секторе экономики, к которому относится эмитент;

- просмотрите новости о компании за последнее время;

- ознакомьтесь с мнениями аналитиков.

Если информации об эмитенте мало, либо она непрозрачна, от инвестиции лучше отказаться.

Что это такое

Купонный доход по облигациям представляет собой установленный размер выплаты купона, получает которую владелец бумаги в соответствии со сроком держания облигации. Другими словами этот вид прибыли можно назвать процентной ставкой по купону.

Так, если по облигации купон равен 8%, за 1 год владелец бумаги получит 8% годовых. Стоимость самой облигации может упасть/вырасти, но зафиксированные 8% инвестор получит в любом случае.

Накопленный купонный доход по облигациям – так называется прибыль по ценной бумаге, которая была накоплена с момента совершения прошлой выплаты по данному купону. В качестве примера можно взять ОФЗ. Выплаты по государственным облигациям осуществляют дважды в год (раз в 6 месяцев). Так, на момент, к примеру, 10 июня 2019 года последняя выплата по купону зафиксирована 31 января 2018 года.

Накопленный купонный доход по облигациям – так называется прибыль по ценной бумаге, которая была накоплена с момента совершения прошлой выплаты по данному купону. В качестве примера можно взять ОФЗ. Выплаты по государственным облигациям осуществляют дважды в год (раз в 6 месяцев). Так, на момент, к примеру, 10 июня 2019 года последняя выплата по купону зафиксирована 31 января 2018 года.

Купонная равна 8.24%, поэтому НКД считается так:

(8.24% х 130)/365 = 0.02934% (это 29.34 рубля).

130 – число дней, которые минули с момента совершения последней выплаты, которая была зафиксирована 31 января. Накопленный доход обязательно учитывают при совершении покупки/продажи облигации. Если инвестор хочет купить ценную бумагу, цена для него составляется из двух значений: текущая стоимость облигации и накопленный купонный доход по облигации. Когда совершается выплата, НКД снова обнуляется и считается с этого дня.

130 – число дней, которые минули с момента совершения последней выплаты, которая была зафиксирована 31 января. Накопленный доход обязательно учитывают при совершении покупки/продажи облигации. Если инвестор хочет купить ценную бумагу, цена для него составляется из двух значений: текущая стоимость облигации и накопленный купонный доход по облигации. Когда совершается выплата, НКД снова обнуляется и считается с этого дня.

Так, если до новой выплаты по купону еще есть 4 месяца, то прошлому владельцу облигации новый платит накопленный купон облигации за прошедших 2 месяца (так как по ОФЗ купонный доход выплачивается каждые 6 месяцев, но у разных ценных бумаг периодичность выплаты может быть разная).

При условии, что НКД равен 8%, инвестору придется заплатить:

НКД = 8% х 2/12 = 1.333% (либо 13.33 рубля за штуку).

При желании продать ценную бумагу до того, как будут совершены выплаты, обозначенные купоном (в примере этот срок настанет через 4 месяца), покупатель выплатит продавцу НКД. Если же не продавать, то через 4 месяца эмитент заплатит держателю ценной бумаги 4% (за полгода).

При желании продать ценную бумагу до того, как будут совершены выплаты, обозначенные купоном (в примере этот срок настанет через 4 месяца), покупатель выплатит продавцу НКД. Если же не продавать, то через 4 месяца эмитент заплатит держателю ценной бумаги 4% (за полгода).

Каждый день стоимость облигации повышается на значение купонного дохода за 1 день – расчет выполняется просто: величина купонного дохода умножается на 1/365. Данная схема достаточно справедлива, так как дает возможность получать свой процент владельцу облигаций, независимо от того, как долго он владел ценной бумагой и без потерь в случае изменения планов (продажи облигации раньше срока, к примеру).

Выплата по купону осуществляется автоматически, за это отвечает брокер, через которого были приобретены ценные бумаги. Таким же образом осуществляется и пересчет при продаже облигации. Владелец при совершении каких-то сделок может ничего не делать самостоятельно, но желательно помнить об этом моменте и знать, как рассчитать НКД, чтобы иметь возможность самостоятельно выполнять адекватные подсчеты прибыли. Накопленный доход по купону закладывается в стоимость облигации автоматически.

Формула расчета НКД:

НКД = Номинал х (С/100) х День/365.

Тут:

- С – это ставка, по которой считается купон (облигация предполагает доход в процентах годовых).

- День – количество дней с момента фиксации начала купонного периода до текущей даты.

- 365 – используется для обычного года (для високосного 366).

Пытаясь разобраться, что такое купонный доход по облигациям, главное, что нужно помнить – это та сумма, которая была накоплена в соответствии с годовыми процентами, до момента покупки/продажи облигации. То есть, доход от владения облигацией в течение всего периода выплачивается в конце периода или с указанной эмитентом периодичностью (обычно платежи полугодовые, годовые, ежемесячный и понедельный встречаются редко), но в случае нарушения планов владелец в любой из дней при продаже облигации может получить свой доход в пересчете на текущую дату (даже если это один день).

Пытаясь разобраться, что такое купонный доход по облигациям, главное, что нужно помнить – это та сумма, которая была накоплена в соответствии с годовыми процентами, до момента покупки/продажи облигации. То есть, доход от владения облигацией в течение всего периода выплачивается в конце периода или с указанной эмитентом периодичностью (обычно платежи полугодовые, годовые, ежемесячный и понедельный встречаются редко), но в случае нарушения планов владелец в любой из дней при продаже облигации может получить свой доход в пересчете на текущую дату (даже если это один день).

Если сравнивать облигации с банковским депозитом, то благодаря НКД инвестор может эффективно и быстро перекладывать средства из одного актива в иной. Депозит такой возможности часто не дает – редко где позволяют досрочно закрывать вклад, не потеряв накопленные проценты.

С облигациями плюс еще и в том, что инвестор в любой момент может приобрести/продать лишь часть ценных бумаг, ведь НКД считают для каждой отдельной облигации.

Купонные облигации и налоги

Закон 102-ФЗ от 01.04.2020, уже вступивший в силу, вносит важные поправки в Налоговый кодекс. Эти изменения уже получили прозвище «Закона имени первого апреля», хотя для инвесторов веселого там мало.

Основной момент: купонный доход по облигациям, начиная с 01.01.2021 г., будет облагаться НДФЛ. Размер налога составит 13% для резидентов РФ. Напомним, что пока освобождены от исчисления НДФЛ те доходы, которые получены от выплат по купонам таких облигаций:

- гособлигаций и государственных бумаг бывшего Советского Союза, государств, участвовавших в Союзном государстве, а также субъектов Российской Федерации;

- муниципальных бумаг, эмиссия которых произведена по решению местных органов самоуправления;

- корпоративных облигаций компаний, зарегистрированных в Российской Федерации. Важные условия: эмиссия состоялась позднее 01.01.2017 г., и их номинал выражен в рублях. Доход по купонам упомянутых бумаг не должен превышать ставку рефинансирования плюс 5%. НДФЛ будет начислен только на сумму, превышающую это условие. Ставка этого налога составит 35%;

- российских дисконтных облигаций, чья эмиссия также произошла после 01.01.2017 г.

Льготное налогообложение зафиксировано в Налоговом кодексе, ознакомиться с ними можно в тексте ФЗ в статьях 217, 214.1, 224.

Что такое накопленный купонный доход

Почему облигация при прочих равных лучше, чем срочный депозит? Представьте, что вы положите деньги на вклад, но вам срочно понадобится их снять. В таком случае вы потеряете все накопленные проценты. С облигацией такого не произойдет. Вы получите свои проценты в любом случае – это возможно как раз благодаря НКД.

НКД – это денежная сумма, которая начисляется на облигацию за каждый день владения долговой бумагой. Если бы не было НКД, то облигации были бы крайне неликвидным инструментом: инвесторы продавали бы их только в день выплаты купона, так как в другие дни теряли бы накопленную прибыль.

К примеру, рыночная цена облигации – 1020 рублей, НКД – 10 рублей. Следовательно, при продаже продавец получит от покупателя 1030 рублей. Уплаченный НКД вернется ему при очередной выплате купона по облигации.

Чем ближе сроки выплаты купона по облигациям, тем выше НКД. Хотите покупать облигацию без НКД – покупайте в день выплаты. Дальше будет дороже.

Экономическая сущность облигаций

Экономическая сущность облигаций по содержанию близка к операциям кредитования.

Облигации служат дополнительным источником средств для эмитента, выступая в роли эквивалента займа. Можно сказать, что облигация – это ценная бумага, которая удостоверяет заемные отношения между держателем облигации – кредитором и лицом, её выписавшим – заемщиком.

Наряду с этим обстоятельством, иногда выпуск облигаций носит целевой характер для осуществления финансирования определенных программ или строящихся объектов. А полученный доход от этих проектов в дальнейшем направляется эмитентом на выплату дохода по облигациям.

Отметим, что облигации позволяют планировать как уровень затрат для эмитента, так и уровень доходов для покупателя. Но при этом не требуется оформление залога и упрощается процедура перехода права требования к новым кредиторам.

Навигация по записям

Что представляет собой НКД и каким образом он возникает

Инвесторы, как крупные, так и боле мелкие, всегда проявляли интерес к ценным бумагам, которые гарантируют свою надежность в течение долгого времени. Такой интерес подогревается, как правило, постоянно растущими рисками на российском рынке, а также общим разочарованием, когда инвесторы вложились и в течение небольшого промежутка времени прогорели.

НКД по облигациям – это определенная часть купонного дохода по облигации. Этот показатель рассчитывается, исходя из количества дней, которые прошли с последней выплаты и до сегодняшнего дня.

Исходя из этого, логично будет объяснить, что собой представляет купонная облигация.

Купонная облигация является ценной бумагой, которая предполагает для своего держателя выплату с определенной периодичностью процентов (то есть купонов) до того момента, как вся сумма будет погашена.

Налоги

22 марта Госдума приняла на заседании третьего чтения закон про освобождение физических и юридических лиц от необходимости выплачивать НДФЛ с купонной прибыли по облигациям рублевого типа, вышедших в оборот с 1 января 2017 года по 31 декабря года 2020. Текст закона утверждает, что частные инвесторы не должны выплачивать налог размером 13% на купонный доход с ценных бумаг российских эмитентов. Кроме того, при условии удержания бумаги до срока погашения инвестора освобождают от необходимости оплачивать НДФЛ на разницу цены ценной бумаги и ее номинала.

Действие указанного закона не распространяется на корпоративные облигации, купон которых превышает ставку рефинансирования Центрального Банка на 5 и более пунктов. Так, если ставка рефинансирования равна 7%, к примеру, то при покупке облигаций компании с прибыльностью выше 13% инвестор должен выплачивать налоги.

Действие указанного закона не распространяется на корпоративные облигации, купон которых превышает ставку рефинансирования Центрального Банка на 5 и более пунктов. Так, если ставка рефинансирования равна 7%, к примеру, то при покупке облигаций компании с прибыльностью выше 13% инвестор должен выплачивать налоги.

Но с подобным купоном облигаций на рынке практически не наблюдается на данный момент. Правда, если Центральный Банк снова будет понижать ключевую ставку, то, соответственно, будет понижаться пороговый уровень необлагаемого налогом процента и в круг высокодоходных облигаций войдет большее число ценных бумаг.

и зачем он нужен?

Начнем с того, что сетевая карта в качестве оборудования, обеспечивающего соответствующее подключение, может использоваться в двух вариантах: либо для подключения в локальной сети, либо для прямого доступа к интернету (например, при кабельном подключении или беспроводном посредством VPN).

Это, если можно так сказать, некий переходник, который позволяет получить доступ с какого-то компьютерного терминала или ноутбука к другим ресурсам (компьютеры в сети или сайты в интернете). Естественно, как и для любого другого оборудования, сетевому адаптеру требуется какое-то программное обеспечение, чтобы и система его распознала, и сам он мог работать. Называется такое ПО драйвером. Но как узнать, какие драйвера нужны для сетевой карты? Можно предложить несколько совершенно простых решений, которые далее и будут рассмотрены.