Почему банк отказал в кредите?

Содержание:

- Основные причины отказа в кредите

- Влияние кредитной истории на решение банка о выдаче кредита

- Что влияет на решение?

- Контакты:

- Как получить кредит, если банки отказывают?

- Онлайн карта отделений ВТБ 24 Нефтеюганск

- 2000

- Недавно обанкротились

- Дополнительные 9 причин, по которым банк может отказать в выдаче кредита

- Причины отказа в кредите при хорошей КИ

- Основные причины отказа в кредите

- Налог на профессиональный доход

Основные причины отказа в кредите

Если везде вам отказали в кредите, значит, дело не в положении Луны по отношению к Земле, а в вас. Рассмотрим основные причины отказа.

Плохая кредитная история или полное ее отсутствие

В первом случае банк не захочет иметь дело с заемщиком, у которого просрочки – это обычное явление, или на нем уже висят 5 непогашенных долгов. Во втором случае про вас вообще ничего неизвестно, а гадать на кредитных картах умеют не все.

Плачевный исход обращения в банк за кредитом вы можете предсказать заранее, если закажете свою кредитную историю. И здесь может быть только одни выход – ее исправить. Об этом еще поговорим в статье.

Вы много хотите, но мало зарабатываете

С 1 октября 2019 г. Центробанк обязал все финансово-кредитные организации (банки, МФО и кредитные потребительские кооперативы) рассчитывать ПДН – показатель долговой нагрузки. Делать это будут для займов от 10 000 руб.

ПДН = Ежемесячные платежи по кредитам и займам / Средний ежемесячный доход

Для клиентов, у которых показатель слишком большой (более 50 %), снижаются шансы получить одобрение кредитной заявки. Для банков выдача денег закредитованным заемщикам грозит уменьшением норматива достаточности капитала. Если он опустится ниже допустимых значений, кредитная организация может потерять лицензию. Поэтому так рисковать она вряд ли захочет. Проще отказать в кредите.

Банк по каждому заемщику считает ПДН. Но это можно сделать и самостоятельно. В числитель пойдут все суммы в погашение долга. Их можно взять из кредитной истории или графиков платежей, которые есть у каждого заемщика. Знаменатель лучше определить по документам, которые вы планируете предоставить в банк для подтверждения своих доходов.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

Если ПДН получился меньше 50 %, то можно оформлять заявку на кредит. Если больше, стоит рассмотреть вопрос о снижении суммы займа или увеличении дохода, который вы показываете банку (например, привлечь созаемщиков, поручителя, залог и пр.). Имейте в виду, что ПДН является не единственным критерием, по которому банк принимает решение.

Вы получили низкий кредитный рейтинг

Каждый банк и МФО рассчитывают кредитный рейтинг (скоринг) по собственной методике. Ее специфику они не разглашают. Но по вопросам в анкетах на скоринг клиента можно получить общее представление о критериях оценки. Банков интересуют пол, возраст, семейное положение, профессия, уровень ежемесячных доходов, образование, кредитная история и др. Чем выше рейтинг, тем больше шансов получить деньги в долг.

Вы плохо выглядите

Внешний вид клиента работник банка оценивает, конечно, только при личном общении. Если вы не хотите подавать заявку на заем онлайн, то позаботьтесь о том, чтобы выглядеть по-деловому, опрятно, благопристойно и адекватно. Запах перегара, алкогольное или наркотическое опьянение, грязная одежда, неприятный запах способствовать получению кредита точно не будут.

Негативные факты биографии

Наличие судимости, неофициальная работа, приводы в милицию за хулиганство, состоявшееся или нет банкротство, исполнительные производства точно будут в приоритетных причинах отказа от предоставления кредита. К сожалению, изменить факты биографии уже не получится. Придется искать иные варианты получения денег в долг. А дисциплинированное погашение в конце концов сможет сгладить негативные моменты из прошлой жизни.

Неполный комплект документов

Самым сложным этапом оформления заявки на кредит является сбор документов. Не ведитесь на рекламные трюки банков, которые заявляют, что выдают деньги только по паспорту. Это возможно, но только при соблюдении кучи условий (например, зарплатный клиент, страхование от всего, что может с вами случиться, маленькая сумма на короткий срок и пр.).

Чтобы рассчитывать на большую сумму, надо доказать банку, что вы надежный и платежеспособный клиент. Без документов это сделать невозможно. Кроме справки о доходах, можно к заявке приложить документы о получении вами доходов из других источников. Например, справка с брокерского счета о перечислении дивидендов, купонов с ценных бумаг, налоговая декларация об уплате налогов с доходов от сдачи в аренду недвижимости, авторского гонорара и пр.

Влияние кредитной истории на решение банка о выдаче кредита

Состояние кредитной истории (КИ) является наиболее значимым, но не единственным и не решающим критерием, влияющим на одобрение кредитной заявки. Помимо сведений из бюро кредитных историй, можно выделить иные позиции, по которым производится оценка потенциального заёмщика.

Кредитная история

Кредитная история представляет собой информацию о финансовых обязательствах человека. В открытой части кредитной истории содержатся сведения о:

- полученных кредитах и займах в банках, МФО и кредитных кооперативах;

- производимых выплатах в счёт погашения задолженностей;

- наличии и сроках просрочек в оплате;

- судебных исках по взысканию задолженностей;

- взысканиях, обращённых на заложенное имущество;

- банкротстве;

- количестве и результатах обращений в финансовые организации за получением кредита или займа, результатах обращений.

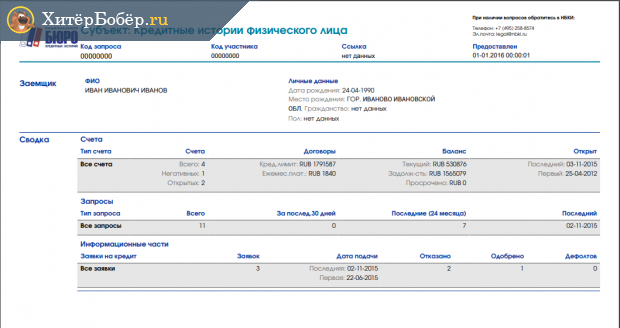

Кредитная история представяет собой совокупность информации о финансовых обязательствах заёмщика

Кредитная история представяет собой совокупность информации о финансовых обязательствах заёмщика

В закрытой части приводится информация о:

- финансовых учреждениях, передающих и запрашивающих информацию о заёмщике;

- заключённых договорах цессии.

При запросе кредитной истории гражданину предоставляется только открытая часть. Полностью кредитная история предоставляется финансовым организациям, рассматривающим заявки на кредит или заём.

Как влияет кредитная история на возможность получить кредит

Из содержания кредитной истории делается вывод о финансовой надёжности претендента на кредит. У потенциального заёмщика, не имеющего задолженностей и просрочек, хорошие шансы на одобрение заявки. Наличие просрочек от 3 месяцев резко понижают вероятность получения заёмных средств. Вынесение в отношении должника решения суда о взыскании задолженностьи, возбуждение процедуры банкротства и т. д. однозначно влекут отказ в кредитовании.

Информация из кредитной истории влияет также на максимальную сумму кредита и годовые проценты. Банк определяет индивидуальные условия кредитования исходя из следующих показателей:

- Количество действующих кредитов. Чем более человек закредитован, тем хуже он выглядит в глазах банка. Кредитная комиссия сопоставляет имеющиеся у человека финансовые обязательства и доход. Большинство банков откажут, если размер обязательств превышает 50% дохода или остаток будет меньше прожиточного минимума.

- Наличие и количество просрочек. Несколько незначительных просрочек не повлияют на решение о кредите, множество даже несущественных просрочек повышают вероятность отказа.

- Количество обращений с заявками на кредит или заём. Чем больше заявок, тем хуже для потенциального заёмщика. В поисках подходящего кредита не стоит обращаться в банки чаще двух раз в месяц.

- Количество и причины отказов.

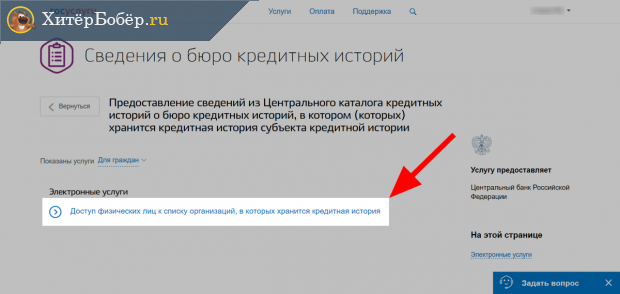

Информацию о том, где хранится кредитная история, можно получить на портале госуслуг

Информацию о том, где хранится кредитная история, можно получить на портале госуслуг

Кредитная история обнуляется по истечении 10 лет после последней записи — последнего платежа, подачи заявки на кредит и т. д. Чистая кредитная история будет и у человека, который никогда не обращался в финансовые организации. При этом отсутствие сведений о заёмщике является негативным показателем. В таких случаях применяется повышенный процент и устанавливается минимальный лимит.

Что влияет на решение?

Обычно при рассмотрении заявки учитываются следующие факты:

- возраст заёмщика (предпочтение отдаётся трудоспособным гражданам от 25 до 55 лет);

- семейное положение (женатые люди вызывают большее доверие, к тому же доход супруга также учитывается);

- наличие детей (дохода должно хватать на всех членов семьи и на погашение ежемесячных платежей);

- образование, стабильная работа и многолетний стаж (отказывать таким людям будут гораздо реже);

- наличие движимого и недвижимого имущества (это свидетельствует о благосостоянии клиента).

Получать кредиты, соответствуя указанным критериям, проще.

Контакты:

Как получить кредит, если банки отказывают?

В жизни любого человека могут возникнуть непредвиденные обстоятельства, которые приведут к невозможности оплачивать кредит. В результате этого кредитная история будет испорчена, и в дальнейшем получении ссуды такому заёмщику откажут. Как быть и что делать, если не одобряют кредит? Поговорим более детально о том, какие варианты есть в такой ситуации.

- Если был получен отказ в одной финансовой организации, то следует обратиться в другую. Вполне возможно, что процедура проверки у нового кредитора будет менее жёсткой, и займ получить всё-таки удастся. Но тут главное не переусердствовать с количеством обращений. Чем больше будет таких попыток, результатом которых будет отказ, тем меньшие шансы на успех будут в дальнейшем. Оптимальным будет 2-3 попытки в разных кредитных организациях — больше не стоит.

- В случае первого отказа следует произвести тщательный выбор кредитора, к которому планируется обратиться далее. К сожалению, банков, которые не отказывают в кредитах, не существует. Однако есть более лояльные финансовые структуры к кредитному портрету заёмщика, а есть менее лояльные. Тут необходимо найти более лояльную структуру и обратиться туда. Со списком банков с самым низким процентом отказов можно ознакомиться в соответствующей статье.

- В случае проблем с КИ можно попытаться взять кредит под залог движимого или недвижимого имущества. Также может помочь привлечение поручителя, имеющего хорошую кредитную историю и высокий подтверждённый доход. В таких случаях у банка будет дополнительная страховка на случай проблем с клиентом. Да и в случае с кредитованием под залог проверка будет не такой жёсткой, как при обычном потребительском займе.

- Можно прибегнуть к помощи кредитных брокеров. Они помогут клиенту получить кредитную историю, проанализируют её и вынесут необходимые рекомендации для успешного получения займа. Однако здесь нужно выбирать надёжную организацию с хорошей репутацией, т. к. в этой сфере очень много шарлатанов, и шанс отдать деньги ни за что весьма велик.

- В случае срочной необходимости денежных средств и отказах со стороны банков можно обратиться в МФО за микрокредитом. Очень крупную сумму здесь получить не выйдет, но небольшую — вполне. Такие организации не проводят тщательной проверки клиента, да и список документов для получения заёмных средств здесь минимальный (в некоторых достаточно только паспорта). Однако стоит учитывать и процентные ставки — по микрозаймам они на порядок выше, чем в обычных банках. Ещё неплохим бонусом станет тот факт, что при своевременной выплате микрокредита в МФО кредитная история пусть и незначительно, но улучшится.

- Никогда не следует сбрасывать со счетов банальную банковскую ошибку. Может сложиться ситуация, когда клиент уверен в хорошем состоянии своей КИ, выплаты всегда производил вовремя и соответствует всем вышеперечисленным требованиям, но в выдаче кредита всё равно отказывают. Тогда необходимо будет получить свою кредитную историю самостоятельно либо при помощи кредитного брокера и досконально её изучить. Возможно, что в ней будут содержаться ошибочные сведения, которые и сводят на нет шанс на получение кредита. В этом случае необходимо будет обратиться в банк и предоставить доказательства того, что была допущена ошибка.

Онлайн карта отделений ВТБ 24 Нефтеюганск

2000

Недавно обанкротились

В течение 5 лет после банкротства человека в его кредитной истории зияет черная метка – знак проведения процедуры несостоятельности. Банки не кредитуют заемщиков, которые недавно списали свои долги вне зависимости от обстоятельств банкротства.

Что делать

Со временем кредитную историю можно привести в порядок. Процедура потребует терпения, придется заново доказывать банкирам, что вы заслуживаете доверия. Лояльность банков завоевывается с помощью небольших займов и возможно микрокредитов, которые нужно брать и вовремя возвращать.

Если удастся безупречно выплатить 3-5 небольших кредита, после 5 лет «испытательного срока» можно претендовать на крупные займы. Но не раньше.

Дополнительные 9 причин, по которым банк может отказать в выдаче кредита

Порой те ситуации, которые нам не кажутся особенными, для кредитора являются очень значимыми, и это в итоге приводит к отказу в оформлении кредита.

Отрицательный ответ в данном случае можете получить и вы, если:

Ваша работа относится к категории опасных для жизни.

Предположим, что вы работаете в пожарной службе или МЧС. Для каждого гражданина такая работа кажется героической, но для банка это не аргумент, а скорее «минус» в вашу сторону. Так как работа действительно рискованна, и вашей жизни часто угрожает опасность, вы можете не получить заем, потому что кредитор будет опасаться того, что вы не сможете его погасить.

Вы – многодетный отец или мать.

Как правило, именно семейные пары имеют больше шансов на получения кредита, ведь семьянин производит впечатление человека серьезного и надежного. Но, если вы обзавелись не только семьей, но еще и тремя-четырьмя детишками, то, переживая о том, будете ли вы платежеспособным и в дальнейшем, кредитор может отказать.

Вы выбрали ненадежного поручителя.

В ситуациях, когда для подтверждения вашей платежеспособности нужен поручитель, важна не только ваша кредитная история и репутация

Важно, чтобы и ваш поручитель был благонадежным гражданином без проблем с законом и долгами.

Вы предоставили недостоверные данные или были уличены в подделке документов.

Часто граждане, которым срочно необходима финансовая помощь, прибегают к оформлению «лжесправок» о высоком уровне доходов. Но помните, что это нарушение действующего законодательства

И если вас на этом «поймают», то вы не только не сможете получить кредит, но и имеете все шансы предстать перед судом за подделку документов.

Также будет считаться обманом и случайная ошибка, допущенная при заполнении заявления. Поэтому будьте бдительны и лучше перепроверяйте документы еще раз.

У вас неактуальная или редкая профессия.

В момент обращения в банк его сотрудники не только проверяют ваш теперешний уровень доходов, но и оценивают ваш уровень платежеспособности в будущем. Особенно это касается ситуаций, когда вы оформляете долгосрочный заем, например, ипотеку.

И если оказывается, что вы имеете профессию, но она не актуальна, то вам могут отказать. Это объясняется тем, что вероятно в будущем вы не сможете быстро найти другое рабочее место, и окажетесь безработным, а значит, и неплатежеспособным.

Вы часто меняете место работы.

Любое непостоянство с вашей стороны, а том числе и частая смена рабочего места, рассматривается банком как факт вашей ненадежности, поэтому будет гораздо лучше, если вы зарекомендуете себя, как человек постоянный и надежный.

У вас есть другие кредиты или долги.

Каждая кредитная организация обязательно проверяет своих заемщиков на наличие других долговых обязательств. Если оказывается, что у гражданина имеются и прочие займы, особенно если их сумма достаточно велика, то для кредитора – это большой риск одолжить вам взаймы, так как в один момент вы можете не справиться с уплатой процентов.

Вы не имеете никакого другого имущества, которое послужило бы залогом.

В ситуациях, когда оформляется ипотека, само собой разумеется, что у человека вряд ли есть собственное недвижимое имущество. Но когда необходимо просто занять крупную сумму денег, важно, чтобы у заемщика было какое-нибудь ценное имущество. Это может быть дом, квартира, дача или автомобиль.

В вашем регионе нет соответствующего отделения кредитной организации.

Сегодня трудно найти город, в котором бы не находились отделения всех известных банков. Но бывает и такое, что отделения в регионе нет, и поэтому вам могут отказать в займе денег из-за того, что кредитору будет неудобно следить за процессом погашения вами долгового обязательства.

А если к тому же возникнут какие-либо проблемы с неуплатой, то искать в другом районе заемщика для кредитора – хлопотное дело.

Помимо всех представленных причин, в конкретно вашем случае могут быть выявлены и прочие факторы, которые приведут к отказу. Помните, что банк не обязан и вряд ли будет уведомлять вас о причинах своего решения, ведь это его право одолжить или не одолжить денег.

Но в любом случае у вас всегда есть право обратиться в другую организацию с более «мягкими» условиями. Часто смягченные требования предъявляют молодые организации.

Но не спешите верить всем радужным перспективам

В каждой ситуации все-таки обращайте внимание на репутацию структуры, и только если опасений нет, смело обращайтесь с просьбой об оформлении кредита

Итак, причины отказа в кредите могут быть разными. Но все они — еще не повод отчаиваться, если вы попали в непростую финансовую ситуацию. Всегда есть возможность обратиться к другим кредиторам или же доказать свою платежеспособность в выбранном учреждении.

Причины отказа в кредите при хорошей КИ

Привлекательная кредитная история не гарантирует одобрение банка. Рассмотрим другие факторы, влияющие на решение кредитной комиссии.

Занятость

Место работы, должность и стаж имеют существенное значение при принятии решения об одобрении заявки. Высокооплачиваемая работа в бюджетной сфере или крупной коммерческой организации, на руководящей должности, с большим стажем по последнему месту работы и т. д. воспринимаются банками как показатель финансовой надёжности и состоятельности заявителя. Стаж менее шести месяцев в подавляющем большинстве банков является основанием для отказа. Рассчитывать можно только на кредитный продукт с условиями «без подтверждения занятости и дохода».

Место работы тоже имеет значение для банка

Неофициальная или частично официальная зарплата оценивается по-разному. Многие банки практикуют кредиты с подтверждением дохода не справкой 2-НДФЛ, которая является официальным документом, а справкой по форме банка. Фактически это — формальность, так как банковские специалисты понимают, что в таких справках «рисуют» какую угодно зарплату.

Место работы и должность оцениваются исходя из серьёзности организации или предприятия. Предпочтительной является бюджетная сфера.

Банки также могут проверить, является ли заявитель учредителем коммерческих организаций. Если на человеке числится десяток ООО с минимальным уставным капиталом, это вполне может повлечь отказ. Подставной учредитель не вызывает доверие у службы безопасности банка.

Наличие небанковских долгов

В обязательном порядке проверяется наличие исполнительных производств. Множество штрафов за нарушения правил дорожного движения, долги по алиментам, ЖКХ или прочим имущественным обязательствам говорят о ненадёжности и финансовой безответственности человека.

Недостоверная информация

Красивая кредитная история не спасёт и в случаях сообщения ложных сведений. Отказ вероятен при:

- Указании неверного места работы. Существование организации и время регистрации компании проверяются в обязательном порядке, также производится созвон с контактным лицом по месту работы, обычно с руководителем или кадровой службой.

- Указании неверного дохода. При созвоне с контактным лицом размер зарплаты уточняется. Если кредит предоставляется без подтверждения дохода, сопоставляются средние зарплаты по специальности и указанная заявителем в анкете. Существенные расхождения вызовут подозрения.

- Сокрытии информации о наличии других кредитных или заёмных обязательств. Всю «подноготную» банк увидит в кредитной истории.

- Указании иной недостоверной информации. Ошибка в наименовании места работы, неправильный номер телефона контактного лица и прочие неточности легко могут повлечь отказ

Отказы часто возникают из-за того, что заёмщики забывают о кредитных картах

Обратившийся за кредитом может предоставить ложную информацию неумышленно. Люди часто забывают, что пользуются кредитной картой или брали микрозайм, покупали что-то в кредит. В таких случаях отказ будет являться полной неожиданностью. Поэтому следует перед обращением в банк вспомнить все ситуации за последний год, а лучше заказать свою кредитную историю и заполнять по ней анкету-заявку на кредит.

Внешнее восприятие

Кредитный специалист даёт свою личную субъективную оценку потенциального кредитополучателя. Вряд ли в каких-либо банках или МФО установлены требования по стоимости одежды, в которой к ним пришёл заявитель, но неопрятный внешний вид, неадекватное или нетрезвое состояние вполне могут послужить основаниями для отказа.

Несоответствие политике банка

Конкретные требования, предъявляемые к потенциальным кредитополучателям, устанавливаются финансовыми учреждениями самостоятельно. Обычно это:

- возраст (от стольких лет до стольких);

- трудовой стаж на последнем месте работы;

- официальный заработок;

- прописка в регионе действия банка или филиала.

Если установлены чёткие критерии, например возраст заёмщика до 60 лет, кредит человеку старше не одобрят с любой кредитной историей. Отказ можно получить в случае финансовой неинтересности потенциального клиента. Для всех банковских продуктов установлен минимальный уровень возможного кредита. Банк не будет предоставлять кредит в 5 тыс. рублей, для этого существуют МФО. Отказ может получить заявитель, который постоянно гасит задолженность досрочно.

Очень осторожно можно предположить, что банки могут отказать по национальным и социальным причинам. Сложно получить кредит одиноким мамам и папам, многодетным семьям

Могут возникнуть проблемы у выходцев из Средней Азии и Кавказа. Документально такие ограничения не могут быть установлены. Речь может идти лишь о негласной установке.

Основные причины отказа в кредите

При выдаче займа банки оценивают риски, связанные с невозвратом денежных средств. Проанализировав их, каждый заемщик может понять, почему банк отказывает в кредите.

Возраст заемщика

Банки выдвигают требования к заемщикам, одним из которых является возраст. Нижний порог, как правило, ограничивается 21 годом. Молодые люди не имеют стабильного заработка и не обладают финансовой дисциплиной. Пенсионеры чаще всего являются добросовестными заемщиками, однако возраст старше 65 лет считается рискованным.

Плохая кредитная история

Испорченная кредитная история приведет к отказу, особенно, если незакрытых долгов много. Иногда проблемы возникают из-за неправильных данных, которые банк подал в БКИ. Например, погашенный долг числится действующим. Ситуацию можно исправить, обратившись в банк.

Отсутствие кредитной истории

Если клиент не имеет кредитной истории, банк не может корректно оценить его финансовую ответственность, что значительно повышает риск невозврата. Заемщику могут предложить оформить кредит под залог или поручительство.

Недостоверные сведения

Неверные сведения, указанные при оформлении заявки, или поддельные документы — основная причина, почему отказывают в кредите. Выявить подлог просто, позвонив работодателю или контактным лицам. В БКИ отображается рабочий телефон, указанный при последних обращениях. Если он постоянно меняется, это вызовет недоверие.

Большая сумма займа

Чем больше сумма кредита, тем больше ежемесячный платеж. Если он значительно превышает 40% дохода, банк выдачу не одобрит: велика вероятность, что заемщик перестанет платить из-за недостатка средств.

Отсутствие стабильного дохода

Стабильный заработок — главное требование банков. На этот параметр влияет стаж работы на одном месте, размеры компании-работодателя, наличие белой заработной платы. Если заработок нестабильный, то средств для возврата денег может не оказаться.

Долговая нагрузка

Большое количество кредитов вызовет подозрения, что заемщик не справляется с долговой нагрузкой. Наличие кредитной карты, даже если клиент ей не пользуется, увеличивает параметр закредитованности, так как деньгами можно воспользоваться в любой момент.

Работа на индивидуального предпринимателя

В сфере малого бизнеса чаще всего платят неофициальную зарплату, у компании может отсутствовать офис и стационарный телефон. Оценить стабильность такого работодателя и достоверность предоставленных сведений сложно.

Судимость

Судимость, даже погашенная, при отсутствии кредитной истории, насторожит сотрудников банка, и станет ответом на вопрос, почему банк отказал в кредите. В этой ситуации лучше обратиться в МФО или подать заявку на небольшую сумму.

Отсутствие обеспечения

Поручительство или залог имущества является обеспечением возврата денежных средств. Оно требуется при большой сумме кредита и при низких доходах заемщика. Нежелание предоставить обеспечение приведет к выводу, что клиент может не вернуть долг.

Трудоустройство

Официальное трудоустройство относится к основным требованиям при получении кредита в банке, поскольку гарантирует стабильный доход. Отсутствие работы приведет к автоматическому отказу на стадии заполнения заявки.

Отсутствие городского телефона

Отказ в получении кредита может быть связан с отсутствием стационарного номера телефона. Городской номер сложно поменять, в отличие от мобильного. Дополнительные подозрения вызовет отсутствие стационарного телефона у работодателя.