Реструктуризация долга по кредиту для физического лица

Содержание:

- Реструктуризация по долгам ЖКХ

- Советы перед проведением реструктуризации

- Необходимые документы для страховки при ипотечном кредите

- Чем реструктуризация отличается от рефинансирования

- Что это такое

- Важная деталь

- Процедура оформления реструктуризации

- Виды реструктуризации кредитной задолженности

- Распространенные причины реструктуризации долга

- Кому выгодна реструктуризация долга по кредиту – банку или заёмщику? ?

- Зачем она нужна

- Как производится реструктуризация займа

- Составление чернового варианта

- Признание банкротства

Реструктуризация по долгам ЖКХ

Долги по ЖКХ стоят на первом месте среди общего долга населения. Виной тому бедность и постоянно растущие цены. Люди не в состоянии платить за свет, газ и воду. Многие живут в частном секторе и не пользуются удобствами.

Коммунальные службы могут сделать перерасчет, но при условии единоразовой оплаты половины задолженности. Стоит отметить, что коммунальщики терпеливы и если ежемесячные платежи покрывают не только текущую задолженность, но и старые финансовые обязательства, то в суд не подадут.

Например, долг 50 тыс. плюс ежемесячный платеж 2500 р., если оплачивать 5 тыс., претензий не будет.

Советы перед проведением реструктуризации

Перед тем, как пойти на такой серьезный шаг, как реструктуризация просроченного кредита, нужно четко понимать, для чего вы это делаете и действительно ли подобная процедура станет избавлением.

Теоретически процедура реструктуризации или рефинансирования призвана облегчить финансовое бремя с целью выплаты заемщиком долга. На деле, все не так радужно. Многие банки, обещая привлекательные условия изменения договора, вовлекают клиента в еще большую финансовую западню.

Незнание финансовых и юридических аспектов этой процедуры может привести к тому, что клиент попросту будет не в состоянии выплатить долг. Дело в любом случае дойдет до суда и тогда уже ко всем неприятностям присоединятся судебные приставы, которым будет получено отчуждение с заемщика долга.

Подписание договора

Чтобы этого не допустить, нужно очень внимательно подойти к процедуре реструктуризации и обратить внимание на следующие моменты:

- Способ проведения реструктуризации.

- Списание штрафных санкций. Если они включены в общий долг, можно просить уменьшения штрафа или зачитывания ежемесячной пени в качестве одноразовой.

- необходимо сразу просчитать общую сумму переплаты по кредиту в случае пролонгации договора. Если до окончания срока действия договора осталось не более 5-6 месяцев, то лучше найти другие способы погашения долга и не продлевать кредитный договор.

Обычному заемщику трудно разобраться во всех аспектах реструктуризации.Нередко выгодные условия банков на деле оказываются непосильной кабалой.

Финансовая кабала

Некоторые финансовые учреждения могут вовсе отказать в данной процедуре, сославшись на плохую кредитную историю должника или прочие факторы.

Лучшим вариантом в такой ситуации будет обратиться в профессиональные юридические компании, которые занимаются помощью гражданам в предоставлении кредитов на выгодных условиях.

Необходимые документы для страховки при ипотечном кредите

Для заключения страхового договора от клиента потребуется следующий базовый пакет документации:

- заявление;

- документ, идентифицирующий личность (паспорт);

- документы по приобретаемому объекту недвижимости;

- заключение о пройденном медицинском обследовании.

Заключая договор, следует внимательно ознакомиться с каждым его пунктов, обратив внимание на те моменты, в которых страховщик оставляет за собой право не производить выплат. При наступлении страхового случая клиенту потребуется обратиться с соответствующим заявлением и предоставить в компанию подтверждающую документацию

После того как будет проведена проверка представленных сведений, именно фирма-страховщик возьмет на себя обязанность по дальнейшему погашению ипотеки. Сроки, отведенные на проверку и принятие решения, разнятся в зависимости от организации и конкретно взятого случая и составляют в среднем 1-1,5 месяца

При наступлении страхового случая клиенту потребуется обратиться с соответствующим заявлением и предоставить в компанию подтверждающую документацию. После того как будет проведена проверка представленных сведений, именно фирма-страховщик возьмет на себя обязанность по дальнейшему погашению ипотеки. Сроки, отведенные на проверку и принятие решения, разнятся в зависимости от организации и конкретно взятого случая и составляют в среднем 1-1,5 месяца.

При наступлении страхового случая клиенту потребуется обратиться с соответствующим заявлением и предоставить в компанию подтверждающую документацию. После того как будет проведена проверка представленных сведений, именно фирма-страховщик возьмет на себя обязанность по дальнейшему погашению ипотеки. Сроки, отведенные на проверку и принятие решения, разнятся в зависимости от организации и конкретно взятого случая и составляют в среднем 1-1,5 месяца.

Довольно часто проверки, сбор необходимой документации затягивается на сроки более 12-18 месяцев. Поэтому, будьте готовы к тому, что страховая компания будет затребовать дополнительные справки.

Однако компания может и отказать, если вследствие произведенной проверки будут выявлены нарушения или умысел клиента использовать полис в качестве средства погашения ипотечного займа.

Чем реструктуризация отличается от рефинансирования

В качестве основных отличий между двумя способами разрешения проблем с неплатежеспособностью можно выделить следующие позиции:

| Реструктуризация. | Рефинансирование. |

| Все действия, предусмотренные в рамках программы, проводятся исключительно с конкретным кредитом. | Оформляется совершенно новый заем с другими более выгодными условиями. |

| Кредитор остается прежним. | В подавляющем большинстве случаев происходит смена банка. |

| Почти наверняка общее значение переплаты увеличивается. | В результате нового кредита должник может избежать лишних переплат. |

| Ключевая цель – снизить финансовую нагрузку на клиента. | В этом случае основная задача заключается в уменьшении переплат по займу. |

| Программа обычно предлагается самим банком. | Рефинансирование по статистике чаще запрашивает клиент. |

| Процентная ставка почти наверняка остается прежней. | Обязательно происходит уменьшение процентной ставки, в противном случае обоснованность данного варианта утрачивается. |

Стоит упомянуть про дополнительные расходы. В случае с рефинансированием должнику придется уплатить комиссионные сборы за выдачу нового займа и досрочное погашение проблемного кредита. Реструктуризация не всегда подразумевает затраты – этот момент определяется политикой банка и отдельными обстоятельствами.

Что это такое

Обращаясь в

банк за кредитом, мы обязуемся строго следовать всем основным правилам,

прописанным в договоре. Консультант заранее оговаривает с заёмщиком сроки и

размер выплат, а так же уточняет все нюансы, связанные с возвратом заёмных

средств. В том случае, если заёмщик не имеет возможности погашать ежемесячные

платежи в установленном объёме, можно обратиться в банк за реструктуризацией

кредитного договора.

Реструктуризация кредита – это

внесение коррективов в подписанный между банком и заёмщиком договор. Действия

направлены на снижение нагрузки по обслуживанию кредитного займа.

В том случае, если резко понизился уровень платёжеспособности клиента, банк предлагает два основных пути решения проблемы: рефинансирование и реструктуризация долга. Заёмщику главное вовремя обратиться в финансовое учреждение, с целью уведомления об изменении своего финансового положения, так можно избежать штрафных санкций и договориться о взаимовыгодном решении с банком.

С реструктуризацией кредита может столкнуться

каждый, ведь никто не застрахован от непосредственного воздействия

экономического кризиса, потери трудоспособности или сокращения рабочего места.

Важно понимать, что цель банка отнюдь не заключается в желании искренне помочь

своему клиенту. Реструктуризация ведёт за собой повышение объёмов займа,

процентной ставки и срока погашения кредита

Детально изучите основные положения нового договора,

подписываемого с банком, чтобы пункты о реструктуризации не стали для вас

неприятным сюрпризом. Основная цель реструктуризации кредитного займа

заключается в том, чтобы немного ослабить долговые «тиски», но она не

направлена на уменьшение заёмной суммы.

Каким образом проходит сам процесс реструктуризации кредита? Единый алгоритм вам никто не предоставит, но можно говорить о базовых действиях, которые сопровождают данную процедуру:

- Первым делом необходимо собрать все документы. Каждый банк выдвигает свои требования и может запросить разное количество документов, главное иметь справку, подтверждающую, что ваш уровень доходов не позволяет в данный момент вносить оплату по кредиту;

- До того момента, когда начнёт расти пеня, стоит подать заявление о намерении реструктуризировать кредит вместе с перечнем необходимых документов, собранных ранее;

- Далее с вами свяжется представитель банка, уведомив о предварительном решении по пересмотру кредитного договора;

- Как только в банке дали положительный ответ, стоит приступить к выполнению новых требований. Иногда могут потребовать стать на учёт в центр занятости, такая практика встречается всё чаще;

- Как только специалистами будет разработан новый график выплат, необходимо постепенно начать выплачивать задолженность. Банк будет пристально наблюдать за вашими дальнейшими действиями, учтите, что повторная реструктуризация не предусмотрена.

Впервые о реструктуризации заговорили ещё во второй половине прошлого века, с тех пор алгоритм пересмотра задолженности перед банком стал актуальной опцией, от применения которой никто не застрахован.

Важная деталь

Процедура оформления реструктуризации

Ведь что такое реструктуризация долга по кредиту глазами банка, как не предоставление возможности своевременного расчёта по обновлённым условиям для клиента с учётом максимальной выгоды для организации-кредитора ввиду наступивших событий.

Для реализации необходимо поэтапное выполнение процедуры:

- Ведение переговоров. На начальном этапе должнику целесообразно предоставить информацию об изменившихся условиях и расчёты с суммой возможной ежемесячной выплаты и обратиться в кредитный отдел в письменном виде, составив заявление произвольной формы в двух экземплярах. Один экземпляр остаётся в банке, а второй – с отметкой специалиста о получении сыграет позитивную роль в случае возникновения судебных разбирательств при отклонении реструктуризации задолженности.

- Рассмотрение банком. Для оценки картины в комплексе одновременно с заполненной анкетой и паспортом необходимо приложение подтверждающих документов:

- справок 2-НДФЛ от работодателей при снижении заработной платы или банковских выписок и данных деклараций об уменьшении дохода, полученного от предпринимательской или самозанятой деятельности;

- листков по временной утрате трудоспособности заёмщика либо членов семьи, приведших к инвалидности или необходимости постоянного ухода;

- справки из центра занятости населения о получении статуса безработного и суммах социальных выплат;

- свидетельств о рождении детей или смерти (получения статуса инвалидов) кормильцев и трудоспособных членов семьи;

- документов, подтверждающих форс-мажорные ситуации (при пожаре заключения противопожарных служб, при затоплении акты из ЖЭКов, при краже личного имущества справки из правоохранительных органов).

Завершающий этап, предполагающий реструктуризацию задолженности банком или отказ в изменении условий. При положительном решении кредитный договор будет пересмотрен или составлен новый в случае рефинансирования

Перед подписанием заёмщику важно сопоставить условия с действовавшими ранее и оценить в числовом выражении возможность погашения кредита

При констатации финансовой нестабильности и проблем с запланированным погашением важно заёмщику обратиться в банк в кратчайший срок и принять совместное решение, как реструктуризировать долг по кредиту, ставший непосильным в результате действия обстоятельств непреодолимой силы. Распространённая ошибка – «игра в прятки» с кредитором, ведущая к начислению финансовых санкций, фиксации просрочек и «порчу» кредитной истории.. Реструктуризация задолженности по заёмным средствам – стандартная процедура, применяемая не только банками, но и микрофинансовыми организациями

Кредиторы абсолютно не заинтересованы в банкротстве и неплатежеспособности должника, поскольку несут экономические риски потери прибыли от получения переплат в виде процентов. Организации имеют ряд стандартных программ для реабилитации клиента и возможность индивидуальной разработки схемы реструктуризации займа к обоюдной выгоде дебитора и кредитора

Реструктуризация задолженности по заёмным средствам – стандартная процедура, применяемая не только банками, но и микрофинансовыми организациями. Кредиторы абсолютно не заинтересованы в банкротстве и неплатежеспособности должника, поскольку несут экономические риски потери прибыли от получения переплат в виде процентов. Организации имеют ряд стандартных программ для реабилитации клиента и возможность индивидуальной разработки схемы реструктуризации займа к обоюдной выгоде дебитора и кредитора.

2020 zakon-dostupno.ru

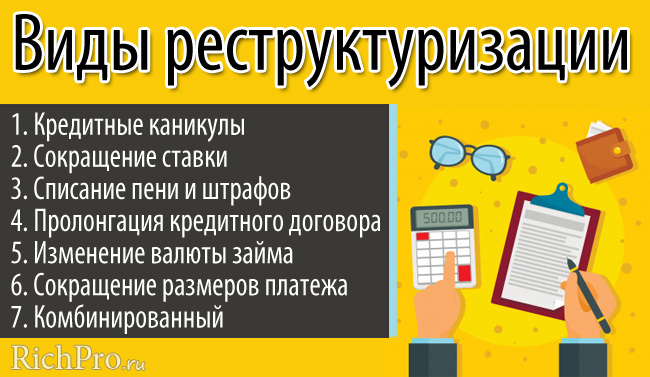

Виды реструктуризации кредитной задолженности

Характерным отличием реструктуризации долгов от других способов восстановления платежеспособности заемщика выступает разнообразие используемых инструментов и механизмов. Наиболее распространенными считаются 6 различных мероприятий, которые проводятся как самостоятельно, так и в любой возможной комбинации. Особенности каждого из видов реструктуризации требуют отдельного рассмотрения.

№1. Кредитные каникулы

Под кредитными каникулами понимается освобождение должника от необходимости платить по кредиту – полное или частичное. Оно дается на определенный срок и касается либо всех выплат, либо каких-то конкретных обязательств. Например, одной из популярных схем проведения рассматриваемого мероприятия выступает освобождение от платежей по основному долгу, причем необходимость уплаты процентов сохраняется.

Основанием для предоставления кредитных каникул обычно становится событие, результатом которого становится разовое ухудшение финансового состояния должника. В качестве типичных примеров подобного развития событий можно привести такие:

- рождение ребенка или уход в декретный отпуск;

- увольнение заемщика с работы, произошедшее по объективным причинам;

- призыв на службу в ряды Российской армии.

Кредитные каникулы применяются на практике сравнительно нечасто. Основной причиной такого положения дел — невыгодность такого способа снижения финансовой нагрузки на должника для банка.

№2. Уменьшение процентной ставки

Самый простой, понятный и потому широко используемый способ реструктуризации долга предполагает уменьшение процентной ставки по кредиту. Нередко он применяется в комбинации с другими мероприятиями, от чего зависит получаемая должником выгода.

Как правило, к заемщику в подобной ситуации предъявляется единственное требование – наличие хорошей кредитной истории. Если в прошлом должника присутствуют серьезные проблемы во взаимоотношениях с банковскими организациями, рассчитывать на снижение ставки по кредиту становится намного сложнее.

№3. Списание штрафов и пеней

Большая часть заключаемых с банками договоров предусматривает серьезные штрафные санкции, которые применяются по отношению к заемщикам в случае невыполнения финансовых обязательств. Нередко кредитор идет навстречу клиенту и отказывается от дополнительных претензий.

Основанием для такого решения становится демонстрация последним объективного характера возникших проблем, стремления погасить задолженность или запуск процедуры персонального банкротства. В рамках рассмотрения дела о несостоятельности физического лица взыскать штрафы и пени по кредитным договорам практически нереально, что прекрасно понимают квалифицированные юристы любого банковского учреждения.

№4. Продление кредитного договора

Еще одна традиционная мера, позволяющая заметно снизить финансовую нагрузку на должника

Важно отметить, что обычно она сопровождается увеличением общей переплаты по кредиту и поэтому входит в число самых привлекательных вариантов реструктуризации для банка

Вместе с тем, выгода должника не менее очевидна. Она заключается в снижении величины регулярной – обычно ежемесячной – выплаты по кредиту. Особенно серьезными преференции для заемщика становятся в том случае, если одновременно снижается процентная ставка, хотя на практике такая комбинация мер встречается нечасто.

№5. Изменение валюты кредита

Нестабильность национальной валюты стала одной из ключевых причин появления большого числа проблемных заемщиков, оформивших кредит в долларах США или евро. Любое заметное ослабление курса рубля, происходящее на регулярной основе, приводит к резкому увеличению расходов на обслуживание подобных займов.

Для уменьшения финансовой нагрузки на должников и исключения подобных проблем в будущем банки в исключительных случаях идут на изменение валюты кредита. Обычно в подобной ситуации речь идет о конвертации задолженности, зафиксированной в евро или американских долларах, в рублевые обязательства.

№6. Уменьшение регулярного платежа

Такой способ реструктуризации напоминает пролонгацию кредитного договора, описанную выше. По сути, они различаются только базовым принципом для определения новых условий кредитования. В данном случае решение принимается с учетом реальных финансовых возможностей заемщика и его способности вносить в банк ежемесячно определенную сумму.

Распространенные причины реструктуризации долга

Реструктуризация – это специализированная мера, которая применяется к различным должникам в статусе дефолта. То есть, формируется возможность предоставить клиенту новые условия сотрудничества с учетом того, что по определенным причинам они не могут выполнять ранее взятые на себя обязательства.

Сама реструктуризация подразумевает под собой процесс полного пересмотра всех положений, которые касаются процентов, графика выплат, а также размера ежемесячного платежа. Становится понятно, что банк предоставляет должникам возможность выйти из сложной ситуации и восстановить свою платежеспособность. Предоставляются своеобразные кредитные льготы, в определенных случаях могут быть предоставлены кредитные каникулы, когда клиент осуществляет выплату исключительно процентов, тело кредита начинает выплачиваться по окончанию срока предоставленных льгот.

В случае, когда клиент не имеет возможности исполнять взятые на себя ранее обязательства, например, из-за потери трудоспособности или же болезни, формируется возможность обратиться в банк с заявлением на предоставление реструктуризации. В данном случае, банк рассматривает просьбу клиента и предлагает ему варианты решения вопроса. Не следует считать, что если вы не будете вносить платежи в течение определенного количества времени, ничего страшного не случится, потом можно будет со всем разобраться. На самом деле, сложно будет выйти из ситуации, если будет насчитано феноменальное количество процентов, а также штрафных санкций. Помните о том, что самостоятельно проблема не разрешится. И в дальнейшем, чтобы избавиться от обременения придется пройти процесс банкротства, и это в лучшем случае. Бывают ситуации, когда приставы судебного плана забирают все из дома, чтобы продать на торгах, и за вырученные средства компенсировать долг банку. Лучше всего начинать разрешать ситуацию сразу же, тогда есть большая вероятность того, что банк пойдет на встречу вам, и вы сможете реализовать свои обязательства в течение более существенного количества времени, но полностью и без порчи записи в КИ.

Если ранее банки не особо активно шли на встречу своим клиентам, то в настоящий момент ситуация резко поменялась, возможно потому, что появилась процедура банкротства, и она способствует формированию действий, которые позволяют человеку избавиться от обременений и не выплачивать кредитование полностью. Но, для того, чтобы получить реструктуризацию нужно будет также предоставить банку определенные доказательства – основания для проведения такого процесса.

Основания для реструктуризации:

- Заемщик утратил основной источник дохода. Это может быть последствие увольнения, которое в нашей стране в последние годы считается основной проблемой заемщиков. Это может быть закрытие собственной компании и невыполнение работодателем обязательств по уплате заработной платы;

- Также человек может предоставить документы, которые определяют определенный аспект утраты трудоспособности. Например, случилось непредвиденное и человек серьезно заболел, не смог исполнять профессиональные обязанности и был вынужден уволиться. В таких ситуациях банк нередко предлагает воспользоваться кредитными каникулами;

- В настоящий момент также предлагается реструктуризация в тех ситуациях, когда формируется резкое изменение курса валют. Но, такое предложение существует исключительно в тех ситуациях, когда человек брал кредитование в иностранной валюте;

- Кроме всего прочего устанавливаются преимущества и значительные скидки в виде реструктуризации в том случае, если в семье появляется ребенок, а соответственно формируется изменение семейного положения, что серьезно влияет на денежное состояние должника.

Вопрос по реструктуризации решается исключительно в индивидуальном порядке. То есть, пересматриваются условия кредитования на основании веских причин. Иначе, предоставление новых условий по ранее оформленному кредиту будет просто невозможным. Банки обычно требуют предоставить подтверждение неплатежеспособности в виде документов. В тоже время, иногда формируется процесс реструктуризации на основании заявления клиента, если он давно использует услуги данного банка.

Следует отметить, что любая реструктуризация влияет на историю должника. В тоже время, это не считается негативным аспектом. Все дело в том, что другие финансовые организации при изучении истории напротив увидят, что клиент очень внимательно отнесся к своим обязательствам даже в критический момент. Это говорит об его ответственности, и в предоставлении последующих кредитов ему вряд ли будет отказано.

Кому выгодна реструктуризация долга по кредиту – банку или заёмщику? ?

Многие пытаются понять: так ли выгодна реструктуризация должникам или она приносит пользу только кредитору (банку). На самом деле чаще всего такая процедура даёт определённые преимущества как первым, так и вторым:

- Заёмщикам после оформления реструктуризации предоставляется пауза, которая позволяет исправить финансовую ситуацию;

- В то же время кредитор получает выплаты по просроченной задолженности, которая ему невыгодна.

Банковская организация заинтересована в минимизации↓ количества неоплачиваемых кредитов. В том числе это связано с тем, что надзорный орган по финансовым рынкам (Банк России) требует создавать резерв под обесцененные займы, а также те, выплаты по которым не поступают.

Если рассматривать процедуру с точки зрения должника, он может получить серьёзные выгоды. Однако на практике реструктуризация применяется достаточно редко.

На самом деле, если заёмщик понимает, что оплата кредита на прежних условиях становится для него затруднительной, нет смысла ждать усугубления ситуации. Лучше связаться с кредитором, объяснить ситуацию и запросить реструктуризацию.

Банки при понимании, что ситуация действительно сложная нередко идут навстречу своим клиентам. Они могут изменить график внесения платежей или сократить их размер. Кстати, в некоторых случаях кредитные организации сами предлагают своим клиентам рассматриваемую процедуру. Это связано с желанием провести оптимизацию денежных фондов.

Чтобы приступить к реструктуризации, банк требует выполнения следующих условий:

- серьёзные финансовые трудности у заёмщика, которые могут стать причиной для проведения процедуры;

- должник в прошлом никогда не допускал образования просроченной задолженности;

- ранее клиент не пользовался реструктуризацией;

- возраст заёмщика не превышает 70 лет.

Обратите внимание: оформить реструктуризацию в кредитной организации гораздо проще по обеспеченным займам, например, при наличии залога. С учётом отношения к процедуре реструктуризации банки можно условно разделить на:

С учётом отношения к процедуре реструктуризации банки можно условно разделить на:

- Лояльные банки нередко идут на списание с клиентов штрафных санкций и пени, после чего оформляют новый кредитный договор на более выгодных условиях. Несмотря на то, что вносить платежи по займу всё равно придётся, такой вариант является самым выгодным для заёмщика. Однако есть смысл попросить у банка подтверждение, что предыдущий кредитный договор на самом деле расторгнут. Этот факт должен быть оформлен документально. На расторжение предыдущего договора составляется особое соглашение, которое подписывается, как банком, так и заёмщиком, либо клиенту просто выдаётся справка.

- Жёсткие банки настроены по отношению к клиенту более категорично. Такие кредиторы начинают угрожать должнику взысканием долга через судебные органы и коллекторские агентства, наступлением других серьезных последствий. Только если клиент не возобновит выплаты, ему предлагают оформить новый договор. При этом сумма займа возрастает на величину начисленных пеней, штрафов и процентов. Конечно, такие условия не выгодны заёмщикам. Однако они могут быть использованы в ситуациях, когда другого выхода просто нет.

Если банк отказывает в проведении процедуры реструктуризации либо предлагает невыгодные условия, возможно, есть смысл инициировать процедуру банкротства.

Основные виды реструктуризации долга по кредиту

Зачем она нужна

Теперь

давайте более детально разберёмся, кому и зачем может понадобиться

реструктуризация. В первую очередь, о просьбе реструктуризировать кредит должны

оповестить банк те заёмщики, что ощущают невозможность осуществления дальнейших

выплат по графику. Это касается тех клиентов, которые потеряли работу или стали

зарабатывать меньше, чем на момент подписания договора.

Кроме того,

просить реструктуризацию договора могут люди, отправленные по состоянию

здоровья на длительный больничный, потерявшие трудоспособность или

осуществляющие уход за тяжелобольным родственником. Не стоит утаивать истинное

положение вещей, чем раньше вы уведомите банк о состоянии платёжеспособности,

тем лучше для вас.

Учтите, что

не каждый договор подлежит реструктуризации, все случаи индивидуальны и

подлежат детальному изучению. Вопрос о реструктуризации достаточно серьёзный,

поэтому стоит со всей ответственностью подойти к процессу сбора всех

документов. Какие условия выдвигает банк?

- Официальный документ, подтверждающий наличие изменений, повлиявших на вашу платёжеспособность. Это может быть справка от врача, копия трудовой книжки с записью об увольнении и т.д.;

- Наличие хорошей кредитной истории, с отсутствием в ней реструктуризированным ранее кредитом;

- Все платежи по текущему кредиту были произведены строго в срок, до того момента, пока заёмщик не обратился в банк;

- На момент обращения в банк возраст клиента не превысил 70 лет;

- Желательно не иметь параллельно кредитов в сторонних банковских организациях.

Иногда к затруднительному финансовому положению заёмщика приводит и изменение курса валют, в том случае, если кредит был оформлен в долларовом эквиваленте. Будьте готовы к тому, что при наличии всех бумаг и веской причины для пересмотра кредитного договора, в реструктуризации всё-таки будет отказано. Дело в том, что реструктуризация кредита не является обязанностью банка, банк может пойти вам навстречу, войти в положение и пересмотреть договор, но это не норма, а исключение.

Обычно финансовые учреждения не менее заёмщика заинтересованы в реструктуризации, чтобы не пополнять статистику незакрытых кредитов и не терять собственные деньги, поэтому шанс изменить ситуацию есть у каждого.

Как производится реструктуризация займа

Чтобы банк предоставил льготные условия по выплате ссуды, клиент должен лично явиться в финансовое учреждение и обсудить со специалистом по кредитам сложившуюся ситуацию.

Другой вариант — человек перестал вносить платежи и банк сам обращается к нему за объяснениями.

Заемщик пишет заявление, которое рассматривается в течение нескольких дней (это можно сделать и на сайте банка). В случае положительного решения обе стороны занимаются обсуждением оптимальной программы реструктуризации. Она зависит от многих обстоятельств, поэтому к выбору нужно подходить весьма внимательно.

Обычно кредитор предлагает должнику стандартную схему. Но для клиента может быть разработана и индивидуальная программа. После этого клиент должен предоставить в финансовое учреждение несколько документов. Перечень бумаг требуется обычно тот же, что и при оформлении ссуды.

Помимо того, могут потребоваться документы, свидетельствующие о причине ухудшения материального положения заемщика. Среди них:

- Трудовая книжка с записью об увольнении. Она подтверждает, что человек лишился дохода.

- Справка 2НДФЛ. Свидетельствует о снижении уровня зарплаты.

- Больничный лист (копия), справка из больницы. Подтверждают утрату трудоспособности.

- Документ о рождении ребенка. Говорит о том, что супруга находится в декрете.

Кредитор рассматривает все переданные ему бумаги, после чего выносит окончательное решение о предоставлении реструктуризации, определяет ее условия. Затем обе стороны ставят свои подписи под новым кредитным договором. Клиенту предоставляется измененный график платежей, которого он должен неукоснительно придерживаться.

К сожалению, не всегда подобное мероприятие способно восстановить платежеспособность клиента и помочь ему рассчитаться с банком. Поэтому у некоторых заемщиков возникает естественное желание попросить кредитора о повторной реструктуризации. Вероятность такая существует, правда, она невелика.

Заемщику может быть предложена индивидуальная программа реструктуризации. Иногда финансовые учреждения требуют предоставить обеспечение. Это может быть залог недвижимости, поручительство третьих лиц.Процедура реструктуризации задолженности — отличный выход для граждан, которые оказались в трудном материальном положении. Но следует помнить, что пользоваться такой возможностью стоит лишь в крайнем случае.

2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Составление чернового варианта

Удобнее всего делать первые наброски плана на год в электронном варианте, поскольку потребуется постоянно редактировать список целей и задач. На бумаге сделать это будет достаточно проблематично, но не невозможно. Однако в среднем человек вносит в свой ежегодный план около 20 поправок. Представьте, сколько чернил и бумаги вы переведете.

Лучше всего начать составлять план заранее, чтобы к 1 января нового года у вас все было готово. Для этого ежедневно записывайте в него все новые и новые идеи, которые пришли на ум, и редактируйте старые, расставляя приоритеты. Однако чистовик должен быть обязательно написан от руки, дабы у вас не было соблазна менять цели на ходу в новом году.

В следующих разделах вы найдете примеры плана на год для разных сфер жизни. Вы можете изменить их по своему желанию, если посчитаете нужным. Такой шаблон будет удобно использовать человеку, который до этого ни разу не составлял список жизненных целей.

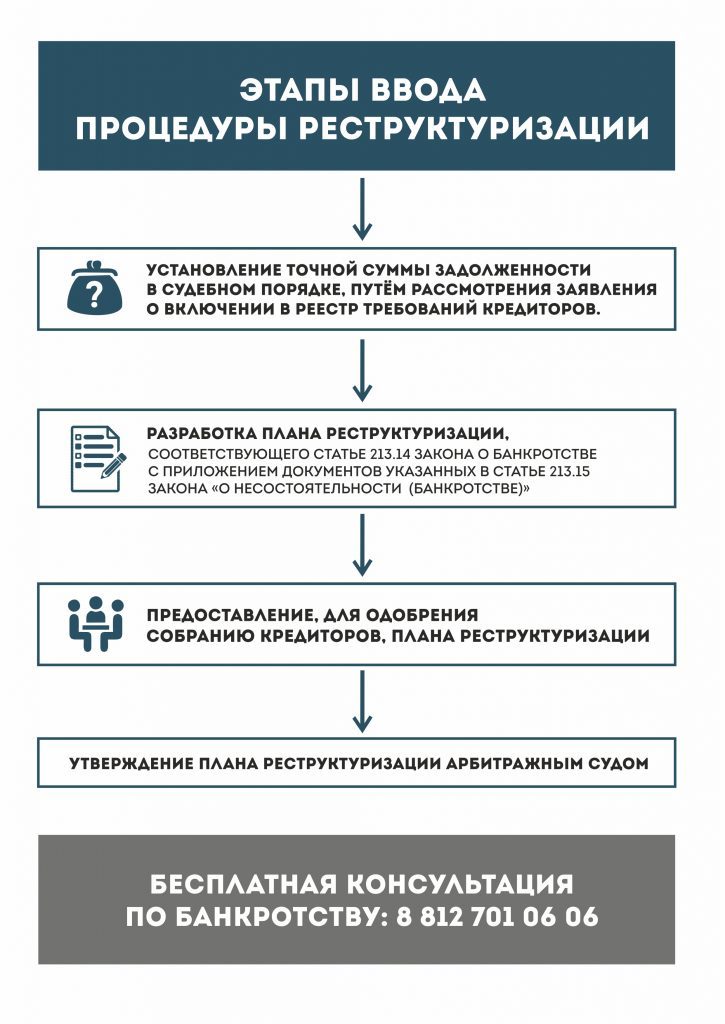

Признание банкротства

С октября 2015 года в ФЗ №127 «О несостоятельности (банкротстве)» была внесена дополнительная Глава Х «О банкротстве гражданина». Этой нормой закона может воспользоваться физическое лицо, которое взяло банковский кредит и не может его вернуть.

Обратите внимание!

Не каждый кредитополучатель имеет возможность объявить себя банкротом. Если заемщик просто решил отказаться от погашения долгов, не имея на то оснований, обанкротиться ему не дадут.

Для объявления себя банкротом, заинтересованное лицо:

- не должно иметь реальных доходов;

- должно иметь общую задолженность более 500 тыс. руб.

В суде надо будет доказать, что погашение кредита невозможно по причине отсутствия работы, банкротства в бизнесе или резкого ухудшения здоровья и болезни. Обанкротиться таким образом можно не более одного раза в течение 5 лет.

К этому варианту избавления от кредита следует прибегать в исключительных случаях. Если кредиторская задолженность будет погашена таким образом, то в течение 5 нельзя брать в банке новых кредитов, заниматься предпринимательской деятельностью и повторно объявлять себя банкротом. В течение 3 лет будет невозможно занимать руководящие должности в любых компаниях.