Перечень всех фондовых бирж россии + как на них попасть

Содержание:

- Основные фондовые биржи РФ.

- Что такое фондовая биржа

- Полезный материал для новичка на сайте МосБиржи

- Основные функции биржи валют ?

- Каковы преимущества ведения торгов на валютной бирже — 4 главных плюса ➕

- Преимущества современных электронных валютных бирж

- Период становления валютных бирж

- Как проводятся торги на бирже валют онлайн — 5 основных этапов ?

- Как получить доступ на эти биржи

- FAQ — часто задаваемые вопросы ?

- Последние вопросы по теме «можно ли ездить без прав»

- Как начать торги? Валютная биржа: ход торгов и их оценка

- Что такое фондовая биржа?

Основные фондовые биржи РФ.

1. Московская межбанковская валютная биржа (ММВБ). Была создана в 1992 году. На сегодня фондовая биржа ММВБ самая крупная в РФ, и одна из самых крупных в Европе. На бирже, торгуют около 700 русских эмитентов, и работает более 600 биржевых участников, их клиентская база насчитывает около 650 тыс. частных инвесторов. Капитализация фондовой биржи ММВБ составляет 300 млрд. долларов. Если оценивать объем биржевой торговли по отношению ко всей стране, то в 2010 году, объем достиг 60%.

2. Российская торговая система (РТС). Сегодня это основная срочная биржа РФ. Основная задача российской фондовой биржи РТС – развитие экономической системы образования цен на ценные бумаги, развитие и улучшение экономики Российской Федерации в целом, и по отношению к мировой экономики. Здесь торгуют опционами и фьючерсами. Фондовая биржа РТС разделена на торговые секции по видам контракта:

2. Российская торговая система (РТС). Сегодня это основная срочная биржа РФ. Основная задача российской фондовой биржи РТС – развитие экономической системы образования цен на ценные бумаги, развитие и улучшение экономики Российской Федерации в целом, и по отношению к мировой экономики. Здесь торгуют опционами и фьючерсами. Фондовая биржа РТС разделена на торговые секции по видам контракта:

- FORTS RTS – отведена для срочных контрактов.

- РТС Board – для котировки ценных бумаг, которые не обращаются на фондовой бирже РТС.

- РТС Bonds – для торговли облигациями.

- РТС Quadro – система, с помощью которой участники торгов проводят расчеты в долларах.

- РТС Forts – система для работы с опционами и фьючерсами.

Российская фондовая биржа РТС вторая по величине крупнейшая биржа России.

3. Санкт-Петербургская валютная биржа (СПВБ).

Эта валютная биржа, создалась в 1992 году, ведущими Санкт – Петербургскими банками и Комитетом по внешним связям Мэрии Санкт-Петербурга. Биржа занимается аукционами, но в основном, проводят торги облигациями своего города. Принято считать, что ценные бумаги самые ликвидные среди всех облигаций Российской Федерации.

4. Фондовая биржа «Санкт-Петербург». Работает с 1997 года, и имеет свою особенность – все торговые операции проходят в анонимном режиме, и по принципу непрерывного двойного аукциона встречных заявок. В основном, на фондовой бирже «Санкт – Петербург» торгуют акциями, и проводят листинг ОАО «Газпрома» (их можно приобрести только на бирже РТС). Так же, встречаются торги облигациями г. Санкт – Петербурга и других ликвидных акций. Сегодня, данная российская фондовая биржа, совместно с РТС проводит новый проект «QUIN», к торгам которой, будут допущены избранные инвесторы с «Vip» статусом.

5. Сибирская межбанковская валютная биржа (СМВБ). Начало работы приходит на 1992 год, и учреждалась 35 коммерческими банками разных городов Сибири. Торги на бирже проводят на фондовом, валютном, срочном и товарном рынке.

5. Сибирская межбанковская валютная биржа (СМВБ). Начало работы приходит на 1992 год, и учреждалась 35 коммерческими банками разных городов Сибири. Торги на бирже проводят на фондовом, валютном, срочном и товарном рынке.

6. Московская фондовая биржа (МФБ). Была создана на основе некоммерческого партнерства, но позже, стала открытым акционерным обществом. Московская фондовая биржа первая в списке товарных бирж Российской Федерации. Здесь проходят торги черными металлами, цементом, сельскохозяйственной продукцией, удобрениями и другими. Так же, на Московской фондовой бирже, обращаются акции ОАО «Газпрома».

стала открытым акционерным обществом. Московская фондовая биржа первая в списке товарных бирж Российской Федерации. Здесь проходят торги черными металлами, цементом, сельскохозяйственной продукцией, удобрениями и другими. Так же, на Московской фондовой бирже, обращаются акции ОАО «Газпрома».

7. Нижегородская валютно-фондовая биржа (НВФБ). На сегодня, это центр Приволжского федерального округа. Особенность данной биржи, это то, что она не функционирует самостоятельно, а лишь выполняет функции представительства фондовой биржи ММВБ в Приволжском округе.

Итог

Этом список фондовых бирж России не заканчивается, мы рассмотрели только основные, первые из рейтинга. Если Вас интересует более обширный список, Вы всегда можете обратиться к интернету, и найти нужную Вам информацию о профессиональном трейдинге. Фондовые биржи очень разнообразны, и подойдут любому, даже самому требовательному инвестору.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

Что такое фондовая биржа

Предлагаю вспомнить, что из себя представляет фондовая биржа (ФБ). Это площадка, где проводится организованная торговля ценными бумагами и производными инструментами. Если, помимо этого, на площадке торгуется валюта и/или сырье, то такая биржа уже относится к смешанному типу.

Самой крупной в мире считается Нью-Йоркская фондовая биржа, также в первую пятерку лидеров входят Токийская, Лондонская, Шанхайская и Гонконгская площадки.

Краткая история появления в России

История биржевой торговли в России ведет отсчет с начала XVIII века. В 1703 году своим указом Петр I учредил Санкт-Петербургскую фондовую биржу, и целый век это было единственное учреждение такого рода. Изначально она была товарной, что было вызвано примитивным характером торговли в России по сравнению со странами Европы. Из ценных бумаг торговались только векселя государственных мануфактур, которые выпускались под нужды армии и флота.

В девятнадцатом веке начался бум строительства железных дорог в России, что способствовало росту объемов перевозимой продукции и активизации биржевой торговли. В 1837 году открывается биржа в Москве, а через некоторое время в Нижнем Новгороде и Рыбинске.

Отмена крепостного права в 1861 году способствовала развитию капитализма в России. За несколько десятилетий открылось более 30 бирж, а с началом Первой мировой войны их было уже 90.

После Октябрьской революции 1917 года в России были запрещены операции с ЦБ, после чего все инвесторы, вложившиеся в государственные облигации, потеряли свои средства. С введением НЭПа в 1921 году фондовый рынок возобновил было свою работу, но, проработав всего пару лет, был ликвидирован указом советского правительства.

Полезный материал для новичка на сайте МосБиржи

Отдельно хочу остановиться на том, что начинающему инвестору стоит посмотреть на сайте МосБиржи.

МаркетПлейс

Это новый ресурс биржи для новичков. Есть образовательный контент (статьи об инвестициях, обучающая рассылка), идеи для покупки ценных бумаг с аналитикой по конкретной компании. Здесь же можно онлайн открыть брокерский счет. Правда, на мою попытку это сделать выдал всего двух возможных брокеров: “Открытие” и “КИТ Финанс”.

Надеюсь, что список будет пополняться. Интересная возможность потренироваться на демо-счете с виртуальными 100 000 руб. Попробуйте свои силы до того, как начнете тратить реальные средства.

Школа Московской Биржи

Школа Московской Биржи существует уже несколько лет. В ее основе практические вебинары: платные и бесплатные. Можно выбрать уровень обучения: новичок, средний, профессионал.

Частным инвесторам

Вкладку “Частным инвесторам” рекомендую открыть всем начинающим инвесторам:

- С чего начать? Расскажут, что должен сделать инвестор, чтобы начать торговать на бирже.

- Продукты. Познакомят со всеми инвестиционными инструментами, которые торгуются на бирже: акциями, облигациями, еврооблигациями, биржевыми фондами, фьючерсами, опционами, валютой.

- Котировки. Информация необходима не только новичкам, но и профессионалам.

- Торговый календарь. Интерактивный календарь, который подскажет даты исполнения фьючерсных контрактов и погашения облигаций.

- Налоговые льготы. Обязательная к просмотру и внимательному изучению всем инвесторам (не только начинающим) вкладка. Вся информация по налогообложению ценных бумаг – в презентациях.

- Обучение. Перенаправляет на Школу Московской Биржи.

Индексы

Вкладка “Индексы” полезна тем, кто интересуется, какие индексы котируются на бирже, что в них входит, как рассчитываются и какую динамику показывают с момента создания.

Например, по индексу МосБиржи можно на одной странице узнать много интересного: основные характеристики, динамику изменения котировок, отраслевую структуру и топ-10 акций. В отдельной вкладке “База расчета” есть полный перечень ценных бумаг, входящих в индекс (38 штук на 18.09.2020).

Основные функции биржи валют ?

Функции валютной биржи обусловлены тем, что бесконтрольная деятельность трейдеров способна привести к непредсказуемому эффекту.

Ниже описаны 4 основные функции валютной биржи.

1. Ценообразование

Одной из важнейших функций валютной биржи является ценообразование. Традиционно под ценой понимают соглашение продавца и покупателя по поводу ценности конкретного товара.

Максим Фадеев

Специалист в области финансов и экономики.

На валютной бирже это определение не является абсолютно достоверным. Дело в том, что биржа учитывает мнение не двух участников сделки, а огромного количества людей и организаций, действующих в конкретный момент на рынке.

Цены не образуются сами по себе, а базируются на множестве различных факторов:

- политические и экономические новости;

- военные конфликты;

- стихийные бедствия;

- настроение рынка (то есть большинства участников торгов).

Именно эти факторы определяют степень колебаний, предсказуемости и другие важные явления.

Результаты формирования цен отражаются на графиках. В итоге получается изображение, позволяющее оценить изменение стоимости инструмента, образовавшееся под воздействием рынка.

Трейдеры, которые много лет занимаются анализом рынка, могут выявить тенденции изменения цен. Основное влияние на них оказывают крупнейшие участники рынка. Обычно их называют мажоритарии, к которым относятся центральные банки, а также крупнейшие инвестиционные фонды.

2. Расчет и корректирование цен

Если спекулянтам предоставить волю, они могут обвалить курс валют. Поэтому цены контролируются Центральными банками. В качестве основного инструмента влияния на курсы они используют интервенцию, под которой понимают покупку и продажу иностранных валют. Также применяются и другие инструменты, позволяющие корректировать цены.

Спекулянты при этом имеют возможность получить неплохую прибыль, заключая сделки в областях перекупленности и перепроданности. С целью определения названых уровней трейдеры используют различные индикаторы.

В некоторых случаях Центральный банк может отказаться от контроля курса своей валюты. Итогом может стать резкий непредсказуемый скачок, который ведет к убыткам многих трейдеров.

ПРИМЕР: Именно такая ситуация произошла со швейцарским франком в начале 2015 года. До этого момента рассматриваемая валюта была достаточно стабильной. Когда же центральный банк перестал фиксировать ее стоимость, курс резко изменился.

Резкий скачок курса швейцарского франка (CHF) на валютной бирже

3. Организация торгов

Валютная биржа объединяет участников торговли валютами. Среди них преобладают брокеры и трейдеры.

Первые занимаются созданием благоприятных условий для ведения торговли на бирже. С этой целью брокеры предоставляют спекулянтам специальные терминалы, которые позволяют анализировать рынок и выставлять ордера, зарабатывая деньги.

4. Отбор участников торговли

Влиять на стоимость валют могут только крупные игроки рынка. Однако с развитием интернета возможность принять участие в торговле получили абсолютно все. Достаточно открыть специальный счет и внести на него минимальную сумму.

Но не стоит забывать, что новички очень часто поддаются эмоциям. Ими нередко овладевают жадность или страх. Итогом становится слив депозита, рынок вытесняет неопытных трейдеров в ходе естественного отбора.

Валютная биржа является достаточно сложным экономическим организмом. Она выполняет важные функции в ходе регулирования стоимости, а также организации торгов валютами.

Каковы преимущества ведения торгов на валютной бирже — 4 главных плюса ➕

Большинство трейдеров начинают знакомство с торговлей на бирже с Форекса, на котором основными инструментами являются валютные пары. Этот рынок имеет целый ряд преимуществ перед фондовым. Рассмотрим их подробнее.

1) Наличие кредитного плеча

На рынке Форекс валюта продается так называемыми лотами. Это означает, что нельзя совершить сделку с несколькими денежными единицами.

Естественно, далеко не у всех физических лиц имеется возможность внести на счет сумму, достаточную для приобретения хотя бы одного валютного лота.

Решить проблему помогает кредитное плечо. Оно представляет собой соотношение, которое показывает, какую часть собственных средств трейдер использует в сделке, а сколько он занимает у брокера. Максимальное значение кредитного плеча обычно не превышает 1:500.

С одной стороны кредитное плечо позволяет больше заработать, используя в торговле сумму, превышающую имеющуюся у трейдера в наличии. Однако не стоит забывать, что при этом возрастает и рискованность торговли.

ПРИМЕР: Так, если плечо установлено на уровне 1:10, а трейдер открывает сделку, используя все свои средства, падение в 10% приведет к полной потере депозита.

2)Возможность удаленной торговли

Фондовые биржи изначально работали в зале, существенно позднее они начали работать в режиме онлайн. В то же время Форекс сразу создавался как рынок, работающий через интернет.

Для торговли валютой нет необходимости выходить из дома. Достаточно установить на компьютер или любое мобильное устройство специальную программу, которая называется торговым терминалом. После этого требуется провести анализ и можно открывать сделку.

Через интернет на Форексе осуществляется не только торговля. Также в режиме онлайн можно получать новости, а также изучать аналитику.

3) Круглосуточный трейдинг

На фондовом рынке торговля ведется сессиями, на ночь биржа закрывается. В отличие от этого валютная биржа работает круглосуточно. Рынок закрывается только на выходные. Даже во время перерыва в работе валютной биржи осуществляется изменение курсов валютных пар.

Нередко после выходных под влиянием серьезных событий трейдеры наблюдают разрыв курса какой-либо валютной пары. Такую ситуацию называют гэп. Однако возникает она реже, чем на фондовой бирже. Связано это с тем, что Форекс закрывается только на выходные и праздники.

Наглядный пример биржевого гэпа (разрыва в цене)

В некоторые дни не ведется торговля по конкретному инструменту, так как в пару входит валюта, где наступает национальный праздник.

4) Источник дополнительного дохода

Некоторые трейдеры используют в торговле краткосрочные временные интервалы. Они следят за рынком на таймфреймах длиной в несколько минут.

Далеко не у всех есть желание посвящать трейдингу огромное количество времени. Валютная биржа позволяет торговать и с минимальными затратами. Этого можно добиться, работая со средне и долгосрочными временными интервалами. Такой трейдинг может стать прекрасной возможностью дополнительного заработка.

Таким образом, Форекс обладает рядом преимуществ перед фондовой биржей. Специалисты рекомендуют начинающим трейдерам работать именно на валютном рынке.

Основные этапы проведения валютных торгов онлайн (в режиме реального времени)

Преимущества современных электронных валютных бирж

Современная электронная биржа – это мощное и высокоэффективное «связующее звено» между огромным числом резидентов из большинства стран мира, желающих осуществлять операции с иностранной валютой.

Наиболее очевидные достоинства электронных бирж:

- ежедневные круглосуточные торги (24/7) иностранной валютой

- оперативное снабжение участников торгов рыночной информацией

- огромное число участников торгов (что благоприятно воздействует на ликвидность бирж)

- высочайшая скорость осуществления сделок

- значительная экономия издержек и, как следствие снижение комиссий, взимаемых с участников торгов.

Период становления валютных бирж

В отличие от других видов биржевой торговли, период становления валютных бирж пришелся на 50-е – 60-е гг. ХХ в. Основными странами, где он происходил, была Западная Европа. Соответственно изменялось законодательство стран. Параллельно происходила унификация структуры бирж, в которых выделилась:

- маклерская палата (для котировки валют, посредничества, регистрации сделок и надзорных операций);

- палата правления (для обеспечения соблюдения устанвых требований, объявления официальных котировок).

Южная Европа подключилась к этому процессу чуть позже – ближе к 80-м гг., так же, как и страны региона ЮВА.

Как проводятся торги на бирже валют онлайн — 5 основных этапов ?

Многие новички, принимая решение заняться трейдингом, не знают, с чего начать. Стоит понимать, что сразу достичь ошеломительного успеха не удастся.

Однако есть способ ускорить вливание в процесс – достаточно воспользоваться инструкцией от профессионалов. Она описывает этапы, которые придется преодолеть трейдеру на первых порах, чтобы добиться успеха.

Этап 1. Выбор брокера

К выбору брокерской компании важно отнестись максимально серьезно. Если трейдер откроет счет у мошенника, практически стопроцентно окажется без денег

Сегодня в России действует большое количество надежных брокерских компаний. Чтобы выбрать лучшего брокера, необходимо учитывать не только выгодные тарифы, но и другие его характеристики. Одним из лучших является этот брокер.

При выборе брокерской компании стоит обратить внимание на следующие моменты:

- срок работы на рынке;

- репутация;

- наличие лицензии;

- страховые гарантии;

- отзывы.

Кстати, на нашем сайте есть отдельный материал, где представлен рейтинг брокеров Форекс — рекомендуем ознакомиться с ним.

Этап 2. Открытие торгового счета

Обычно новички с легкостью открывают торговый счет, так как эта процедура довольно проста и понятна каждому.

Для открытия торгового счета достаточно сделать всего несколько действий:

- регистрация личного кабинета;

- заполнение небольшой анкеты;

- перечисление средств на депозит.

Каждый брокер самостоятельно устанавливает минимальную сумму, с которой можно начать торговлю.

Этап 3. Анализ рыночной ситуации

Как только счет будет открыт, а средства на него внесены, трейдер может начинать торговлю.

При заключении сделок на покупку или продажу валюты следует опираться на результаты проведенного анализа. Большинство надежных брокеров проводят специальные занятия по методикам фундаментального и технического анализа. Чаще всего они абсолютно бесплатны.

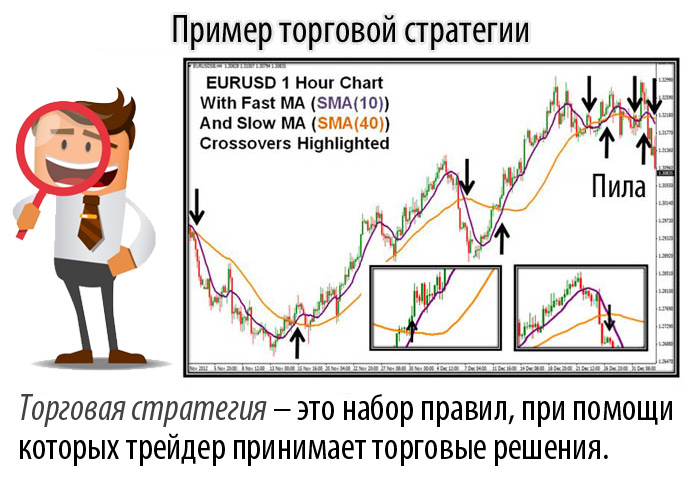

Этап 4. Разработка торговой стратегии

Некоторые рекламы заявляют, что могут предложить новичкам оптимальную стратегию, которая будет приносить огромный доход всегда и на любом финансовом инструменте. Не стоит этому верить, таких торговых планов (стратегий) не бывает.

Торговая стратегия предполагает разработку правил входа на рынок, а также выхода из него

Важно решить, какой метод будет использоваться для определения момента открытия сделок. Кроме того, стратегия обязывает установить, при каких условиях фиксировать прибыль, а также убыток

Следующим моментом становится проверка торговой стратегии. Сделать это можно, используя исторические данные о стоимости валютных пар. Есть еще один вариант – демо-счет. Их предлагают большинство современных брокеров. Такой счет позволяет проверить работоспособность торговой стратегии, не рискуя реальными деньгами.

Важно на этом шаге также оценить возможный уровень риска. Для этого предполагается, что рынок пошел в направлении, противоположном ожиданиям трейдера, и назад не вернулся

Этап 5. Начало торговли

Только после того как торговая стратегия будет разработана и проверена, можно приступить непосредственно к торговле в режиме «онлайн». В принципе сложностей при этом обычно не возникает.

В первую очередь следует выбрать объем сделки. Далее если трейдер рассчитывает на дальнейший рост, он приобретает валютную пару, нажимая кнопку Buy. Если же спекулянт предполагает падение курса, он продает валюту нажатием на Sell.

В процессе торговли важно максимально отказаться от эмоций. Не стоит отступать от разработанных правил торговли и совершать сделки под влиянием одной только интуиции

Точно придерживаясь описанного выше плана, приступить к торговле сможет даже начинающий трейдер

Важно только относиться к этому как к работе, не рискуя собственными деньгами

Не стоит забывать, что биржа – не казино, поэтому торговля только на основании интуиции неизбежно приводит к сливу депозита.

Как получить доступ на эти биржи

Прямого доступа у рядовых граждан РФ на фондовые биржи нет. Чтобы купить ценные бумаги необходимо воспользоваться услугами брокера — посредника, имеющего лицензию на совершение подобных сделок и доступ к торгам.

В общих чертах схема получения доступа к биржам России выглядит так:

- Инвестор заключает с брокером договор на оказание посреднических услуг и кладет деньги на специально открытый для торговли брокерский счет.

- Далее инвестор дает брокеру распоряжение на покупку определенных ценных бумаг.

- Хотя сделку на фондовой бирже осуществляет брокер, купленные ценные бумаги принадлежат инвестору.

Все сделки совершаются онлайн, через специальные программы либо приложения для телефона. А многие брокеры даже для заключения договора не требуют личного присутствия клиента.

- Риком

- Кит

- Открытие

- Финам

- БКС

- Тинькофф

- Промсвязь

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию.

Плюсы:

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Крупнейший брокер и инвестиционная компания в России. Сам с ними не работал, но коллеги отзываются очень положительно.

Из плюсов:

- Не глючащий терминал Transaq

- Возможность пополнения\снятия денег со счета без комиссии (через свой банк)

- Куча первоклассных сервисов (например бесплатно можно скачать историю котировок)

- Возможность открытия счета в зарубежных юрисдикциях.

К минусам отнесу навязчивость продавцов.

Второй крупнейший брокер после Финама.

Из плюсов:

- Низкие комиссии

- Приятная поддержка

- Обмен валюты по биржевому курсу

К минусам отнесу любовь брокера к попыткам продать «структурные продукты».

Молодой и стремительно набирающий популярность брокер.

Плюсы:

- удобное мобильное приложение;

- бесплатное обслуживание счета, если нет сделок.

Минусы:

- высокие комиссии;

- мало инструментов доступно на стандартном тарифе.

Плюсы:

надежность;

Минусы:

- Слабый личный кабинет

- Ограничения на торговлю иностранными активами

Предупреждение о Форекс и бинарных опционах

В сети можно встретить множество предложений от различных форекс-брокеров, позиционирующих себя как альтернативу фондовым биржам. Однако заработать здесь у рядовых граждан вряд ли получится.

Вот лишь несколько причин:

- Отсутствие лицензии на торговлю и доступ к фондовому рынку, выданной Банком России.

- Высокие риски. Валютный рынок крайне непредсказуем и зачастую не поддается ни фундаментальному, ни техническому анализу.

- Большое количество мошенников. В сети можно найти десятки сайтов, именующих себя брокером номер 1 на рынке Форекс. Можно ли им доверять свои деньги — большой вопрос.

С бинарными опционами дело обстоит еще хуже. Если на Форексе трейдеры торгуют между собой, то здесь брокер является стороной сделки. И, естественно, он не заинтересован в том, чтобы инвестор угадал исход.

По своей сути бинарные опционы — это аналог ставок на спорт. Причем брокеры, как правило, не имеют российской лицензии. Поэтому ничто не помешает им, например, заблокировать аккаунт пользователя с конфискацией всех средств либо просто направить график цены в нужную для себя сторону.

Доказывать свою правоту обманутому клиенту придется в суде по месту регистрации фирмы (чаще всего это будет не Россия, а какие-нибудь Каймановы Острова, Мальта, Кипр и т. д.).

Конечно же, и на Форексе, и на бинарных опционах пользователю может улыбнуться удача. Но ни к инвестированию, ни к торговле на фондовом рынке России и других государств это не имеет никакого отношения.

FAQ — часто задаваемые вопросы ?

Новички на валютной бирже неизбежно сталкиваются с огромным потоком информации. Порой разобраться в ней бывает непросто, а вопросы копятся, как снежный ком.

Мы традиционно облегчаем нашим читателям задачу и экономим их время, отвечая на самые популярные вопросы.

Вопрос 1. В какое время проходят торги на валютной бирже?

Отличительной особенность валютной биржи является круглосуточное проведение торгов. Рынок закрывается только на выходные и праздники.

Естественно, получить максимальную прибыль удастся только во время активности на бирже. В часы затишья заработать вряд ли удастся.

Наибольшая активность на валютной бирже наблюдается в течение 3 основных сессий:

- Азиатская (Токийская);

- Американская (Нью-Йоркская);

- Европейская (Лондонская).

В таблице ниже представлено московское время открытия и закрытия каждой из названых сессий.

Таблица 3-х основных сессий валютной биржи и время (МСК) их работы:

| Сессия | Открытие | Закрытие |

| Азиатская (Токийская) | 2-00 | 12-00 |

| Европейская (Лондонская) | 11-00 | 20-00 |

| Американская (Нью-Йоркская) | 16-00 | 1-00 |

Из таблицы видно, что в течение суток есть часы, когда одновременно работают две биржи. Именно в это время активность на рынке максимальная. Среди сессий самой активной является Европейская.

Однако, волатильность валютных пар также зависит от дня недели и месяца:

- В середине недели (во вторник и среду) активность трейдеров наибольшая.

- В пятницу, а также в конце месяца многие спекулянты закрывают позиции, открытые в предыдущие периоды. Эти дни сложно поддаются анализу и прогнозированию.

Специалисты рекомендуют приостановить торговлю на время праздников, а также перед выходом важнейших новостей. В это время новичкам получить значительную прибыль бывает непросто.

Вопрос 2. Что представляет собой валютная биржа Форекс?

Стоимость различных денежных единиц находится практически в непрерывном движении. Благодаря этому трейдеры имеют возможность получать неплохую прибыль, работая на Форексе.

Самыми крупными участниками Форекс, которые в большинстве случаев диктуют тенденции, являются:

- центральные банки различных стран;

- крупные инвестиционные структуры.

В количественном выражении среди участников рынка преобладают мелкие трейдеры. Однако доля их финансовых вложений незначительна.

Точно определить объем совершаемых на Форексе сделок достаточно сложно. Но специалисты подсчитали, что в среднем ежедневный оборот валют достигает 3 триллионов долларов. При этом средний размер проводимых операций составляет почти 1 миллион долларов.

Тем не менее мелкие спекулянты имеют возможность участвовать в торгах, вложив гораздо меньшую сумму. Для этого им достаточно воспользоваться услугами посредников, называемых брокерами.

Последние вопросы по теме «можно ли ездить без прав»

Как начать торги? Валютная биржа: ход торгов и их оценка

Что такое фондовая биржа?

Фондовая биржа представляет собой организованный рынок, на котором владельцы ценных бумаг через посредничество членов биржи совершают сделки купли-продажи. Члены биржи − это индивидуальные торговцы ценными бумагами, инвестиционные и кредитно-финансовые институты.

Для котировки, т.е. определения цены бумаги и предложения сделок на бирже, допускаются не все ценные бумаги, а только прошедшие процедуру листинга. Такие бумаги называются фондовыми ценностями. Основным принципом при допуске ценных бумаг на биржу является их надежность, поэтому исторически в первую очередь на бирже велась торговля государственными ценными бумагами, а также акциями наиболее крупных и прибыльных компаний.

Как происходят торги на фондовой бирже?

Торговля ценными бумагами ведется партиями (лотами) по их видам и на определенную сумму в форме аукциона. Сделки заключаются без наличия на бирже самих ценных бумаг. Правление биржи или государственный орган, контролирующий их деятельность, устанавливают правила ведения биржевых операций, режим, регулирующий допуск к котировке ценных бумаг.

По мере развития операций на фондовых биржах сложилось положение, когда для каждого отдельного акционера инвестиции (инвестированный в акции капитал) имеют почти такой же ликвидный характер, как наличные деньги, так как акции в любой момент могут быть проданы на бирже.

Биржа обеспечивает концентрацию спроса и предложения, но она физически не в состоянии вместить всех, кто хотел бы продать или купить эти бумаги. Те, кто берет на себя функцию проведения биржевых операций, являются посредниками (брокеры, дилеры, инвестиционные фонды и компании).

Действовать они могут как на бирже, так и вне ее, поскольку далеко не все бумаги котируются на биржах. На внебиржевом рынке также формируется свой круг посредников, на которых фактически возлагается функция концентрации спроса и предложения.

Российская фондовая биржа РТС (Российская торговая сеть) – создана в середине 1995 г. с целью объединения разрозненных региональных рынков в единый организованный рынок ценных бумаг России. РТС начинала свою работу на программном обеспечении, предоставленном американской торговой системой NASDAQ, затем разработала собственный программно-технический комплекс, полностью перейдя на него в 1998 г.

РТС представляет всем участникам финансового рынка, включая частных российских инвесторов, широкий спектр возможностей для реализации разных инвестиционных стратегий и получения оперативной информации о состоянии рынка. Инвесторы, работающие в РТС, заключают сделки с акциями, облигациями, фьючерсами и опционами в режиме реального времени с расчетами в рублях и в иностранной валюте, в том числе с использованием систем Интернет − трейдинга.

Информация о торгах в РТС – важнейший источник данных о состоянии российского рынка ценных бумаг, поскольку именно эта площадка обслуживает значительную долю иностранных и российских портфельных инвестиций в акции российских компаний. РТС – общепризнанный центр ценообразования акций и облигаций широкого круга эмитентов. Информация о котировках и сделках в РТС транслируется по всему миру через крупнейшие системы финансовой информации REUTERS, Bloomberg и др.

Индекс РТС впервые был рассчитан 1 сентября 1995 г. и на сегодняшний день является основным показателем развития российского фондового рынка. Индекс рассчитывается каждые полчаса в течение всей торговой сессии на основании данных о сделках, заключенных в РТС с наиболее ликвидными акциями. Индекс РТС обновляется в режиме реального времени и публикуется на WEB-сервере РТС, транслируется на рабочие станции и распространяется информационными агентствами.

«Фондовая биржа РТС» была одной из ведущих российских бирж до декабря 2011 года, когда она совместно с «ММВБ» объединилась в биржу ММВБ-РТС (с 2012 года — «Московская биржа»).

Заключение

Подводя итог всему вышесказанному, хочется посоветовать начинающим трейдерам не пугаться обилия новых терминов и большого объёма малопонятной в начале информации.

В начале пути главное определиться какими инструментами вы хотели бы торговать и на какой бирже. Со временем вам станет понятным, что для успешной торговли нет необходимости пользоваться всеми подряд индикаторами и советниками, а также применять все имеющиеся системы. Главное выработать свою торговую систему и научиться успешно её применять.