Чем грозит неуплата кредита — наказание, уголовная ответственность

Содержание:

- Если не платить вообще: что будет? Возможные последствия

- Пути решения проблемы

- Как официально не платить по кредиту?

- Монеты номиналом 10 рублей 2016 года выпуска: памятные, юбилейные и инвестиционные

- Фирмы – коллекторы

- Где оформить ипотеку Сбербанка России в Раменском

- Блог для владельца бизнеса

- Варианты решения проблемы до суда

- Взять кредитные каникулы

- Как уйти от уплаты кредита законно и начать спокойно жить: ТОП-5 советов

- Что будет, если не платить кредит

- Причины блокировки карты Сбербанка

- Часто задаваемые вопросы

- Досудебные и постсудебные действия

- Обанкротиться или реструктуризировать: что выбрать

- Как купить и продать доллары США, фунт стер., евро в Ситибанке в Московской области

- Пресс-релизы и новости Ситибанка

- Клиент не платит кредит 5 лет: что делает кредитор с таким кредитом?

Если не платить вообще: что будет? Возможные последствия

Пути решения проблемы

Что делать, если человек взял кредит и не может платить из-за ухудшения жизненной ситуации, когда банально нет достаточно денег для погашения долга? Главное – это не затягивать ситуацию до образования просрочки, немедленно обратиться в банк для урегулирования проблемы.

Реструктуризация

Если вы испытываете временные материальные трудности, то банк может провести реструктуризацию кредита. Не путайте с рефинансированием, которое означает кредитование в другом банке для погашения одного или нескольких кредитов. А реструктуризация – это изменение существующих условий кредитного договора в сторону их смягчения.

Разберем на примере Сбербанка, как проходит реструктуризация. Банк предлагает 3 варианта:

- Изменение валюты (как правило, конвертация в рубли).

- Увеличение срока кредитования и, соответственно, уменьшение ежемесячного платежа.

- Отсрочка или льготный период, когда на какое-то время снижается сумма ежемесячного платежа.

Реструктуризация доступна не всем, а только тем, кто:

- потерял работу;

- стал получать меньшую, чем раньше, зарплату;

- призван в армию;

- родил ребенка и находится в отпуске по уходу;

- потерял трудоспособность.

Я не стала приводить здесь список необходимых документов. Они занимают 2 листа, и вы легко найдете его на сайте банка. Главная цель этого внушительного пакета документов – доказать, что вы действительно испытываете материальные трудности в погашении обязательств по кредиту. Если удастся убедить в этом банк, то вы можете рассчитывать на перезаключение кредитного договора.

Рефинансирование

В последние годы активно развивается еще одна услуга, призванная снизить долговое бремя заемщиков. Это рефинансирование. Вы в банке получаете кредит для того, чтобы погасить один или несколько кредитов в других банках. Плюсы такого кредитования очевидны:

- Вы получаете новый кредит на более выгодных условиях (иначе не стоит и заморачиваться).

- Заменяет несколько кредитов одним, что, несомненно, удобнее.

- Не портите свою кредитную историю и сохраняете имидж добросовестного плательщика.

В разных банках рефинансирование проводится на различных условиях. Я уже писала о существующих программах перекредитования. Здесь повторяться не буду. Главное – выбрать тот банк, условия которого вам действительно выгодны.

Кредитные каникулы

Некоторые банки дают кредитные каникулы. Что это такое? Это временное послабление условий погашения кредита. Именно временное, долг ваш от этого не уменьшится. Вам лишь позволят немного передохнуть. И услуга эта в большинстве случаев платная.

Я уже писала про кредитные каникулы в Тинькофф банке, поэтому для примера рассмотрим условия в другом банке. Например, в ВТБ. Именно в этом банке подключение услуги бесплатно. Сделать это можно при подписании кредитного договора.

Вы имеете право один раз в полгода пропустить очередной ежемесячный платеж. Он сдвигается на следующий месяц, увеличивая при этом срок кредитования. Услуга становится доступной через 6 месяцев после получения кредита, но не позднее 3 месяцев до конца срока.

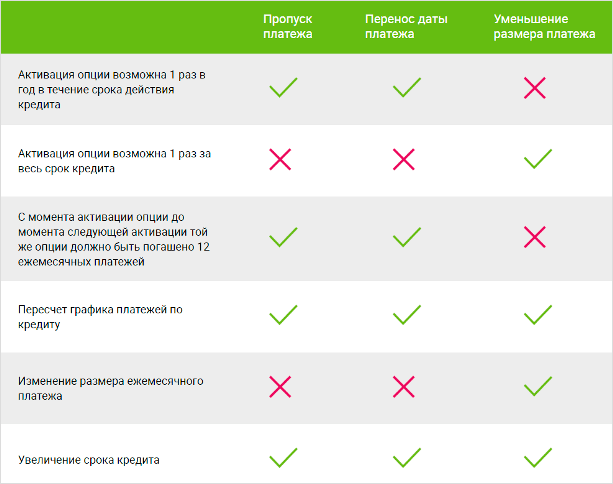

В банке Ренессанс Кредит кредитные каникулы подключаются в сервис-пакете “Удобный”. Он состоит из 3 опций. Можно воспользоваться любой из них или всем пакетом сразу:

- пропуск платежа,

- перенос даты платежа,

- уменьшение размера платежа.

Первая и третья опции доступны к подключению через 6 месяцев после получения кредита. Вторая – сразу. Если подключаете не весь пакет, а отдельными опциями, то временной промежуток между ними должен быть не менее 3 месяцев. И еще одно условие – воспользоваться кредитными каникулами можно только в случае отсутствия просроченных платежей.

На сайте банка есть удобная таблица со сроками подключения различных опций.

В Промсвязьбанке вы через полгода можете воспользоваться кредитными каникулами, если до этого времени исправно погашали долг. Но стоимость подключения услуги составит 15 % от суммы ежемесячного платежа (не менее 2 000 руб.) Вы можете отсрочить 2 ежемесячных платежа за весь срок кредитования. Но разрыв между ними должен составлять не менее 12 месяцев.

Как видите, все перечисленные пути решения проблемы неплатежей по кредиту доступны еще до появления первых просрочек. Именно поэтому я и говорю, что нельзя затягивать, нужно сразу обращаться в банк, если ожидаете, что не сможете вовремя погашать долг.

Если все-таки просрочки уже случились, то в этом случае дело чаще всего заканчивается судебным разбирательством или, как вариант, банкротством физического лица.

Я – не юрист, поэтому опасаюсь затрагивать эти темы в своей статье. Самый лучший способ, по моему мнению, проконсультироваться с юристом, потому как тема эта очень серьезная и требует профессионального подхода.

Как официально не платить по кредиту?

Что надо сделать, чтобы официально не платить по кредиту. Есть несколько вполне законных методов:

- Расторгнуть кредитный договор, если он составлен с нарушением законодательства. Надеюсь, вы понимаете, что только грамотный юрист может найти эти лазейки. С крупными банками такой номер не пройдет. Там работает целый штат юристов, которые все давно прописали.

- Выкуп своего долга у коллектора. Правда, сделать это вы можете не лично, а через третьих лиц, в том числе и юридических.

- Официальное банкротство. Это непростая процедура, при этом она сильно ограничивает вас в правах. На имущество накладывается арест, назначается его оценка и проводится реализация.

Все перечисленные методы затратны не только финансово, но и морально. Поэтому стоит 100 раз подумать, чтобы решиться на них.

Монеты номиналом 10 рублей 2016 года выпуска: памятные, юбилейные и инвестиционные

Фирмы – коллекторы

Многие банки сотрудничают с фирмами – коллекторами. Банк просто продаёт невозвращенный кредит такой фирме. Насколько законна такая продажа – это уже вопрос другой, но факт остаётся фактом.

Данные фирмы имеют достаточно узкую специализацию – «выбивание» долгов. В целом работу коллекторов можно разделить на три этапа:

- Первый этап – всяческие предупреждения и предложения обсуждения решения сложившейся проблемы. Могут поступать звонки и СМС как на работу, так и домой.

- Если должник не идёт на контакт и отказывается рассчитать новый график выплат, то наступает второй, более жесткий этап. На домашний и рабочий адреса приходят письма с угрозами ареста имущества, а так же звонки с малоприятными угрозами.

- Третий этап – это визиты сотрудников спортивного телосложения на работу и домой с теми же угрозами, но уже устными.

Существуют так же фирмы «черных» коллекторов, у которых первые два этапа могут и не отличатся, а вот третий сопровождается физическими травмами, психологическим давлением. Бывали в уголовной практике случаи, когда сотрудники подобных фирм прижигали должника раскалёнными утюгами. К счастью, к таким организациям солидные банки не обращаются.

Где оформить ипотеку Сбербанка России в Раменском

Блог для владельца бизнеса

Варианты решения проблемы до суда

В случае неуплаты задолженности, у банкиров имеется целый отлаженный алгоритм действий по работе с клиентами, утратившими их доверие, поэтому бессмысленно надеяться, что кредиторы вдруг забудут о просроченных платежах. Некоторые шаги, которые следует предпринять заемщику, попавшему в бедственное материальное положение.

- Часть кредитов идет с сопутствующей страховкой. Перво-наперво, следует внимательно изучить ее содержимое. В том случае, если по страховому договору потеря работы или трудоспособности является страховым случаем и это именно то, что произошло с заемщиком, то компенсировать кредитной организации денежные средства придется именно страховой компании. Разумеется, клиенту придется предоставить для этого подтверждающие документы, будь то приказ об увольнении или медицинское заключение. Если случай клиента не страховой или страхование кредита вообще отсутствует, для разрешения ситуации этот способ не подойдет.

- Контакт с организацией, осуществившей кредитование. Проблема, если ее не решать, только увеличиться, как снежный ком, обрастая штрафами и пенями за пропуск платежей, поэтому, если клиент попал в затруднительное положение и кредит невозможно покрыть страховкой, лучше незамедлительно обратиться в банк, чтоб, обрисовав сложившееся положение, найти компромисс. Как правило, банкиры заинтересованы в возвращении денег, поэтому зачастую с готовностью идут на уступки. Наиболее распространенные схемы:

- Кредитные каникулы. Банк может освободить клиента от уплаты долга на какой-либо период в зависимости от сложности ситуации или предложить клиенту выплачивать только проценты без погашения основного долга в течение оговоренного времени. Такая схема крайне удобна для заемщика. Например, если человек лишился работы, у него будет определенный период, в течение которого ему не надо беспокоится об имеющемся кредите и о том, что на долг могут набежать дополнительные проценты. Это удобно тем, что сумма будет, как бы, заморожена, и через согласованный период заемщик сможет беспрепятственно войти в свой график платежей. В крайнем случае, кредитор может выдвинуть условием выплату процентов без возврата основной суммы на льготный период. Опять же, сумма будет сравнительно незначительной, что позволит клиенту не загонять себя в долговую яму еще больше.

- Реструктуризация кредита. По сути, это новый график платежей, по которому банк уменьшает сумму ежемесячных выплат по возврату за счет изменения процентной ставки и увеличения сроков кредитования. Такой способ подойдет тем, у кого просрочка кредита связана с уменьшением доходов, например, со снижением заработной платы. По новому графику платежей после проведенной реструктуризации сумма ежемесячного платежа будет существенно ниже.

- Если в организации, выдавшей кредит, прийти к консенсусу не удалось, можно попробовать поискать банк, готовый перекредитовать заемщика на более выгодных условиях. Так, у ряда учреждений есть подобные программы, когда кредитными средствами погашается долг клиента в другой финансовой организации, при этом клиент будет выплачивать сумму с меньшей процентной ставкой.

Взять кредитные каникулы

Это временная отсрочка платежей по кредиту. В России сейчас действуют два вида кредитных каникул: «новые», которые ввели в связи с распространением коронавируса, и «старые» — ипотечные. И те, и другие действуют одинаково: период отсрочки выбирает сам заёмщик (каникулы не могут длиться дольше 6 месяцев), снова начать погашать кредит — частично или по графику — можно в любое время.

«Новые» кредитные каникулы

«Новые» каникулы распространяются на потребительские, ипотечные и автомобильные займы, которые оформили до 3 апреля 2020 года. Чтобы их взять, нужно соблюсти одновременно три условия.

1. Размер кредита не должен превышать максимально возможный по закону. По ипотечным кредитам — 2 миллиона ₽ (в Москве — 4,5 миллиона ₽, в Московской области, Санкт-Петербурге и Дальневосточном федеральном округе — 3 миллиона ₽), по автокредитам — 600 тысяч ₽, по потребкредитам для ИП — 300 тысяч ₽, по потребкредитам для физлиц — 250 тысяч ₽, по кредитным картам для физлиц — 100 тысяч ₽.

2. За месяц до обращения в банк за кредитными каникулами доходы заёмщика должны были снизиться на 30% или больше по сравнению с его среднемесячным доходом за 2019 год.

3. На момент обращения у заёмщика не должно быть ипотечных каникул.

Оформить «новые» кредитные каникулы можно, позвонив в банк. Скорее всего, по просьбе банка придётся отправить фото или сканы документов, которые подтвердят падение ваших доходов.

«Старые» ипотечные каникулы

«Старые» каникулы распространяются только на ипотечные кредиты. Для их оформления нужно отвечать одновременно четырём условиям.

1. Размер ипотечного кредита не превышает 15 миллионов ₽.

2. Условия кредитного договора прежде не менялись по требованию заёмщика (рефинансирование не считается).

3. Ипотека оформлена на единственное жильё заёмщика (или соответствующее право требования по договору долевого участия).

4. Заёмщик на момент запроса ипотечных каникул находится в трудной жизненной ситуации: нет работы; временная нетрудоспособность дольше двух месяцев подряд; среднемесячный доход упал на 30% и больше за 2 месяца до обращения в банк (при этом на платежи по ипотеке уходит 50% дохода и больше); рождение ребёнка (при этом среднемесячный доход упал на 20% за 2 последних месяца, а на платежи по ипотеке последние полгода уходит больше 40% дохода).

Подать документы на «старые» каникулы можно лично в офисе банка или по почте заказным письмом.

Как уйти от уплаты кредита законно и начать спокойно жить: ТОП-5 советов

Сложная финансовая ситуация — не повод для отчаяния и самоустранения от проблемы. Всегда есть варианты, чтобы решить ее:

- Прежде всего, нужно знать свои права. Сотрудники финансовой организации или коллекторного агентства не могут применять методы давления и угроз (по телефону или адресно), затрагивать родственников (они не обязаны оплачивать чьи-либо займы) и отбирать собственность (кроме приобретенной на заем или заложенную под него, и то по решению суда).

- Тщательно изучить документы на предмет прав со стороны заимодавца. Нарушение прав потребителя и злоупотребление ими кредитора – веское основание для обращения в судебные органы или прокуратуру.

- Не прибегать к сомнительной помощи и рекомендациям, особенно к тем, что ведут по скользкой дорожке.

- Держать руку на пульсе и не увеличивать размер задолженности.

- Воспользоваться законными методами, способными решить данную проблему.

Простые советы помогут в непростой ситуации.

7 схем как не уплачивать кредит банку самыми законными способами: пошаговая инструкция.

7 схем как не уплачивать кредит банку самыми законными способами: пошаговая инструкция.

Что будет, если не платить кредит

Бесполезно рассчитывать, что неприятность рассосется сама с собой. Любая кредитная организация создана с целью увеличения собственной прибыли, поэтому на акт благотворительности со стороны банков рассчитывать глупо. Хотя отдельные долги, если речь идет о мелких суммах, действительно могут быть списаны банками после признания их невозвратными, особо на это рассчитывать не стоит. Да и как гласит мудрая пословица, «долг платежом красен». Если пошла просрочка платежа, банк начинает прикладывать ряд усилий для возврата долга.

Сначала это вежливые напоминания – возможно, клиент попросту забыл внести сумму по графику. Если поступления денег на счет так и не произошло, финансовая организация задействует различные структуры как из своих резервов, так и из сторонних. В рамках собственной работы с неплательщиками у кредитных учреждений имеются отделы досудебного взыскания и отделы по работе с проблемной задолженностью, первоочередная задача сотрудников которых стимулировать заемщиков к уплате имеющейся задолженности.

Если банк таки не справился своими силами, кредитное дело попадает в лапы к коллекторам. Крупные банки, вроде Сбербанка и ВТБ, как правило, практически сразу обращаются в судебные инстанции для возврата долга. Для других, более мелких игроков рынка кредитования, в частности, для микро финансовых организаций, поход в суд представляется куда более хлопотным делом, нежели обращение к посредникам – агентствам по сбору задолженности, проще говоря, к коллекторам. Обычно уже через 1−3 месяца просрочки кредитное дело попадает к подобным посредникам, которые медленно, но верно превратят в ад жизнь должника и его окружения. Одно кредитное дело может побывать поочередно в нескольких агентствах, специализирующихся на возврате долгов. Если и это не принесло организации, выдавшей ссуду, никаких результатов в течение 1−3 лет, то проблемный долг, скорее всего, будет передан в суд для взыскания в принудительном порядке в рамках исполнительного производства либо попросту продан тем же коллекторам. Из всего сказанного ясно, что проблема в любом случае не решиться сама собой, поэтому заемщику, даже если нет возможности платить кредит, придется предпринять какие-то действия, чтоб избежать подобных последствий.

Причины блокировки карты Сбербанка

У банка есть специальное постановление, утверждённое при оформлении договора. Согласно ему существуют определённые условия, при которых карта Сбербанка может быть заблокирована и владелец уже не сможет пользоваться пластиком в обычном режиме.

Существует целый ряд причин и обстоятельств, согласно которым карта может быть заблокирована немедленно:

- Выявлен доказательный факт, что картой могли воспользоваться посторонние лица. Это довольно частая причина, ведь мошенники могут узнать данные карты или пытаться ввести подходящий пин-код в банкомате или любой платежной системе в сети интернет.

- При использовании карты могут быть выявлены несанкционированные операции, которые могут напрямую говорить о том, что карта может быть использована в мошеннических действиях.

- Существуют случаи, когда на личный банковский счет наложен арест — денежные средства могут быть сняты, а карта блокируется для совершения операций.

- У пластиковой карты может закончиться срок действия: владельцу нужно внимательно следить за датой выпуска карты и своевременно произвести замену в отделении, чтобы можно было продолжать пользоваться платежной системой в обычном режиме.

- Отрицательный баланс счёта также может стать непосредственной причиной блокировки: клиент не сможет воспользоваться услугами, пока не пополнит основной счёт необходимой суммой.

Иногда банк может блокировать карту при незавершенных транзакциях: если клиент пытается отменить платеж или долго не совершает действие, либо неправильно вводит пароль несколько раз, карта может быть автоматически блокирована.

Часто задаваемые вопросы

«Не плачу кредит, но очень боюсь последствий» – такая фраза часто звучит от заемщиков, имеющих просрочки. И волнуют их в основном одни и те же вопросы.

Могут ли арестовать и посадить в тюрьму за неуплату кредита?

Эта мера предусмотрена 177 статьей УК РФ. Но для лишения свободы должник должен:

- являться злостным уклонистом по решению суда;

- взять не менее полутора миллионов рублей.

Также на заемщика может быть заведено дело по факту мошенничества. Основанием для этого послужат годы неуплаты и большие заемные суммы, взятые в разных кредитных организациях.

Что делать, если нечем платить кредит Сбербанку?

В данном случае, стоит попробовать договориться с менеджерами банка. У них отработаны эффективные алгоритмы выхода из ситуации. Поэтому после появления просрочки необходимо:

- позвонить в банк и сообщить о сложившейся ситуации;

- письменно уведомить о желании платить, как только материальное положение улучшится;

- лично нанести визит в ближайший офис для решения проблемы.

Должны ли родственники выплачивать мой кредит? Что будет родственникам неплательщика

Потребовать денег с родственников возможно в следующих случаях:

- они являются созаемщиками;

- они числятся поручителями.

Во всех остальных ситуациях родственники не несут никакой финансовой ответственности.

Но вот с супругами ситуация немного сложнее. После передачи дела судебным приставам, им грозит опись имущества

И вот тут важно доказать, какое имущество не имеет отношения к должнику. В противном случае, оно также уйдет с молотка

Должен ли поручитель выплачивать кредит заемщика?

Да, если он согласился на поручительство. После уплаты всей суммы, он имеет право подать на должника в суд и затребовать выплаченные вместо него средства.

Досудебные и постсудебные действия

Общая схема работы делится на три основных этапа:

- действия банка до подачи иска в суд;

- разбирательство, в ходе которого на все активы и имущество заемщика накладывается арест;

- исполнение постановления службой судебных приставов или обжалование решения.

Текущая (досудебная) практика кредитных организаций заключается преимущественно в регулярных напоминаниях клиенту и поручителям о нарушении условий договора. Иногда уже на этом этапе подключаются коллекторы, которые не всегда действуют законными методами. Если комплекс мероприятий не принес желаемых результатов, профильное структурное подразделение заимодателя готовит пакет документов и иск в суд.

В случае признания физического лица банкротом, на него налагается ряд запретов в течение ближайших 5 лет: ограничение в пересечении государственной границы, занятии руководящих должностей и т. д. Говорить о кредитной истории и перспективах дальнейшего одобрения займов не приходится. Поэтому мы рекомендуем обращаться к этому инструменту только в самых безвыходных ситуациях, когда финансовые потоки в вашем кармане стремятся к нулю.

Обанкротиться или реструктуризировать: что выбрать

Следует помнить, что заимодавец заинтересован в возврате займа не менее, чем заемщик. Судебные тяжбы и высокая вероятность кредиторского списания – не лучшая перспектива. Часто банки идут на уступки своим клиентам, предоставляя отсрочку на новых условиях, приемлемых для обеих сторон. Для рассмотрения такой возможности должнику необходимо обратиться в представительство кредитной фирмы.

Рост процента невозвратности платежей подталкивает займодателей идти навстречу клиентам. На почве общего спада экономики внедряется все больше инструментов – рефинансирование, реструктуризация с продлением срока, аннулированием штрафов и пр. Помните, чем быстрее вы начнете переговоры, тем лояльнее будет решение по вашему делу.

Крайняя мера, что возможно сделать, если вообще не можешь платить кредит, – воспользоваться законом о банкротстве физических лиц. Процедура сложная и малоприятная – в ходе разбирательства назначается управляющий делами заемщика, который анализирует структуру доходов, расходов и имущества клиента. Выбирается оптимальная схема погашения – принудительный вычет из зарплаты и иных поступлений или продажа собственности.

В случае признания физического лица банкротом, на него налагается ряд запретов в течение ближайших 5 лет: ограничение в пересечении государственной границы, занятии руководящих должностей и т. д. Говорить о кредитной истории и перспективах дальнейшего одобрения займов не приходится. Поэтому мы рекомендуем обращаться к этому инструменту только в самых безвыходных ситуациях, когда финансовые потоки в вашем кармане стремятся к нулю.

Как купить и продать доллары США, фунт стер., евро в Ситибанке в Московской области

Пресс-релизы и новости Ситибанка

Клиент не платит кредит 5 лет: что делает кредитор с таким кредитом?

Вариантов развития событий несколько. Многое зависит от того, вносились хотя бы первые платежи или нет. При невыплате кредита более 5 лет, заемщика ждет:

- Информация в обязательном порядке о нарушении выплат и образовании просрочки вносится в бюро кредитных историй. Все банки сотрудничают, как минимум, с тремя крупнейшими бюро: ОКБ, НБКИ и Эквифакс. И обязаны по закону разместить соответствующую информацию хотя бы в одно из перечисленных. Кредитная история будет испорчена. В зависимости от длительности просрочки, кредитор регулярно вносит сведения о том, какая у нее длительность (при этом меняется статус просрочки, свыше 60 дней, свыше 90 дней и далее). В итоге в БКИ указывается, что кредит продан или передан коллекторам или по нему вынесено судебное решение.

- Долг продается коллекторам и банк о нем забывает. Он переходит на баланс купившей его компании. Банк не имеет больше никаких претензий к клиенту и все вопросы должен решает с новым кредитором — коллекторским агентством. Во многих ситуациях решить вопрос с долгом проще с агентством, которое покупая долг, приобретает его с дисконтом. За счет этого, коллекторское агентство в состоянии пойти на уступки для клиента в сторону снижения общей суммы долга.

Важно. Передача долга и прав требования новому кредитору должна происходит с уведомлением об этом должнику

Как уточняет Павел Михмель, генеральный директор одной из крупнейших компаний, работающих на профессиональном рынке взыскания задолженностей, — «Первого коллекторского бюро»: «банк, не желающий отвлекаться на работу с проблемным кредитом, предпочитает продать долг коллекторским агентствам. С точки зрения законодательства такая сделка — она носит название цессия — абсолютно законна, соответствует статье 382 Гражданского кодекса РФ и условиям подписанного заемщиком кредитного договора. Долг при этом переходит к новому кредитору — коллектору, все финансовые обязательства по выплате сохраняются, но платить теперь нужно коллекторскому агентству, которое может предложить должнику новые, а порой — даже более удобные условия. При переуступке прав на долг (цессии) передается вся сумма с накопившимися штрафами и пени, однако далее они уже не начисляются, поскольку прекращается срок действия кредитного договора с банком, и в этом несомненное преимущество для должника.»

- Банк не продает долг. При отсутствии возможности решить вопрос, дело передается в юридическую службу финучреждения и на должника подают в суд. Так поступают с долгами на крупные суммы — от 500 тысяч рублей и более. Мелкие кредиты на 50-100 тысяч рублей обычно продаются пакетами коллекторам. Обращение в суд также происходит на разных сроках. Одни банки в первый год просрочки обращаются за судебным решением в суд и предают дело в работу судебному исполнителю. Другие, банк обращаются в суд до истечения срока исковой давности — в пределах 3 лет с момента просрочки по договору.

- Банк списывает долг — такое развитие ситуации происходит редко, но может случиться. Кредитору иногда проще списать обязательства, чем держать на балансе некачественную ссуду. По регламенту ЦБ РФ под каждый выданный кредит банк обязан формировать резервы на потери по выданной ссуде, поэтому, чем безнадежнее долг — тем больше собственных средств замараживаются под его обеспечение. В некоторых ситуациях банку выгоднее списать долг по клиенту и забыть о нем.

- Банкротство. Банк подает в суд на должника с намерением признать его банкротом. Крайне редко подобное инициируется по физическим лицам. Чаще при долгах юридического лица, у которого есть имущество (оборудование, ТМЦ, основные средства, товар), которые можно продать с торгов в счет задолженности. Физические лица обычно сами обращаются в арбитражный суд для признания себя банкротом, чтобы уйти от непосильной долговой нагрузки.

Важно. Любые попытки кредитора взыскать долг с заемщика по прошествии 5 лет просрочки крайне маловероятны

Во-первых, это связано с истечением срока исковой давности (более 3 лет). Судебная практика обычно на стороне должников.

Так, Верховным Судом вынесено решение, о том, что срок давности по просроченным платежам исчисляется по каждому платежу отдельно — в случае, если по договору не указана точная дата возврата кредита.

Если она указана считается, что срок давности исчисляется с даты, когда кредит должен быть погашен. Нюансов в вопросе много (например, если банком выставлялось требование о досрочном погашении всего долга до конкретной даты, срок давности может считаться с этой даты, когда кредит должником досрочно не погашен).

Тем не менее, при попытках банка взыскать долг с клиента по прошествии 5 лет со дня просрочки — всю сумму долга и процентов он точно не сможет получить.