Что такое эффективная доходность облигации и её виды

Содержание:

- Потребительские кредиты — рейтинг 2020

- Контакт-центр банка

- Где смотреть данные

- Как выбрать ОФЗ для покупки

- Операционный офис г. Москва (ул. Большая Семёновская)

- Навигация по записям

- Как происходит выплата

- Эффективная доходность к погашению (YTM, Yield TO Matutity)

- Облигации по виду обеспечения

- Как зарабатывать на евробондах?

- Какие виды дохода есть у облигаций

- Способы расчета доходности облигаций (примеры)

- Отзывы

- Как работают облигации

- При приобретении облигации

- Сколько стоят облигации

- Виды доходности

- Имущественный вычет по НДФЛ при покупке квартиры и другого недвижимого имущества

- Как инвестировать в облигации обычному человеку

- 10 облигаций с доходностью выше вклада

- Что такое НКД

- Доход долговых бумаг российских эмитентов

- Какие документы необходимы

- Заключение

Потребительские кредиты — рейтинг 2020

Контакт-центр банка

Где смотреть данные

Вся информация по текущим параметрам облигация на рынке доступна в торговом терминале. Когда вы заключите договор с брокером, у вас будет доступ на фондовый рынок. В программе удобно сортировать и находить нужные бумаги по заданным условиям (доходность, размер и дата выплат купонов, текущая стоимость, длительность и многое другое).

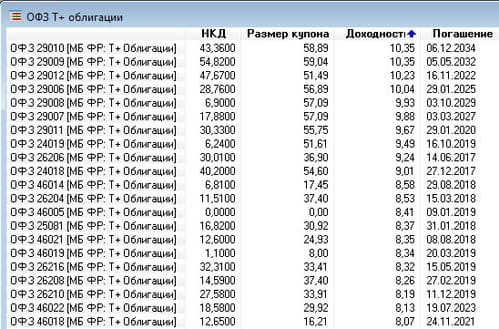

На картинке отсортированы ОФЗ по текущей доходности, для быстрого выбора наилучших условий.

Текущая доходность по государственным облигациям

Также есть несколько сайтов, специализирующихся именно на облигациях. Там тоже много чего можно найти. От котировок, до последних новостей. Есть специальные условия по подбору интересных бумаг. Можно посмотреть текущие доходности, ближайшие выплаты по купонам, а также планируемые новые эмиссии.

Список сайтов по облигациям:

- rusbonds.ru

- cbr.ru

- cbonds.ru

Часть функционала платная и доступна только по подписке. Но базовая информация, которой вполне достаточно для обычных инвесторов в бесплатном доступе.

Как выбрать ОФЗ для покупки

В среде инвесторов ОФЗ – облигации федерального займа – считаются сверхнадежным активом, что вполне резонно. Ведь эти бумаги являются долговым обязательством государства, а если точнее – Минфина. Их держатель получает прибыль в виде процентов, которые обычно выплачиваются каждые полгода. Хотя доходность гособлигации РФ 2020 года небольшая, купонная выплата все же превышает банковский депозит, чем она и выгоднее. ОФЗ могут купить все желающие, включая профессиональных участников фондового рынка и физических лиц.

Облигации федерального займа по типу купонных выплат делятся на:

- Бумаги с постоянным купоном. Они имеют обозначение ОФЗ-ПД. Величина купона этих облигаций постоянна на протяжении всего периода их обращения.

- С фиксированным купоном – ОФЗ-ФД. Их доходность может меняться, но всегда известна заранее. Например, первые годы после выпуска процент по купону может составлять 7% от номинальной стоимости, а затем эмитент имеет возможность уменьшить его до 5%.

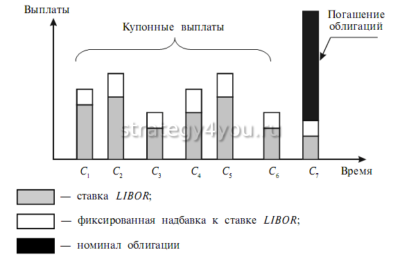

- С переменным купоном. Выплаты по облигациям ОФЗ-ПК привязаны к определенной процентной ставке, например RUONIA (ставка по межбанковским однодневным кредитам) или официальным показателям инфляции. Доходность в этом случае рассчитывается как сумма ставки RUONIA и какой-то купонной ставки. Поэтому по таким ОФЗ известно только значение текущего купона, а каждое следующее определяется исходя из средней величины RUONIA за последние полгода. Следовательно, если ставки на финансовом рынке растут, то и купонная доходность растет. Если же ставки падают, то и доходность снижается.

По номиналу ОФЗ делятся на два вида:

- С амортизацией номинала – ОФЗ-АД. Номинальная стоимость этих бумаг погашается частями, а не за один раз. График выплат известен заранее. Номинал может погашаться равными или неравными частями. Периоды между выплатами могут быть одинаковыми или разными. Такие ОФЗ лучше покупать, когда есть необходимость в постепенном возвращении капитала.

- С индексацией номинала – ОФЗ-ИН. Сейчас выбирать облигации данного вида можно из двух выпусков: ОФЗ 52001-ИН и ОФЗ 52002-ИН. Они имеют доходность 2,5%.

В условиях роста инфляции лучше всего купить ОФЗ с индексацией номинала, ведь эти облигации выпускаются именно с целью защиты инвестора от данного явления. Индексация номинала производится ежедневно. Его значения публикуются на сайте Минфина на месяц вперед. Здесь можно узнать и величину текущего купона. Доход от индексации и купоны налогом не облагаются.

Облигации с постоянным купоном, с точки зрения инвестирования, представляют большую привлекательность при снижении ключевой ставки Центрального Банка и последующем движении ставки RUONIA за ней больше 1% в год. В том случае, когда темпы снижения не превышают 1%, рекомендуем вложить деньги в бумаги с плавающим купоном.

Это связано с тем, что облигации торгуются на бирже по определенной стоимости, выраженной в процентах от номинала. Например, одну и ту же бумагу можно купить за 99% (990 рублей) или за 102% (1020 рублей). Такие колебания цены зависят от срока погашения. Стоимость ОФЗ, до выкупа которых остается менее года, практически не меняется. Диапазон ценовых колебаний у более длинных выпусков может быть достаточно широким.

Если инвестор намерен держать бумаги с высоким купонным доходом до погашения, то изменение их стоимости для него не имеет большого значения: эмитент в лице Минфина выплатит номинал держателю ОФЗ в любом случае. Кроме того, заработок инвестора будет равняться доходности к погашению, зафиксированной на момент покупки.

Если же приобрести облигацию со сроком погашения 10 лет, а продать ее через год или два, то есть риск потерять часть дохода. Ведь из-за котировочных колебаний стоимость ОФЗ на момент продажи может быть намного меньше изначальной. Следует отметить, что опытные инвесторы за счет разницы в цене могут получать дополнительный доход, но такие спекуляции невозможны без специальных знаний и навыков.

Начинающим инвесторам лучше выбирать облигации среди первых выпусков:

- ОФЗ 26205 и 26214 подойдут тем, кто хочет временно разместить свои деньги под проценты, чтобы сохранить их;

- ОФЗ 26209 и 26220 – хороший вариант для вложения средств на 3 года;

- ОФЗ 25083 интересны тем, у кого есть желание получать максимальный доход при минимальном риске.

Операционный офис г. Москва (ул. Большая Семёновская)

Навигация по записям

Как происходит выплата

Выплаты купонного дохода чаще всего производятся на брокерский счет, с которого была куплена долговая бумага. В некоторых случаях зачисления могут поступать и на банковский счет. Некоторые финансовые агенты предоставляют возможность пользоваться моментальным реинвестированием купонных доходов.

Где смотреть доход облигаций

Посмотреть доход по своим инструментам можно прямо в торговом терминале или запросить у брокера специальный отчет. Там будет видна ликвидная стоимость биржевых бондов, НКД, произведенные до этого момента выплаты и т.д.

Налоги

Если по облигациям предусмотрено удержание налога, то брокер сделает это автоматически. При этом самому инвестору никаких дополнительных деклараций заполнять не нужно. Исключение – инвестиции в зарубежные инструменты.

Эффективная доходность к погашению (YTM, Yield TO Matutity)

Показывает доходность к погашению, при условии реинвестирования полученных купонных выплат, по той же ставке, по которой было куплена бумага. Иными словами, вся получаемая прибыль от купонов должна вкладываться обратно и приносить новую.

Именно ее (доходность) используют на фондовом рынке для сравнения облигаций. Облигации могут торговаться по ценами выше и ниже от номинала, с различными выплатами по купону и сроками обращения.

Эффективная доходность позволяет оценить прибыльность будущих вложения для бумаг с различными вышеперечисленными параметрами.

Обычно не говорят, что совершил хорошую сделку и приобрел бумаги за 70% от их номинала. Здесь нет абсолютно никакой информации. А покупка надежных облигаций с эффективной доходностью в 15% годовых — это уже хорошая сделка (при средней доходности на рынке на 2-3% ниже).

Именно данный вид доходности можно наблюдать в правильно настроенном биржевом стакане в Quik.

Формула доходности к погашению как всегда через чур сложна и запутана и трудно самому подсчитать. Да и не зачем.

Вся информация есть в торговом терминале. Да и на сайтах по облигациям всегда можно найти данный вид доходности. Например, на rusbonds.ru — есть облигационный калькулятор.

Небольшим недостатком данной формулы является то, что со временем вы не сможете покупать данный бумаги с аналогичной доходностью. Она может быть как выше, так и ниже. Но в целом это не сильно влияет на доходность. Если не будет наблюдаться резких скачков процентных ставок в стране, то в целом в пределах нескольких десятых процентов.

Облигации по виду обеспечения

Существует два основных вида облигаций:

1. классические (необеспеченные) облигации. Это облигации, дающие право владельцу облигации получать доход, который устанавливается при размещении облигации и на возврат вложенной инвестируемой суммы.

Такие облигации являются необеспеченными облигациями, так как не имеют какого-либо имущественного обеспечения. Гарантией выплат по таким облигациям выступает высокий кредитный рейтинг эмитента и его имидж как компании, в полном объеме выполняющей свои обязательства по облигациям.

2. обеспеченные облигации – это облигации, которые дают такие же права владельцам-инвесторам, что и классические облигации, а также право на получение части собственности эмитента, которую эмитент предлагает в качестве обеспечения по облигациям.

То есть, обеспеченные облигации – это облигации, исполнение обязательств по которым полностью или частично обеспечивается залогом (облигации с залоговым обеспечением), поручительством, банковской гарантией, государственной или муниципальной гарантией. В случае невыполнения эмитентом своих долговых обязательств залог продается на рынке, а вырученные средства идут на погашение долгов перед кредиторами, т. е. владельцами данного вида облигаций.

Как зарабатывать на евробондах?

Как и в обычных облигациях, у инвестора есть возможность получать купонный доход и зарабатывать за счет прироста стоимости.

Помимо этого, в работе с евробондами нужно учитывать колебания валютных курсов: девальвация национальной валюты будет способствовать большей прибыли в рублях, а укрепление внутренней валюты уменьшит конечную доходность.

Как выбрать облигации?

При выборе облигаций следует учитывать сразу несколько факторов. Нужно найти свой баланс между риском и доходностью. Здесь все будет зависеть от агрессивности инвестиционной стратегии.

Инвестор устанавливает предполагаемый срок инвестирования и на основании этого варьирует свои вложения, выбирая надежные государственные облигации при консервативной стратегии или высокодоходные, но более рисковые корпоративные или муниципальные бонды.

На что обратить внимание в первую очередь?

Всегда стоит обращать внимание на срок обращения, наличие оферт и других оговоренных условий.

Если говорить о вложениях в корпоративные облигации, то необходимо учитывать кредитный рейтинг российских эмитентов. Регулярности купонных выплат и валюта обращения также играют существенную роль при выборе облигаций.

Сколько можно заработать?

Самые надежные и ликвидные облигации, типа коротких ОФЗ, способны приносить доходность в размере 6–7 % годовых. Муниципальные бонды имею среднюю купонную доходность 8–10 % годовых. А корпоративные облигации будут давать самую большую ставку доходности, однако и риски в них значительно выше.

Конечно, здесь речь именно о средних значениях, в отдельных случаях доходности могут сильно смещаться. Помимо этого, следует помнить, что заработать можно на росте стоимости тела облигаций.

Выгодно ли покупать?

Распределение средств в портфеле долговых бумагах может быть очень выгодным. По сравнению с альтернативой в виде депозита облигации сильно выигрывают. Они могут приносить большую доходность при соответствующих рисках.

Помимо основного купонного дохода, к преимуществам облигаций относятся и условия обращения. Например, инвестор почти всегда может продать бонды на вторичном рынке, сохранив накопленный доход. А более регулярные выплаты обеспечивают больший эффект от реинвестирования средств.

Где посмотреть список доступных для покупки бумаг?

Увидеть актуальные выпуски и рыночные цены облигаций можно в брокерских терминалах. Инвесторы также пользуются специальными сайтами-агрегаторами по финансовым тематикам. К таким можно отнести rusbonds, cbonds, SmartLab и др.

Сколько стоит 1 штука?

Подавляющее число облигаций на российском рынке имеет номинал в размере 1000 руб. Номинированные в иностранной валюте облигации имеют первоначальную стоимость в 1000 долларов.

Иногда бонды продаются биржевыми лотами, тогда входной порог может сильно возрастать. Но сейчас есть возможность покупать структурные продукты, такие как ПИФы или ETF. В этих инструментах порог входа очень низкий, доступен практически любому частному инвестору.

Какие виды дохода есть у облигаций

Прибыль по долговым ценным бумагам складывается из нескольких составляющих:

- Регулярный купонный доход. Это самый понятный вид доходности облигаций.

- Приплюсую доход от прироста курсовой стоимости долговых инструментов.

- Нельзя сбрасывать со счетов и дополнительный доход за счет налоговых льгот или специальных условий.

Все типы доходности облигаций необходимо уметь комбинировать между собой. Помимо этого, доходность можно рассчитывать разными способами, например к погашению или по эффективной ставке и т.д. Становится сложновато, правда? Поэтому сейчас я пройдусь по каждому пункту отдельно.

Что показывает ставка купона?

Ставка купона по облигациям показывает годовой процент, который инвестор будет получать. Она очень похожа на ставку депозита в банке. Однако есть отличия: купон может выплачиваться несколько раз в год или вообще начисляться практически непрерывно.

Доходность будет выше, ведь проценты можно рефинансировать и получать дополнительную прибыль с инвестиций. В редких случаях встречаются облигации без купонного дохода. В этом случае проценты выплачиваются в конце срока обращения долгового инструмента.

Способы расчета доходности облигаций (примеры)

Доход инвестора от владения облигациями складывается из нескольких составляющих:

- купонные выплаты

- рост стоимости бумаг

- дополнительный доход (налоговые вычеты и т.п.)

Помните, что купон по облигации не равен ее конечной доходности.

Доходность облигаций можно рассчитать несколькими способами:

Простая доходность (номинальная, купонная)

Доход, который будет получать владелец облигации, купив ее по номинальной цене. То есть это тот процент, который должен платить эмитент. Здесь полученный процент не учитывает реинвестирование.

Рассчитывается как отношение всех выплаченных купонов за год к номиналу, выражается в процентах.

Например, эмитент выпускает облигации с купоном 35 рублей каждые полгода, тогда купонная доходность = ((35+35)/1000)*100% = 7% годовая купонная доходность.

Текущая доходность

Это доходность за текущий купонный период (обычно считают годовую), исходя из цены покупки облигации на рынке.

Рассчитывается по формуле = (годовой купон/цену покупки облигации)*100%.

Например, если сумма годовых выплат купонов по облигации составляет 75 рублей, рыночная цена бумаги соответствует номинальной, то текущая доходность = (75/1000)*100 % = 7,5%

Если же рыночная цена бумаги была ниже номинала, например 980 руб., то текущая доходность составит =(75/980)*100 % = 7,65%

«Модифицированная» текущая доходность

Это доходность с учетом НКД.

Рассчитывается как отношение годового купона к цене покупки облигации с учетом НКД.

Например:

Цена покупки облигации 980 рублей, НКД 30 рублей, годовой купон 80 рублей

Модифицированная текущая доходность составит (80/(980+30))*100 = 7,92%

Цена покупки с учетом НКД еще называется «грязная» цена. Соответственно, без НКД – «чистая».

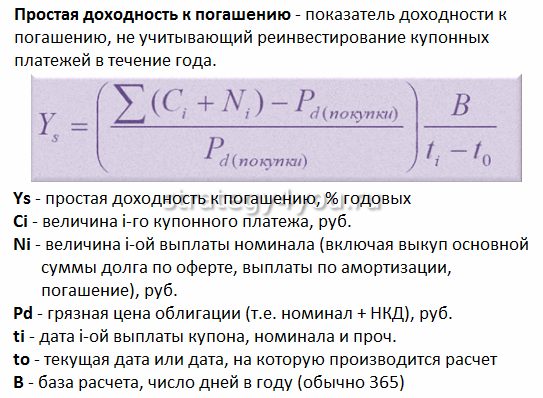

Доходность к погашению

Данный показатель позволяет рассчитать доходность за конкретный период владения при условии, что вы являлись владельцем бумаг до момента погашения. Это означает, что вместе с последним купоном вы получаете номинал облигации.

Чаще всего по каждой бумаге известна доходность за период владения. В этом случае, чтобы сравнивать различные облигации все приводят к единой годовой доходности.

Например:

Первая облигация дает прибыль 5%, а вторая 15%. Но срок до погашения первой 182 дня, а второй 547.

Давайте рассчитаем, по каким бумагам больше доход?

Для этого доходность необходимо перевести в годовую:

0,05 * 365/182 = 10%

0,15 * 365/547 = 10%

То есть, годовая доходность этих бумаг одинаковая.

Эффективная доходность к погашению

Сколько процентов вы заработаете, если полученные купоны будете реинвестировать в такие же облигации (с той же доходностью) на протяжении всего срока. Если купоны не постоянные, то на сервисах данное значение может рассчитываться некорректно, т.к. они ориентируются на размер последнего купона без учета того, что он изменится. На сайте Мосбиржи и многих торговых терминалах именно этот вид доходности указывается по умолчанию. Считать ее самостоятельно под силу только опытным инвесторам, гораздо проще воспользоваться готовыми данными. Да и реинвестируют купоны далеко не всегда.

На некоторых сайтах есть специальные калькуляторы, позволяющие сделать расчет доходности облигаций, например на сайте Rusbonds.

Отзывы

Как работают облигации

Облигация — это долговая ценная бумага с фиксированной доходностью. Покупая облигацию, вы одалживаете свои деньги компании или государству — эмитенту. Эмитент обязуется вернуть вам полную стоимость ценной бумаги к конкретному сроку погашения.

С определенной периодичностью эмитент выплачивает вам купонный доход — процент за пользование заемными средствами. Купонный доход можно сравнить с регулярными выплатами по банковскому вкладу: вы передаете банку свой капитал, а он за это начисляет проценты на счет. Облигации работают точно так же, но проценты по ним обычно выше.

В отличие от банковских вкладов, облигации не застрахованы государством. Вся ответственность за выбор ценных бумаг ложится на инвестора. Кроме того, с 2021 года проценты по облигациям облагаются налогом 13% — впрочем, «закручивание гаек» коснулось и банковских вкладов от 1 000 000 рублей.

Облигация как ценная бумага намного надежнее, чем акция — но назвать эту инвестицию абсолютно безопасной нельзя. Риск банкротства есть у любой компании, и даже у целого государства! За примерами далеко ходить не надо: вспомним хотя бы дефолт 1998 года, когда правительство и ЦБ не смогли расплатиться с кредиторами.

Похожая участь может ждать и частную компанию — например, в 2015 году держатели облигаций «Трансаэро» потеряли свои деньги после банкротства авиаперевозчика.

Хорошая новость в том, что на рынке торгуется большое число стабильных бумаг, а о потенциальных проблемах можно узнать задолго до банкротства эмитента. Далее мы подробно расскажем о том, как работают облигации «для чайников», а пока кратко зафиксируем плюсы и минусы облигаций в сравнении с другими способами инвестирования.

При приобретении облигации

Если Анна Петровна интересуется покупкой облигации, относительно которой идет торг по 100% номиналу, чтобы её купить, ей придётся заплатить не видимую в стакане котировок цену по конкретной бумаге, а 100% + НКД.

Так происходит потому, что передача из портфеля в портфель происходит в середине купонного периода. Например, предыдущий хозяин облигации держал её у себя 2 месяца, а за это время купонный доход накапливался. Допустим, данный эмитент проводит платежи по купону раз в 6 месяцев, значит Анна Петровна должна компенсировать бывшему владельцу бонда сумму дохода, который был накоплен в промежутке времени от одной купонной выплаты до другой.

СПРАВКА! В некоторых торговых клиентах НКД уже учитывается и входит в цену приобретения бумаги. Но в терминале QUIK в заявке на покупку выставляется только базовая цена, НКД в ней не указывается, это нужно учитывать самому. Для этого необходимо просто иметь достаточно средств на счете.

Когда пройдёт еще 4 месяца и снова наступят сроки очередной выплаты, Анна Петровна получит от эмитента сумму за полгода, которая покроет её расходы на переплату за облигацию при выкупе. Вдобавок к этому она получит уже и свой собственный доход за те четыре месяца, которые облигация была у неё.

Сколько стоят облигации

Сумму, которую заемщик обязуется вернуть кредитору, называют термином номинал. В России номинал облигации обычно составляет 1 000 руб.

На практике стоимость бумаги на открытом рынке может отличаться от номинальной. Разница бывает как в плюс, так и в минус. Рыночная цена колеблется по целому ряду причин: рост или падение ключевой ставки ЦБ, изменение экономической ситуации, проблемы или успехи конкретного эмитента.

Для примера вернемся к разговору о компании «Трансаэро». Когда авиаперевозчик объявил о банкротстве, цена его облигаций обрушилась почти до нуля, хотя ранее бумаги торговались по 90 – 95% от номинала.

Котировки облигаций «Трансаэро».

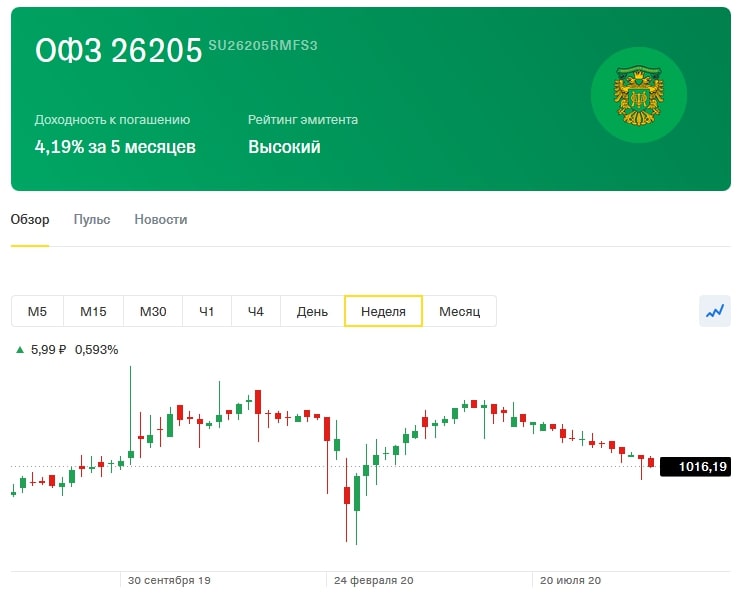

В нормальных условиях цена облигации изменяется в гораздо более скромных пределах. Например, на момент написания статьи облигации федерального займа с погашением в апреле 2021 торгуются по 1 016,19 руб. Это довольно близко к номиналу в 1 000 руб.

График котировок государственных облигаций РФ с погашением в апреле 2021 года.

Погашение облигации всегда происходит по ее номинальной цене. Независимо от того, сколько вы заплатили за облигацию на рынке, в конце срока эмитент выплатит вам номинал в 1 000 руб. Это открывает интересные возможности для инвестирования: если облигация торгуется дешевле номинала, то в момент погашения вы получите дополнительную прибыль.

С другой стороны, если бумага торгуется дороже номинала, это вовсе не повод отказываться от инвестиции — ведь купонный доход может оказаться выше, чем у более дешевых облигаций.

Виды доходности

Существует несколько видов доходности. Каждая из них имеет свою специфику расчетов.

Купонная

Чаще всего для расчетов используется данный вид доходности, который достаточно прост для понимания. Легче всего понять, что такое доход по купону, можно на примере: когда выпускается купон 6%, это значит, что доход по этому выпуску облигации будет 6% годовых.

Благодаря простоте данного вида, расчет доходности этой бумаги несложен — это сумма выплат по купону за год. В варианте купона 6% тот, кто вложил средства в этот вид активов, заработает 60 рублей с 1 бонда.

Благодаря простоте данного вида, расчет доходности этой бумаги несложен — это сумма выплат по купону за год. В варианте купона 6% тот, кто вложил средства в этот вид активов, заработает 60 рублей с 1 бонда.

Необходимо помнить, что по некоторым облигациям эмитенты осуществляют выплаты каждые полгода или поквартально. В таких случаях сумма делится на 2 или 4 части. То есть когда у купона доход 8%, и выплаты квартальные, то они выплачиваются в размере 2% от суммы инвестиций.

Капитализации процентов, как по депозитам, у данных ценных бумаг не происходит.

Текущая доходность

Текущая доходность облигации, в отличие от купонной, принимает во внимание рыночную стоимость облигации. Этот вариант рассчитывает, какую прибыль получит инвестор по отношению к своим вложениям

Номинальная

Ситуация, когда доход по купону уже начислен, но еще не выплачен, в предыдущих вариантах не учитывалась. Когда инвестор приобрел данные ценные бумаги, он должен выплатить НКД предыдущему владельцу.

Простая доходность к погашению

Самая распространенная ситуация — когда инвестор ждет окончания срока облигации до погашения и забирает все выплаты по купонам и номинал. Чаще всего это самый прибыльный вариант, особенно если приобретаются краткосрочные бонды. Зависимость доходности в данном случае происходит напрямую от сроков владения.

Эффективная доходность к погашению

По облигациям не существует , как по депозитам, так как предполагается, что инвестор будет реинвестировать свой доход. В связи с этим и рассчитывается эффективная доходность к погашению — когда складывается номинал, купон и дополнительная покупка таких же бумаг.

Когда инвестор получает купон по погашенной облигации, он вновь приобретает данную ценную бумагу. При реинвестировании дохода возможно умножение прибыли на более выгодных условиях, чем при депозитарном вкладе.

Для понимания возьмем примеры доходностей по видам облигаций Альфа-Банк-14-боб:

- купонная — 8,25%;

- текущая — 8,2999%;

- к погашению — 8,2365%;

- эффективная — 8,694%.

К оферте

Оферта — облигаций эмитентом. Она бывает принудительной, то есть выкуп является обязательным, и все инвесторы должны продать ценные бумаги данного выпуска, и добровольной. В основном производят второй тип.

Даже при добровольной оферте часто специально начисляют невыгодный купон, где доходность равна 0,01%. Данные инвестиции перестают быть выгодны, и инвесторы стараются продать подобные бумаги до оферты.

В подобных случаях удобен для использования расчет по доходности к оферте.

Имущественный вычет по НДФЛ при покупке квартиры и другого недвижимого имущества

При покупке недвижимости покупатель вправе воспользоваться имущественными налоговыми вычетами по НДФЛ в сумме фактически произведенных расходов (пп. 3, 4 п. 1 ст. 220 НК РФ):

-

на приобретение жилого дома, квартиры, комнаты или доли в них, приобретение земельного участка (доли в нем) для индивидуального жилищного строительства или расположенного под приобретаемым жилым домом;

-

погашение процентов по целевым займам (кредитам), израсходованным на приобретение указанной недвижимости либо полученным в целях рефинансирования (перекредитования) таких кредитов.

Применение вычетов означает, что доход (в размере вычетов) не будет облагаться НДФЛ.

Как инвестировать в облигации обычному человеку

На первый взгляд обычному человеку иметь дело с облигациями покажется запутанным и сложным занятием. Однако если разобраться, то можно прийти к выводу, что данный процесс может оказаться весьма интересным, к тому же и прибыльным.

Итак, начинающий инвестор должен понимать, что облигации обращаются на фондовом рынке. Стоимость облигаций здесь меняется постоянно, и может как повышаться, так и снижаться. В основном цена зависит от международной обстановки, политики Центробанка, либо от экономической ситуации в какой — то конкретной отрасли, или компании. Облигации можно купить самостоятельно, у брокера, или через управляющую компанию, при этом инвестор должен купить пай в ПИФе.

Хотелось бы уточнить, что ПИФ(паевый инвестиционный фонд) — это объединение большого количества мелких инвесторов. Все входящие в его состав участники вносят определенную сумму денег, которая и называется паем. На вырученные средства приобретаются активы. Главным плюсом существования ПИФа является то, что сам инвестор не вникает в суть процесса покупки и продажи актива, он просто вносит деньги, и получает положенный доход.

В таблице приведена краткая пошаговая инструкция,как вложить денежные средства начинающему инвестору:

№ п/п

Шаг

Пояснения

1

Открыть брокерский счет

Напрямую физическому лицу действовать на фондовой бирже нельзя, только через лицо, имеющее соответствующую лицензию, то есть брокера.

Брокерский счет открывается в брокерской компании. Следовательно для начала стоит правильно его выбрать, поскольку именно он будет продавать и покупать облигации на фондовом рынке. При необходимости можно воспользоваться сайтом Московской биржи, где размещается полный список действующих брокеров

При выборе необходимо обратить пристальное внимание на следующие критерии: надежность, доступность и тарифы.

Брокеры берут определенную комиссию за каждую проводимую сделку на бирже.

Обычно такая плата составит 0,025% от суммы сделки. Но если инвестор покупает облигации не с целью спекуляции, а желает получить купоны, то подобные расходы будут минимальными

Более подробную информацию о стоимости услуг брокера следует уточнить в офисах подобных компаний, естественно перед подписанием договора.

Для открытия счета, понадобиться паспорт. После этого брокер поможет установить специальную программу. Через личный кабинет инвестор сможет купить необходимое количество облигаций.

2

Необходимо открыть ИИС (Индивидуальный Инвестиционный Счет)

Это еще одна разновидность брокерского счета, однако существует он с целью возврата налогового вычета в размере 13% от той суммы, которая размещается на нем. Для того чтобы получить эти деньги, инвестор должен держать на счету сумму не менее 400 000 рублей, и не выводить ее в течение 3-х лет. ИИС так же открывается через брокера. На нем может находится сумма до 1 млн. рублей, но владелец сможет получить вычет только с 400 000 р.

3

При необходимости купить ПИФы

Такой вариант подойдет тем, кто не желает разбираться в бумагах или компьютерных программах. Все необходимые действия берет на себя управляющий ПИФом. Естественно, что за свою работу он также берет оговоренную договором плату. Стоит помнить, что в данном случае оплата комиссии будет выше, чем у брокера.

4

Что покупать

После того, как инвестор войдет в личный кабинет, ему станут доступны для покупки различные ценные бумаги. Сначала могут возникнуть некоторые сложности, но с ними поможет справиться брокер. Он подскажет и поможет сделать правильный выбор. Многие специалисты советуют обратить внимание на ОФЗ (Облигации Федерального Займа).Поскольку такой вид актива освобожден от уплаты налога на прибыль в 13%, и зафиксировать доход можно на несколько лет. К тому же федеральные облигации считаются наиболее надежными.

Таким образом, процесс покупки облигации прост. Все что требуется от инвестора — это внимательно изучить фондовый рынок, и решить каким способом ему купить облигации. Далее с помощью самой обычной арифметики можно посчитать, что доход от облигаций в среднем может составить порядка 12% годовых. Однако не стоит забывать и о рисках такого инвестирования.

10 облигаций с доходностью выше вклада

|

№ |

Название облигации (чем занимается компания) |

Доходность |

Стоимость облигации |

Дата погашения |

|

1 |

ДФФ 1Р-01 (дочерняя компания аэропорта Домодедово, обеспечивает топливом авиатранспорт) |

8,23% |

1012 ₽ |

20 декабря 2022 года |

|

2 |

ГИДРОМАШСЕРВИС АО БО-02 (один из крупнейших производителей насосов для нефтегазового сектора) |

7,53% |

1027 ₽ |

11 июля 2023 года |

|

3 |

РЕСО-Лизинг ООО БО-П-06 (дочерняя компания страховщика Ресо) |

7,39% |

1050 ₽ |

1 августа 2023 года |

|

4 |

Тинькофф Банк БО 001Р-03R (финансовые услуги) |

6,79% |

1063 ₽ |

21 сентября 2022 года |

|

5 |

РУСАЛ Братск БО-002P-01 (производство и переработка алюминия) |

6,73% |

1010 ₽ |

6 июня 2023 года |

|

6 |

МЕТАЛЛОИНВЕСТ БО-04 (крупнейший производитель железной руды) |

6,43% |

1013 ₽ |

8 февраля 2023 года |

|

7 |

РОСНАНО АО БО-002P-03 (инвестиции в нанотехнологии) |

5,89% |

1064 ₽ |

20 октября 2022 года |

|

8 |

Мордовия 34003 обл. (правительство республики) |

5,81% |

740 ₽ |

3 сентября 2021 года |

|

9 |

ВЭБ.РФ ПБО-001Р-21 (госкорпорация, развивающая инфраструктуру, промышленность и соцсферу) |

5,75% |

1004 ₽ |

21 июля 2023 года |

|

10 |

Мобильные ТелеСистемы 001P-08 (оператор связи) |

5,68% |

1066 ₽ |

17 октября 2022 года |

Как искали: доходность погашения в течение трёх лет, кредитный рейтинг не меньше ВВ (выше среднего), высокая ликвидность (возможность быстро купить или продать по рыночной цене), источник поиска: калькулятор УК «Доход». Цена акций указана на 14 августа 2020 года. Она может измениться в любой момент.

Что такое НКД

Что означает такой показатель для покупателя и продавца

НКД дает возможность продавцу не терять накопившиеся проценты, даже если он не додержал бумагу до выплаты купона. Покупатель в любой момент может приобрести интересующий его долговой инструмент на ликвидном рынке.

Как узнать размер НКД перед покупкой облигации

Накопленный купонный доход по долговым инструментам можно отслеживать в брокерских терминалах, там же можно совершать сделки в режиме реального времени. Это самый простой и достоверный способ. Помимо этого, НКД по облигациям можно найти в интернете на специальных инвестиционных порталах, таких так rusbonds, cbonds, smart lab и т.д.

Доход долговых бумаг российских эмитентов

Тем, кто интересуется облигациями в качестве потенциальных вложений своих свободных средств, в первую очередь будет интересно узнать примерные цифры доходности этого инструмента на текущий момент. Речь пойдёт об облигациях, которые можно без труда купить на российском фондовом рынке через брокера.

Облигации федерального займа (ОФЗ)

ОФЗ – это купонные государственные облигации, которые выпускает Министерство финансов РФ. Их доходность зависит от ставки рефинансирования ЦБ. Они устроены таким образом, что их доходность всегда будет немного выше того, что предлагают банковские депозиты. На данный момент, доходность ОФЗ составляет от 6% до 9% годовых.

В случае с народными ОФЗ (ОФЗ-н) их доходность меньше за счет комиссий банка агента, примерно на 1,5% – 2%. Основное преимущество – максимум независимости от неблагоприятных факторов, так как ставка остается неизменной и нет риска отзыва лицензии или банкротства. Это самые надёжные долговые бумаги, так как за них ручается государство.

СПРАВКА! В некоторых случаях за зароботок на долговых ценных бумагах будет вычтен НДФЛ от прибыли. В нашей отдельной статье мы подробно рассматриваем все нюансы налогообложения облигаций.

Муниципальные

Доходность муниципальных облигаций немного выше ОФЗ и составляет примерно от 7% до 12% годовых. Это долговые бумаги субъектов Российской Федерации, поэтому они тоже имеют высокий уровень надёжности и всегда исполняют свои обязательства. Кроме того, в случае проблем у региона, государство поможет погасить долги.

Корпоративные

Большое количество крупных и средних компаний выпускают свои облигации, тем самым, давая возможность потенциальным инвесторам стать их кредиторами. На российском фондовом рынке наблюдается постоянный прирост доли этих бумаг, однако по общемировым меркам все еще является слишком волатильным.

В среднем доходность надёжных корпоративных облигаций находится в промежутке от 6% до 14%. Если она больше 14% годовых, то такие бумаги уже считаются высокодоходными, и, как правило, имеют повышенные риски.

Еврооблигации

Еврооблигации являются долговыми ценными бумагами, которые номинированы в иностранной валюте для эмитента и выпущены иностранной компанией или ее «дочкой». На сегодняшний день такой вид облигаций может принести инвесторам доход в три раза больший, чем депозит в банке. Доходность компаний первого эшелона варьируется от 2% до 6% годовых в долларах и до 3% в евро.