Что такое облигация и в чем разница с акцией?

Содержание:

- Содержание понятия «облигация»

- Размер уставного капитала

- Поясните, что влияет на изменение цены и НКД?

- Видео: что такое облигации

- Стоит ли покупать структурные облигации

- Мобильное приложение Московского Индустриального банка

- Плагин BIFIT Signer

- С какими рисками может столкнуться владелец облигаций?

- Последние комментарии

- Основные понятия

- Операционный офис г. Москва (ул. Большая Семёновская)

- Сравнение вариантов выплат

- Определение облигации

- Какие существуют риски?

- Отзывы

- Телефон горячей линии ВТБ для физических лиц

- Виды акций

- Какие документы необходимы

- Отзывы и комментарии о сайте: factoring.ltd

- Функции облигаций

- Реквизиты ценных бумаг

- Облигации Федерального займа (ОФЗ)

- Выберите кредит

- Какие виды облигаций существуют?

- Акции и облигации: сходство и различия

- Выпуск биржевых облигаций

- Как продать пай?

- Отзывы и жалобы на отделение Сбербанка по адресу — Архангельск, улица Гагарина 45 (0)

- Стратегия инвестирования

- Телефон горячей линии банка Россия

- Вексель — что это такое

- Сообщение

- Облигации по форме выплаты процентного дохода

- Отзывы о пакете услуг «Лёгкий старт»

- Условия потребительского кредитования в Мытищах

- Основные характеристики облигаций

- Бухгалтерский баланс (публикуемая форма)

- Потребительские кредиты — рейтинг 2020

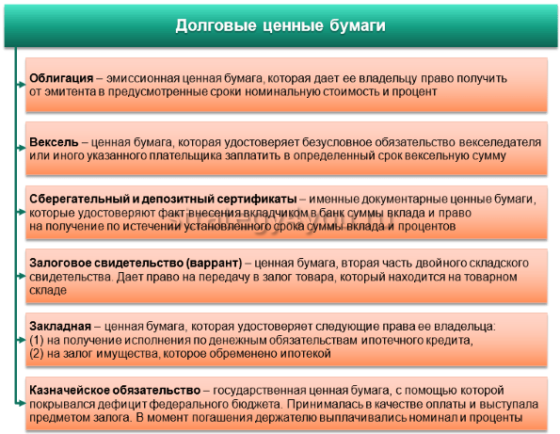

- Классификация долговых бумаг

- Страхование кредита

- Классификация облигаций

- Оформить онлайн-заявку на кредит во все банки Кемерово

- Известные ссылки

- Доходность структурных облигаций

- Инструменты привлечения денежных средств

Содержание понятия «облигация»

В современной экономике и в художественной литературе можно довольно часто встретить термин «облигация». На протяжении истории своего развития облигации меняли свой внешний вид, но оставалась неизменной их сущность. Облигации представляли собой разновидность ценных бумаг.

Определение 1

Облигацией называют ценную бумагу, которая подтверждает право ее владельца на получение от выпустившего ее лица в обусловленный срок номинальную стоимость, указанную в облигации.

Обязательными реквизитами облигаций являются:

- номинальная стоимость;

- время действия и погашения;

- сумму дохода облигации.

Замечание 1

По своей сути облигация является подтверждением долговых обязательств лица, выпустившего облигации (подтверждением займа). В некотором смысле выпуск облигаций напоминает кредитование. Но в данном случае не требуется дополнительное подтверждение или оформление залога, упрощена процедура кредитования и получения прибыли.

Размер уставного капитала

Поясните, что влияет на изменение цены и НКД?

Видео: что такое облигации

Стоит ли покупать структурные облигации

Однозначно можно сделать вывод: начинающим инвесторам не стоит инвестировать в структурные облигации. На это есть много причин:

- Даже, если условия будут выполнены, то доходность всё равно низкая (можно получить столько инвестировав в корпоративные облигации);

- Некоторые продукты предусматривают потерю вложенных денег;

- Представляет сложный финансовый инструмент, новички даже не понимают как он устроен;

- Присутствует дополнительная комиссия от эмитента за покупку (возможно и за продажу);

- Часто не раскрываются все тонкости и состав продукта;

- Деньги замораживаются на 1-3 года, в случае досрочного выхода возможны дополнительные комиссии;

Менеджеры от инвестиционных компаний будут утверждать в устойчивости рынка, что черные лебеди и форс-мажоры случаются редко. Но они случаются! И когда это произойдёт в следующий раз никто не знает. Поэтому шансы заработать 50 на 50. Так стоит ли рисковать, если, вероятнее всего, за два года вы получите в среднем тот же доход, что и по ОФЗ? При этом без всяких нервов и рисков, а продать можно в любой момент.

В крайнем случае лучше самостоятельно составить свою стратегию. Так вы сэкономите на комиссии и будете понимать, что делаете. По факту эти стратегии больше напоминают простую игру в опционы. Многие опытные инвесторы делают подобные ставки и зарабатывают хорошие доходности (10-100% годовых).

Купить опционы можно только у крупных брокеров. Например, я работаю со следующими компаниями:

Это лидеры в сфере оказания брокерских услуг на рынке. Рекомендую работать только с ними. У них низкие комиссии, широкий выбор инструментов для торговли.

Мобильное приложение Московского Индустриального банка

Плагин BIFIT Signer

С какими рисками может столкнуться владелец облигаций?

Инвестирование — всегда риск. При покупке облигаций вы столкнетесь со следующими опасностями.

-

Риск дефолта — риск, что компания-эмитент обанкротится и не сможет выполнить своих финансовых обязательств перед инвестором. Если вы приобрели обеспеченные облигации, этот риск вам не грозит — деньги все равно вернут.

-

Риск реструктуризации обязательств — риск, что изменятся условия по облигациям: срок погашения, размер купонного дохода, сроки и периодичность выплат. Такие решения может принять общее собрание владельцев облигаций по просьбе самого эмитента, если он понимает, что не может выполнить взятые обязательства.

-

Риск ликвидности — риск, что вы не сможете быстро продать свои облигации по справедливой цене, если захотите сделать это до момента погашения. Может случиться, что желающих купить ваши облигации будет мало или вообще не найдется. Чаще так бывает, если у компании-эмитента обнаружились финансовые проблемы или это просто никому не известная организация.

-

Процентный риск — риск, что среднерыночные ставки по аналогичным облигациям станут выше. Если ваши облигации имеют фиксированный процент ниже рыночного, вы в проигрыше — ваш доход окажется меньше, чем мог бы быть.

Этот риск тесно связан с движением ключевой ставки Банка России, от которой зависят и другие ставки на финансовом рынке. Регулятор уже несколько раз ее понижал и планирует снижать дальше. Поэтому процентный риск сейчас вряд ли реализуется.

-

Инфляционный риск — риск, что инфляция обгонит доходность по облигации. Получается, вы не приумножите ваш реальный капитал, а потеряете его часть. Ведь завтра вы сможете купить на него меньше, чем сегодня. Но за последние годы инфляция сильно снизилась, и Банк России теперь намерен удерживать ее на уровне 4%. Так что этот риск тоже минимален.

Последние комментарии

Основные понятия

Начинающим вкладчикам в долговые бумаги нелишним будет знание соответствующей терминологии:

- Купоном именуется сумма, получаемая вкладчикам как облигационный доход. Собственно это аналог процентов по вкладу в банке. Отличается купон тем, что по нему выплаты осуществляются ежеквартально либо раз в шесть месяцев, а в финучреждении процентное начисление идет раз в месяц.

- Накопленным купонным доходом (НКД) называют средства, скопленные по эмиссионному документу с того момента, когда он был выпущен (если перед этим не оплачивался купон) либо со дня последнего платежа. Если держатель захочет распродать облигации, то он получит как их цену на данное время, так и НКД. При снятии с депозита финучреждения средств досрочно теряется процент, а в случае реализации облигаций купонный доход сохраняется.

- Номинальная стоимость облигации устанавливается, когда она выпускается. Как правило, она равна тысяче рублей для бумаг российских компаний. Величину купонного дохода чаще всего привязывают к этому показателю. Когда облигационный билет выставляется на торги на бирже, идет отклонение его цены от номинала: она постоянно увеличивается либо уменьшается. Покупающему выгоднее, когда облигация стоит меньше в сопоставлении с номиналом. А продажи стоит проводить, напротив, когда биржевая стоимость превышает этот показатель.

Дата, когда держателю возвращают деньги в объеме номинальной стоимости облигации, помноженной на число выкупленных бумаг, именуется сроком погашения.

Операционный офис г. Москва (ул. Большая Семёновская)

Сравнение вариантов выплат

Определение облигации

Что понимается под этим эмиссионным билетом, можно объяснить на примере. Допустим, вы одолжили денежные средства под процент с долговой распиской. Она и будет аналогом облигации.

При этом вы не станете совладельцем предприятия, как с акциями, а просто одалживаете средства.

Доходность займодателя по долговым документам сформировывается из периодично совершаемых выплат в установленном изначально размере, то есть в купонном доходе. А также в разности между ценовым показателем приобретения и погашения – дисконте.

Доходность по облигациям очень высокой не назовешь: 6–14% годовых. Но и степень риска небольшая в связи с тем, что в качестве кредитуемых обычно выступают надежные компании или госструктуры. Давать в долг этим организациям можно практически без риска. Ценные бумаги подобного относятся к консервативным инвестиционным инструментам.

На фондовом рынке облигационное кредитование – среднего и длительного по времени характера, от одного до тридцати лет. Доходная часть обычно выплачивается раз в шесть месяцев.

Порой облигационные билеты выпускают при необходимости профинансировать определенную программу либо сооружение объектов. А с прибыли от этих проектов идут выплаты вкладчикам.

Какие существуют риски?

Основные риски – это риск, что эмитент не расплатится по своим долгам или цена бумаги снизится в результат ухудшения кредитного качества. Поэтому необходимо не инвестировать в одну-две наиболее понравившиеся бумаги, а составлять высокодиверсифицированный портфель облигаций. Тогда риски отдельно взятой компании будут минимизироваться.

Второй важный риск – что цена снизится, если ставки в экономике вырастут. Если инвестор думает, что ставки будут расти, он может купить более короткие облигации. Ближе к погашению их цена будет стремиться к 100%. Существует риск ликвидности – когда нельзя быстро продать облигацию по адекватной цене, политический, системный, операционный риски и т.д.

Отзывы

Телефон горячей линии ВТБ для физических лиц

Физическое лицо может получить интересующую информацию у оператора по следующим номерам горячей линии:

Загрузка …

Виды акций

- Обычные акции.

- Акции с привилегией.

Обычные акции имеют статус общедоступных. Одна акция равна одному голосу. Владеть ими выгодно, находясь в союзе с другими акционерами. Особых привилегии они не предоставляют.

Акции с привилегией более интересны для инвесторов. Они позволяют принять участие в управлении. Кроме этого, владельцы подобных акции несут ответственность за принятые решения. Акционеры с привилегией принимают непосредственное участие в ликвидации задолженности предприятия, потому что одними из первых получают доход.

Замечание 1

Акции и облигации — понятия не идентичные. Владельцы акции несут ответственность перед другими акционерами. Обладатели облигации — рискуют только собственными средствами.

Начинающие инвесторы часто путают эти понятия, считая их равнозначными. Перейдем к рассмотрению облигации и их классификации.

Какие документы необходимы

Отзывы и комментарии о сайте: factoring.ltd

Функции облигаций

Облигация как особая ценная бумага денежного рынка выполняет определенные следующие функции. Она является:

- источником финансирования дефицита бюджетов различных уровней и определенных расходов органов государственной власти;

- является источником финансирования инвестиций акционерных обществ;

- является формой сбережения средств населения, предприятий, финансово-кредитных организаций и получения ими дохода.

Облигации можно разделить на определенные виды. Количество видов облигаций, бытующих в мировой практике, можно было бы смело назвать теоретически бесконечным. Это объясняется тем фактом, что облигация – это прекрасный способ прямого доступа к кредитору, который чаще всего может предъявлять свои личные, индивидуальные требования к определенным условиям, на которых он будет согласен отдать свой личный свободный капитал в долг любому другому участнику рынка. Зачастую в жизни облигации часто выпускаются на определенных условиях, которые в свою очередь представляют определенный интерес для какого-то назначенного слоя или группы кредиторов. Разные отличия в условиях выпуска каких – либо облигаций лежат в основе определенных видов и их разновидностей.

Реквизиты ценных бумаг

Облигации Федерального займа (ОФЗ)

Государственные облигации — это долговые ценные бумаги, эмитентом которых выступает государство. Торговля государственными облигациями происходит на Московской бирже. По видам доходов они выпускаются с фиксированной либо переменной купонной ставкой. Известны следующие виды ОФЗ:

- С переменным купоном. Выпускались с 1995 года и до кризиса 1998-го. Выплата по данному виду займов осуществлялась один раз в полугодие. Стоимость определялась средневзвешенной доходностью по государственным казначейским обязательствам за последние торги.

- С постоянным доходом. Выпускались с 1998 года. Купонный доход был фиксированным на срок обращения и подлежал ежегодной выплате.

- С фиксированным доходом. Выпуск с 1999. Их выдавали владельцам облигаций федерального займа с переменным купоном, которые были заморожены в кризис 1998 года. Срок погашения составлял до пяти лет, с ежеквартальной выплатой. Ставка имела понижение с тридцати до десяти процентов к завершению срока погашения.

- С амортизацией долга. Предусматривали погашение суммы долга в определенные обязательствами периоды.

Выберите кредит

Какие виды облигаций существуют?

Облигации активно продавались уже в прошлом и позапрошлом столетии. В прошлом это были бумаги чем-то похожие на банкноты, теперь основная масса облигаций существует в цифровом виде, но их сути переход в цифру не изменил.

Облигации делятся по типу эмитента:

- Государственные облигации – выпущенные Главным банком страны, Министерством финансов и центральными и региональными органами власти. Государственные облигации считаются самыми надежными, но доход по ним относительно низок, гособлигации могут приносить всего 1-2% и даже меньше, Многое зависит от региона.

- Корпоративные облигации – их выпускают крупные предприятия разных отраслей. Для них это просто способ заимствования, привлечения средств. А для покупателей это возможность заработать заметно больше, чем на банковских депозитах. Корпоративные облигации могут принести 5-15% годовых. Общая закономерность – высокодоходные облигации часто выпускают предприятия остро нуждающиеся в деньгах, но не имеющие другого способа найти их. Это может быть признаком финансовых проблем эмитента облигаций.

- Биржевые облигации – вариант корпоративных облигаций, которые выпускают сами биржи, обычно на короткий срок.

Облигации также делятся по срокам погашения. Градация рублевых облигаций такая:

- до 5 лет – краткосрочные;

- 5-10 лет – среднесрочные;

- больше 10 лет – долгосрочные.

По способу начисление дохода облигации разделяются на купонные и бескупонные.

- по купонным через определенные промежутки времени платят купоны – проценты к стоимости облигации, подобно депозитам.

- бескупонные облигации продают со скидкой от цены погашения, эти облигации называют еще дисконтными, их цена тем выше, чем ближе срок погашения.

Фраза «стричь купоны» это напоминание о доцифровой эпохе, когда после каждой выплаты по облигациям от них отрезали кусочек бумаги – купон.

По способу начисления дохода по купонам облигации делятся на:

- с постоянным фиксированным купоном – когда в назначенные сроки на облигации начисляют известную сумму;

- с переменным фиксированным купоном – здесь доход тоже определен, но он разный в разные периоды;

- с плавающим купоном – когда доход на облигацию зависит от ставок Главного банка страны.

Особый вид – амортизационные облигации. Тут номинальная стоимость облигации выплачивается по частям, а купонный доход начисляется на остаток средств.

Облигации бывают безотзывными и отзывными. Первые погашаются точно в назначенный срок.

- Отзывные облигации могут быть досрочно погашены по инициативе эмитента. Так выпустившие их организации уменьшают выплаты по облигациям. Меньше срок – меньше переплата/доход по облигации.

- Досрочное погашение может происходить по инициативе владельца (покупателя) облигаций. Их еще называют облигациями со встроенным пул-опционом.

Возможность, сроки и прочие условия досрочного погашения оговариваются заранее, при выпуске облигаций.

Фото: pixabay.com

Акции и облигации: сходство и различия

Обыкновенная акция дает возможность инвестору стать владельцем части бизнеса. При этом доход – то есть выплата дивидендов – не гарантирован и зависит от усмотрения совета директоров. А в случае ликвидации компании выплаты по обыкновенным акциям происходят в последнюю очередь, после погашения задолженности по кредитам, облигациям и привилегированным ценным бумагам.

Покупка облигаций сродни кредиту, который инвестор предоставляет эмитенту под процент. При этом доход владельца облигации зафиксирован в самой ценной бумаге заранее. Также заранее известна и дата погашения облигации – день, когда эмитент выкупит у держателя актив по его номинальной стоимости. Более того, в случае невыплаты положенных денег в срок держатель облигации имеет право обратиться в суд.

Номинальная стоимость большей части облигаций на Московской бирже составляет 1 тысячу рублей. Рыночная же цена облигации зависит от многих факторов и почти всегда не совпадает с номиналом.

Стоимость облигации на рынке в момент погашения может быть больше или меньше номинала, а доход складываться из процента, а также дисконтной прибыли или убытка. Ставка по купону также может быть не фиксированной, а привязанной к различным финансовым индикаторам (например, ключевой ставке).

Вам также может быть интересно: Как работает Московская биржа?

Выпуск биржевых облигаций

БО отличаются от классических более простыми правилами выпуска. Сокращенный перечень упрощений и некоторых условий представлен ниже:

- Биржа проводит самостоятельно регистрацию выпуска

- Регистрация выпуска бумаг свободна от гос. пошлины

- Биржа размещает инструменты по открытой подписке

- Биржа обеспечивает оборот бумаг

- Разрабатывать программу не обязательно

- Эмиссия БО проводится без залога

- Торги облигациями начинаются на следующий день после размещения

- Компания должна иметь какие-то ценные бумаги на бирже

- Размещение только на одной площадке, компании не менее 3 лет

- Проспект содержит меньше сведений, чем его аналог для классики

Право эмиссии БО в РФ имеют:

- хозяйственные общества

- государственные корпорации

- интернациональные финансовые организации

- унитарные предприятия

ЦБ РФ кодирует эмитентов, выпускающих эмиссионные бумаги. Для идентификации биржевых облигаций также используется определенный код, присваиваемый выпуску, но дает его биржа. Упрощенный порядок шагов по запуску оборота БО в биржевом пространстве выглядит так:

На Московской бирже существует конструктор эмиссионных документов, который доступен в личном кабинете эмитента. Несмотря на то, что 95% текста стандартизировано, согласование документов зачастую превращается в длительный процесс. О допуске БО можно подробнее прочитать на сайте самой биржи по этой ссылке: https://www.moex.com/s1877.

Схема ниже показывает основные различия выпуска классических и биржевых долговых бумаг:

Законодательство 2019 г. не ограничивает продолжительность обращения российских биржевых бондов. На практике их используют для краткосрочных заимствований (от 14 суток до 3-х лет).

Сколько стоит эмиссия биржевых облигаций?

Выпуск и размещение БО требует денег для выполнения следующих действий:

- присвоение бумагам идентификатора

- помещение в перечень активов, допущенных к торгам

- размещение на площадке

- сопровождение бумаг до конца текущего года

Каждая биржа предлагает собственные . На Московской бирже сумма колеблется от 50 000 (тариф «Стандартный» при объеме выпуска не более 50 млн. рублей) до 4 млн. руб. (тариф «Пакетный I»). С 2020 года минимальная комиссия составит не менее 65 000 рублей.

Как продать пай?

Для реализации земельного пая необходимо грамотно составить договор купли-продажи. Предметом сделки указывается площадь земли. В тексте соглашения отражаются обременения (отсутствие или их наличие), а также период времени, в течение которого переходит земельный пай во владение другого лица.

Покупатель обязан проверить юридическую чистоту сделки. Обычно это делается через риэлтора. В рамках проверки осуществляется:

- данные, которые отражены на геодезическом плане земельного надела;

- границы;

- кадастровая стоимость.

Цена пая, а также порядок взаиморасчетов между сторонами, определяется ими по соглашению. После выделения надела, проводится регистрационная процедура, связанная с переходом права собственности от бывшего к будущему владельцу. В Росреестр представляется пакет документов, которые необходимы для регистрации. Сотрудник уполномоченного органа их принимает, проверяет, а потом выдает расписку. В ней указывается примерная дата, когда нужно забрать документы.

Обращаются за регистрацией в территориальное подразделение Росреестра по месту нахождения недвижимости.

Кроме стандартного пакета документов, в него входят дополнительные бумаги:

- протокол общего собрания пайщиков;

- квитанция об оплате пошлины;

- кадастровый номер на пай.

От имени покупателя в правоотношениях может быть задействован его представитель. Это разрешено законом. Но в этой ситуации представитель обязан представить документ, на основании которого он работает. Этим документом выступает доверенность.

Доверенность – письменный документ. В ней указывается право представителя на совершение определенных действий от имени доверенного лица. Полномочия представителя должны быть четко обозначены в этом документе. Доверенность на совершение действий регистрационного характера, связанных с совершением сделок, предметом которых выступает недвижимое имущество, обязательно удостоверяется у нотариуса.

Отзывы и жалобы на отделение Сбербанка по адресу — Архангельск, улица Гагарина 45 (0)

Стратегия инвестирования

Телефон горячей линии банка Россия

Возникшие вопросы по обслуживанию в банке можно решить, связавшись с клиентской поддержкой:

- 8 (800) 500-33-22 (звонок бесплатный по России с любых телефонов);

- 8 (800) 100-11-11 (бесплатно).

Служба функционирует круглосуточно. В решении вопроса помогут опытные специалисты банка. Все решится быстро.

Если ваш вопрос несрочный, можно связаться с банком другими способами:

- по электронной почте ;

- воспользоваться услугой обратный звонок;

- через социальные сети, задав свой вопрос в официальной группе.

Вексель — что это такое

Вексель — это долговое обязательство, которое является ещё и расчётным документом. В отличии от облигаций, его могут выписывать физические и юридические лица. Держателей называют «векселедержатель».

Как правило, векселя оформляются на специальных бланках. Держатель имеет право требовать от заёмщика средства в указанный срок с выплатой процентов.

Вексель можно передавать из рук в руки. Последний владелец получает по нему выплату.

- Простой. Даёт право держателю получать вознаграждение прописанное в договоре.

- Переводной. Можно передавать другому лицу.

Какие обязательные элементы должны быть в вексельном документе:

- Наименование;

- Обязательство оплаты;

- Сумма;

- Срок действия;

- Место платежа;

- Название и адрес векселедателя;

- Место и дату составления;

- Подпись векселедателя;

Сообщение

Облигации по форме выплаты процентного дохода

Виды облигаций по форме выплаты процентного дохода делятся на купонные (процентные) облигации и дисконтные облигации.

Купонная (процентная) облигация

По купонным (процентным) облигациям выплачивается доход в виде определенного процента к ее номиналу.

Купонная облигация (процентная) – это облигация, по которой в течение срока обращения облигации выплачиваются проценты.

Процент называется «купонным» так как, в случае когда проценты по облигациям выплачивались несколько раз, облигации снабжались специальными купонами. И при выплате процентов кредитору такой купон отрезался ножницами и оставался у должника как свидетельство о выполнении им в полном объеме своих обязательств.

У процентных облигаций величина выплат по купону может быть постоянной и переменной.

Отзывы о пакете услуг «Лёгкий старт»

Условия потребительского кредитования в Мытищах

Основные характеристики облигаций

- Номинальная цена. Эквивалентна сумме, которую эмитент берет в долг у инвестора. Также номинальную цену используют для расчета процентной ставки по облигациям. Наконец, по этой стоимости происходит погашение ценной бумаги при исполнении эмитентом своих долговых обязательств;

- Рыночная цена. Показывает, сколько стоят облигации для покупателя. Рыночная цена формируется во время биржевых торгов, поэтому в разных обстоятельствах она может быть выше, ниже, или же равна номинальной. Выраженное в процентах отношение этой цены к номиналу называют курсом облигации;

- Эмиссионная цена. Используется во время первичного размещения облигаций среди покупателей. В зависимости от типа ценных бумаг и условий их выпуска эмитент может установить эмиссионную цену на одном уровне с номинальной или уменьшить ее относительно таковой;

- Срок обращения. Эмитент, который берет деньги в долг у инвестора, обязан объявить дату, по наступлении которой он погасит этот заем путем начисления держателю облигации ее номинальной стоимости. Владелец определенных видов ценных бумаг также вправе рассчитывать на регулярную выплату процентов в течение этого срока;

- Дата погашения. В этот день эмитент обещает исполнить долговые обязательства. В некоторых случаях он может выкупить свою облигацию раньше, объявляя так называемую оферту — публичное предложение о досрочном погашении займа;

- Доходность. В числе связанных с облигациями основных понятий следует упомянуть доходность долговых обязательств. Она состоит из вознаграждения, которое эмитент периодически выплачивает инвестору, и разницы между ценами покупки и продажи (погашения) ценной бумаги;

- Купон. Это регулярный платеж, который получает держатель ценной бумаги от эмитента в качестве премии за пользование заемными средствами. Размер купона в процентах от номинальной цены и график выплат (1–4 раза в год) устанавливаются в момент выпуска облигации;

- Накопленный купонный доход. Проценты по облигации начисляются ежедневно, поэтому в интервале между выплатами купонов ее цена равномерно возрастает на величину этой премии. Покупая ценную бумагу, инвестор перечисляет прежнему владельцу не только ее рыночную стоимость, но и сумму накопленного на текущий момент НКД. Соответственно, при получении купона покупатель компенсирует эту переплату, а накопленный купонный доход обнуляется.

Бухгалтерский баланс (публикуемая форма)

Потребительские кредиты — рейтинг 2020

Классификация долговых бумаг

Выделяется четыре вида облигаций в зависимости от того, кто их выпускает. Они бывают:

- Государственными. В Российской Федерации это облигации федерального займа (ОФЗ). За их выпуск отвечает правительство.

- Муниципальными либо субфедеральными. Их «производителем» являются органы, управляющие регионами.

- Корпоративными. Их выпуском занимаются фирмы коммерческого характера, к примеру, Газпром. В эту категорию входят и долговые бумаги кредитных учреждений, например, облигации Сбербанка.

- Еврооблигациями. Их номинация осуществляется в валюте (как правило, долларах и евро). Из-за того, что один лот стоит очень много (от 100 тысяч долларов), они практически не представляют интереса для новичков в инвестировании.

Также виды облигаций выделяют и по другим признакам.

По типу обеспечения

Классические (необеспеченные) долговые бумаги позволяют держателю получать прибыль, которая определяется при их выпуске и на момент возврата инвестированных денег. Гарантирует выплаты хорошие рейтинговые показатели и репутация эмитента.

Гарантом, что обязательства будут выполнены, по обеспеченным долговым бумагам выступает залог, поручительство, гарантия банка, государства, муниципалитета.

По срочности

Выпуск срочных долговых бумаг производится на конкретный период, составляющий несколько лет, по завершении которого происходит возврат номинала конечному держателю.

Бессрочные выпускают на неопределенный срок. При этом создавшая их компания имеет право на выкуп таких билетов при возникновении заранее выставленных условий.

По возможности конвертирования в иные активы

Конвертируемые билеты позволяют произвести их обмен на установленное число иных ценных бумаг предприятия. Согласно законодательству РФ возможен их обмен на долговые документы, у которых другие права, а также на обычные либо привилегированные акции. С неконвертируемыми так не получится.

По формату доходных выплат

Выделяют два вида долговых активов: они бывают купонными (процентными) и дисконтными. По первым выплачивают купонный доход как установленный процент к номиналу. По дисконтным происходит определение всей возможной прибыли как разности номинала и ее цены при покупке. Размещение бумаг такого типа на рынке осуществляется по стоимости меньше номинальной.

По виду процентного дохода

Процентный доход, получаемый держателем, может быть:

- постоянным;

- фиксированным;

- переменным (плавающим);

- амортизационным.

В первом варианте он известен сразу и остается постоянным весь период действия долговой бумаги. Во втором он также устанавливается сразу, но разнится в зависимости от купонного периода.

Если доход плавающий, возможно изменение его уровня соответственно установленным правилам в течение всего времени действия бумаги. При этом его величина может:

- состоять из зафиксированной по условиям выпуска части и незафиксированной, зависящей от рыночной ставки, прогнозируемого инфляционного уровня;

- равняться выбранному проценту на рынке;

- соответствовать процентному приросту рыночной цене какого-нибудь товара.

По амортизационным инвестициям возврат номинальной суммы идет частями, что прописывается при размещении. Выплата купонных платежей производится к оставшемуся номиналу.

Страхование кредита

Классификация облигаций

-

По срокам:

- Краткосрочные – от 1 года до 3 лет;

- Среднесрочные – от 3 лет до 5 лет;

- Долгосрочные – от 5 лет до 10 лет;

- Бессрочные.

-

По формам выпуска:

- Отечественного выпуска;

- Иностранного выпуска;

- Смешанная форма.

-

Облигации без срока:

- Бессрочные облигации;

- С возможностью отзыва;

- С правом досрочного погашения;

- С пролонгированным действием;

- С отсрочкой платежа.

-

По эмитенту:

- Государственное участие;

- Муниципальное участие;

- Корпоративное участие;

- Иностранное участие.

-

По выплатам:

- Выплаты без купона;

- Выплаты с купоном;

- Выплаты нулевого купона.

-

По целям:

- облигации с целью;

- обесцеленные (свободные).

-

По характерным особенностям:

- Конвертируемые облигации;

- Без конвертации;

-

По степени риска:

- С малым риском;

- Со средней степенью риска;

- С высокой степенью риска;

- Неоправданно рискованные;

- Отсутствие риска.

-

По приоритетному направлению:

- Преимущественные облигации;

- Субсидированые облигации.

-

По праву владения:

- Именная облигация;

- Обезличенная облигация;

-

По виду обращения:

- С конвертацией;

- Без конвертации.

-

По виду размещения:

- Размещаемые на рынке;

- Размещаемые вне рынка.

-

По праву обеспечения:

- Облигации с обеспечением;

- Обеспечение имуществом;

- Поддержка фондовыми бумагами;

- Обеспечение за счет оборудования;

- С отсутствием обеспечения.

-

По процентной ставке:

- С фиксированным процентом;

- С плавающей процентной ставкой;

- С обратной плавающей процентной ставкой;

- С нулевой процентной ставкой.

-

По форме выплаты дохода:

- Облигации с дисконтом;

- Облигации с процентной ставкой;

- Облигации выигрышных займов.

-

По виду выкупа:

- Облигация с отзывом;

- Облигация с правом досрочного погашения;

- Облигация с пролонгацией;

- Облигация с отложенным сроком.

-

По финансированию инвестиционных проектов:

- Финансирование новых инвестиционных проектов

- Рефинансирование задолженностей по инвестиционным проектам;

- Финансирование вне инвестиционного проекта.

Оформить онлайн-заявку на кредит во все банки Кемерово

Известные ссылки

Доходность структурных облигаций

Как правило, такие финансовые инструменты заявлены с повышенной доходностью. Заявленная доходность в среднем превышает среднюю ставку по ОФЗ в 2-3 раза, что привлекает рядовых граждан. Видимо так банки хотят не отпугнуть клиентов большими цифрами.

Например, если текущая ключевая ставка ЦБ РФ составляет 4,25%, то по инвестиционному продукту могут предлагать порядка 8-10%. То есть в два раза больше. Видя такие цифры, клиенты могут не заметить условий: такая высокая доходность получается только в случае выполнения ряда условий, зашитых в стратегию. Если они не будут выполнены, то здесь возможны два варианта:

- Клиент терпит убыток от вложений, вплоть до 100%;

- Клиенту возвращается только вложенные деньги (получается, что они просто так пролежали несколько лет);

Если условия стратегии будут соблюдены, то инвестор получит доход, иначе он понесёт убыток. Условия, заложенные в стратегию никак не зависят от инвестора. Выполнятся условия или нет решает лишь случай.

Что может входить в условия? Как правило, это сочетание группы факторов на стоимость каких-то активов на конкретную дату:

- Коридор стоимости доллара;

- Коридор цены на фондовый индекс;

- Цены группы акций;

- Цены группы облигаций;

- Цены сырьевых товаров;

Например, будет ли доллар ровно через 1 год находится в диапазоне 70-80 руб. Если да, то инвестор получает купонный доход, иначе нет. Ещё пример: не одна топовая акция из IT-сектора не упадёт больше 20% от текущей стоимости ровно через 6 месяцев. Это могут быть 4 акции: Apple, Google, Amazon, Facebook.

Подобные условия больше напоминают игру в «угадайку», чем на инвестиции.

Инструменты привлечения денежных средств

Многие предприниматели воспринимают долговые бумаги именно как инструмент получения в свое распоряжение дополнительных денежных средств без необходимости отдавать кому-то часть компании или право на принятие решений касательно ее работы. Если сравнивать с обычным банковским кредитом, то такой вариант предполагает массу преимуществ: выплату меньших процентов, надежность, отсутствие залога и т.д.

Банковский сертификат

Такие сертификаты имеют право выпускать лишь банки, которые отвечают установленным требованиям. Банковский сертификат – долговая ценная бумага, которую по принципу работы можно сравнить с банковским депозитом.

Бланк сертификата предполагает наличие всех степеней защиты, производится лишь в специализированных типографиях с лицензиями. Если какой-то из реквизитов на бланке отсутствует, он сразу теряет статус ценной бумаги. Регистрационные журналы, папки с корешками сертификатов сохраняются в несгораемых шкафах, денежных хранилищах.

В отличие от чека или векселя, банковский сертификат в качестве платежного/расчетного средства не используется. Когда приходит срок окончания обращения бумаги, держатель получает сумму вклада и проценты.

В процессе эмиссии банком бумаг, полученные средства входят в его заемный капитал и должны быть включены в состав капитала, являющегося базой определения расчетов всех важных финансовых нормативов банка. Это привлеченные средства банка. Чтобы оформить бумагу, достаточно иметь при себе паспорт, можно рассчитаться наличными или средствами вклада, уже положенного в банк.

Основной недостаток банковского сертификата – невозможность его участия в системе страхования всех вкладов физлиц. Проценты выплачиваются в момент погашения сертификата по предъявлении бумаги. Основная цель бумаги – заем денежных средств банком для реализации определенного проекта, деятельности.

Денежные взаимоотношения между эмитентом и заемщиком

Долговые ценные бумаги – это разновидность договора займа. Все виды ЦБ являются примерами вложений капитала с целью инвестиций с одной стороны, правовым средством финансирования инвестиций. Организации получают возможность привлечь дополнительные средства без необходимости продавать активы или доли в компании.

Долговые ценные бумаги – это разновидность договора займа. Все виды ЦБ являются примерами вложений капитала с целью инвестиций с одной стороны, правовым средством финансирования инвестиций. Организации получают возможность привлечь дополнительные средства без необходимости продавать активы или доли в компании.

А вот для покупателя долговые ценные бумаги – средство исключительно заработка, так как они не дают права на часть компании-эмитента, ее имущество или активы. Единственная цель покупки ДЦБ – получение прибыли в виде процентов без какого-либо личного вклада в развитие эмитента (кроме денег), что может считаться пассивным доходом.

В момент покупки ценных бумаг инвестор и эмитент вступают в финансово-экономические, гражданско-правовые отношения, подпадающие под регламент условий эмиссии ЦБ.

Основная ценность ЦБ – предоставление инвесторам возможности принимать участие в разнообразных отношениях/операциях, основанных на условиях, содержании ЦБ.

Основная ценность ЦБ – предоставление инвесторам возможности принимать участие в разнообразных отношениях/операциях, основанных на условиях, содержании ЦБ.

В то время, как в случае банковского кредитования предметом отношений заемщика и кредитора выступает сумма средств, то инвестор и эмитент работают с ценными бумагами, за которыми стоит капитал (вложенные в тех или иных целях денежные средства, принимающие участие в общественно-полезной или предпринимательской деятельности).

В момент продажи ценной бумаги прошлый владелец отдает новому свое место инвестора и право участвовать в операциях с ценными бумагами. А вот все гарантии уже обеспечивает эмитент – в плане соблюдения условий, выплат, обращения и т.д.