Эмитент — это… что значит банк-эмитент карты? кто такие эмитенты

Содержание:

- Информация об эмиссии и эмитенте

- Проблемы с картой и способы их решения

- В чем разница между «банком-эквайером» и «банком-эмитентом»?

- Как оплатить задолженность в ЛК Честное слово?

- В каких случаях справку 2-НДФЛ составлять не нужно

- Функции банка-эмитента

- Кто может быть эмитентом

- Отказывает ли Тинькофф в получении кредита под залог недвижимости?

- Функция банка-эмитента

- Из истории платежных систем банковских карт

- Рекомендуемые дебетовые карты других банков

- Где можно получить займ на карту круглосуточно

- Какие МФО выдают займы 24 часа в сутки?

- Вставка строки для подписи

- Оплата по карте

- Комментарии: 2

- Другие интересные материалы:

- Эмитент облигаций

- Классический метод

- Konga (Конга)

- Как пользоваться

- Функции банка-эмитента

- Кредит за 1 час

- Эмиссия банковских карт

- Акционерные общества и коммерческие компании

- Кто выпускает подарочные карты

- Взаимоотношения между банками

Информация об эмиссии и эмитенте

Кроме отчетности перед государственными органами, эмитент ценных бумаг и других активов обязан обнародовать некоторую информацию, касавшуюся эмиссии и других аспектов своей деятельности. Это становится своего рода инструментом общественного контроля, защищает интересы покупателей продукта эмиссии и других лиц.

Вся информация об эмиссии делится на;

- общедоступную;

- конфиденциальную.

Общедоступными всегда становятся сведения об эмитенте, стоимости объекта эмиссии, обязательствах эмитента и пр. Общедоступная информация предназначена для неопределенного круга заинтересованных лиц, публикуется в прессе, и не может быть ограничены в распространении.

Конфиденциальная информация разделяется на:

- закрытую;

- инсайдерскую.

Закрытой называют информацию о результатах деятельности предприятия-эмитента до того момента когда эта информация должна быть опубликована.

Инсайдерская (внутренняя) информация эмитента это то, что известно определенному кругу лиц имеющих отношение к работе эмитента. Эта информация может быть использована в сделках на рынке ценных бумаг и потому находится под особым контролем.

Отчетность эмитента

Отчетность каждой из категорий эмитентов регулируется законодательно. Обычно это информация о результатах финансово-хозяйственной деятельности, имуществе, прибылях и убытках.

Эмитент обязан отчитываться перед государственными контролирующими органами и приобретателями своих ценных бумаг. Самыми распространенными документами в этой области становятся месячные, квартальные и годовые отчеты акционерных обществ и органов выпустивших облигации.

Обязанности банков эмитирующих платежные и кредитные карты не связана с нормами законодательства о ценных бумагах, но регулируется другими документами.

Проблемы с картой и способы их решения

Иногда организация, магазин, банк, в которых собирается расплатиться владелец карты через терминал для карточек, могут не подтвердить операцию. Это происходит потому, что карта заблокирована, карта не поддерживается системой или произошел технический сбой.

Блокировка карты

Поскольку карту выпускает банк, он может и ограничить ее использование. Если платеж не проходит, банк мог карту заблокировать или ограничить ее возможности. В этом случае необходимо звонить на горячую линию банка и спросить о состоянии карты. Оператор посмотрит через компьютер, есть ли проблема с ней. Он объяснит, что именно не так и предложит варианты решения проблемы.

Однако эти процедуры связаны именно с карточкой, на счете они не должны отразиться. Деньги на счету сохраняются, и при выпуске новой карты финансы счета снова должны стать доступными.

В чем разница между «банком-эквайером» и «банком-эмитентом»?

Без дальнейших церемоний:

Что такое банк-эквайер?

Банк-эквайер (банк продавца) — это финансовое учреждение, которое инициирует и поддерживает договорные соглашения с продавцами для принятия и обработки транзакций по кредитным картам. Банк-эквайер также упоминается как торговый эквайер или просто эквайер. Приобретателями обычно являются банки, но могут быть и другие субъекты, такие как процессоры.

Что такое банк-эмитент?

Банк-эмитент (банк держателя карты) — это финансовое учреждение, которое выпускает платежные карты и поддерживает договор с держателями карт для обеспечения погашения.

Как оплатить задолженность в ЛК Честное слово?

Микрофинансовая организация «Честное слово» работает с различными платёжными системами и предлагает удобные варианты погашения долга:

- На сайте в ЛК: оплатить кредит безналичным способом можно путём перечисления денег с вашего расчётного счёта на счёт микрофинансовой организации (реквизиты указаны в кабинете). У такого способа есть незначительный минус — перевод может занять до трёх дней, поэтому лучше позаботиться о платеже заранее во избежание просрочки.

- Аналогичным образом осуществляется платёж с банковской карты Visa или MasterCard. После авторизации на сайте необходимо ввести данные карты и сумму платежа, а затем следовать указаниям агрегатора fondy.eu.

- Терминалы Qiwi и «Элекснет» позволяют внести деньги наличными в удобное для вас время.

В компании «Честное слово» существует возможность досрочного погашения долга с пересчётом процентов в пользу заёмщика. Учтите, что сделать это можно только с помощью банковской кредитной карты.

В каких случаях справку 2-НДФЛ составлять не нужно

Ниже приведена таблица наиболее часто встречающихся ситуаций, при которых справку 2-НДФЛ для налоговой составлять не нужно:

| Ситуация | Разъяснение |

|---|---|

| Были сделаны выплаты, которые по закону освобождены от уплаты подоходного налога | Доходы, которые по закону освобождены от НДФЛ, в справку 2-НДФЛ записывать не нужно. К таким доходам относятся алименты, пособия по беременности и т.д. (ст. 217 НК РФ). |

| Сотрудникам были выданы подарки или оказана материальная помощь декретницам | Подарки и материальная помощь, не превышающие 4000 руб. в течение календарного года НДФЛ не облагаются (п. 28 ст. 217 НК РФ). |

| Было куплено имущество у физического лица | Например, организация купила у своего сотрудника ноутбук. Удерживать НДФЛ, в данном случае, не нужно (п. 2 ст. 226 НК РФ). Физические лица должны самостоятельно отчитываться за такие доходы и подавать декларацию 3-НДФЛ (ст. 228 НК РФ). |

| Были сделаны выплаты индивидуальным предпринимателям |

НДФЛ с выплат сделанных предпринимателям удерживать не нужно (т.к. предприниматели должны самостоятельно исчислять и уплачивать подоходный налог). Сведения о таких выплатах подавать в налоговый орган не требуется, однако вам необходимо получить от ИП все необходимые подтверждающие документы (лист записи ЕГРИП, ИНН, кассовые и товарные чеки и т.д.). |

Функции банка-эмитента

Целевое предназначение банковского эмитента:

- Оформление пластиковых карт. Учреждение создаёт персональный расчётный счёт — впоследствии к нему будет осуществлена привязка личной карты. Счёт может быть семейным — на него можно оформить сразу несколько карт.

- Авторизация. Процедура приведения карты в активное состояние с целью осуществления операций по транзакциям в торговой сети. Выполнив данное мероприятие, система подтвердит персональную информацию пользователя и факт его финансовой платёжеспособности.

- Оплата по счетам. Процесс, по итогам проведения которого деньги с текущего счёта владельца карты будут автоматически перенаправлены на реквизиты продавца или лица, выполнившего услугу. Списание денежных активов может быть как мгновенным, так и произойти спустя несколько часов или дней. Каким будет этот период, зависит от конкретного банка. Для удобства вкладчика сумма, которую нужно будет перевести третьему лицу, может быть заблаговременно зарезервирована, и средства не смогут быть применены ещё раз.

- Предоставление счёта-выписки. Эмитент в обязательном порядке предоставит пользователю все сведения об операциях, совершённых с помощью конкретной карты.

- Финансовая безопасность. Наличие дополнительных мер защиты — запросы кода, лимитные ограничения.

- Обмен информацией с другими финансовыми компаниями и кредитными учреждениями. Эта опция обязательно пригодится владельцу карты, если он будет находиться удалённо от дома. В результате таких манипуляций он сумеет вывести средства не только в другом регионе, но и через банкомат сторонней компании.

Кто может быть эмитентом

Право на эмиссию и выступление в роли эмитента имеют: органы власти, а также все юридические лица, которым предоставлены основные полномочия эмиссии. Основной особенностью государственных структур является то, что только у них есть право эмитировать (выпускать) денежные знаки. Компании же эмитенты могут выпускать: платежные карты, ценные бумаги, документы, дорожные чеки.

Право на эмиссию и выступление в роли эмитента имеют: органы власти, а также все юридические лица, которым предоставлены основные полномочия эмиссии. Основной особенностью государственных структур является то, что только у них есть право эмитировать (выпускать) денежные знаки. Компании же эмитенты могут выпускать: платежные карты, ценные бумаги, документы, дорожные чеки.

Основные функции организации-эмитента:

- Непосредственно выпуск актива.

- Выполнение всех действий по обеспечению прав, закрепленных за активами, которые были выпущены в обращение.

Центральный банк как крупнейший эмитент

Наиболее крупным эмитентом любой страны является государство. У Центрального Банка есть право монополиста для проведения эмиссии денежных знаков. Государство жестко контролирует дополнительный выпуск денег для поддержания оптимального уровня цен, инфляции в границах допустимых показателей.

Наиболее крупным эмитентом любой страны является государство. У Центрального Банка есть право монополиста для проведения эмиссии денежных знаков. Государство жестко контролирует дополнительный выпуск денег для поддержания оптимального уровня цен, инфляции в границах допустимых показателей.

При этом, деньги могут быть изъяты из обращения в соответствии с текущей экономической ситуацией в государстве. Все полномочия для принятия решений такого типа и уровня закреплены за Министерством финансов.

Нужно отметить, что Центральный банк очень тесно связан с государством, но по обязательствам касаемо третьих лиц обе стороны обязательств друг друга не выполняют. Поэтому во всем, что касается вопросов развития, ЦБ имеет частичную независимость.

Страна-эмитент – что это такое?

Если рассматривать страну с точки зрения эмиссии ценных бумаг, то государство является самым крупным эмитентом. Оно выпускает денежные знаки. Страна получает эмиссионный доход, несет издержки по производству ценных бумаг, принимает решение касательно их выпуска и эксплуатации/ликвидации при необходимости.

Если рассматривать страну с точки зрения эмиссии ценных бумаг, то государство является самым крупным эмитентом. Оно выпускает денежные знаки. Страна получает эмиссионный доход, несет издержки по производству ценных бумаг, принимает решение касательно их выпуска и эксплуатации/ликвидации при необходимости.

В современном мире государство выступает эмитентом через центральный банк и казначейство, коммерческие банки, другие виды специальных кредитно-финансовых институтов. Тут стоит вспомнить понятие эмитента валюты – это и есть государство, для которого указанная валюта принята национальной.

Отказывает ли Тинькофф в получении кредита под залог недвижимости?

Функция банка-эмитента

Нужно отметить, что функции банка-эмитента в определенной мере отличаются от функций эмитентов других типов активов. Банк имеет все права и обязанности эмитента, как и остальные организации. Он выпускает активы точно так же, как и компании – это могут быть акции, сберегательные/депозитные сертификаты, облигации и т.д.

Но у банка есть еще и право выпускать в обращение денежную массу (только у банка первого уровня, коим является Центральный Банк) и банковские платежные карты (тут речь идет о банках второго уровня – всех коммерческих, сберегательных структурах).

Если простыми словами, то банк-эмитент представляет собой финансовую организацию, выпускающую в обращение не только ценные бумаги и денежные знаки, но и активы, которые используются для проведения платежей/расчетов.

Функции банка в работе с платежными картами:

Функции банка в работе с платежными картами:

- Выпуск карт – эмиссия.

- Выдача карт своим клиентам.

- Выполнение авторизации карт при оплате, снятии наличных денег, принятие/отклонение запросов про возможность совершить операцию.

- Обеспечение безопасности выданных карт.

- Списание денег со счета клиента по его указанию.

- Предоставление отчетов держателям карт – по требованию выписок про движение средств на счету, привязанном к карте.

- Выдача всех данных касательно держателя другим кредитным учреждениям – в соответствии с нормами законодательства.

- Сотрудничество, взаимодействие с клиентами, анализ жалоб/запросов.

Из истории платежных систем банковских карт

Первой системой платежных карт стала Diners Club, которая появилась в 1950 году в США. В том же году система выпустила первые в истории кредитные карты. При этом компания являлась не банком, а своего рода клубом, куда входили люди, заинтересованные идеей оплачивать свои траты в любое время без наличности на руках.

Первые кредитки Diners Club предназначались для оплаты обедов в ресторанах. Они были бумажными и являлись, по сути, документом, подтверждающим платежеспособность владельца. Раз в месяц члены клуба получали выписки по оплаченным таким способом счетам, по которым затем нужно было внести платежи.

Собственно банковские карты появились позднее, и изначально единой системы для их выпуска и обслуживания не было. Каждый банк выпускал собственные карточки, которые могли использоваться только внутри него. Первым свои банковские карты начал выпускать Long Island Bank, небольшой банк из Нью-Йорка, в 1951 году.

Первой межбанковской системой стала Interbank Card Association (будущая MasterCard), которая появилась в 1966 году. В то же время активно развиваются American Express в США, Eurocard в Европе и JCB в Японии.

Параллельно развивались технологии проведения платежей и сохранения информации о них. Сами карты из бумажных стали пластиковыми, на них появились магнитные полосы, а позднее – электронные чипы, которые хранят информацию о счете. Для обработки операций стали использоваться компьютерные системы. Развитие Интернета позволило проводить все операции в реальном времени в режиме онлайн.

В СССР собственные платежные системы, основанные на банковских картах, почти не развивались. Иностранные карточки были доступны только очень узкому кругу лиц и использовались далеко не везде. Приемом и обслуживанием карточек занимались ВАО «Интурист» и Внешэкономбанк. В 1988 году Внешэкономбанк стал первым советским банком, который выпустил карту в иностранной платежной системе. К концу XX века на нашем рынке наиболее активно действовали Visa и Europay (впоследствии войдет в MasterCard).

Первой отечественной системой банковских карт стала СТБ, которую создал банк Столичный в 1992 году. Однако, она не получила большого распространения и сейчас уже не используется. В 1994 году появилась Золотая Корона, которая стала более популярной. Сейчас она больше известна благодаря денежным переводам, а банковские карты в ней встречаются реже.

В 2012 году появилась система ПРО100, которую разработал Сбербанк на базе технологий MasterCard. Карточки этой системы должны были объединять платежный инструмент и документ, подтверждающий личность. Попытка создать такой инструмент оказалось не слишком удачной, и, несмотря на определенную распространенность, к 2017 году работа системы была свернута. Ей на смену пришла система МИР.

Рекомендуемые дебетовые карты других банков

Где можно получить займ на карту круглосуточно

Какие МФО выдают займы 24 часа в сутки?

Длинные очереди из клиентов в офисах МКК и МФК остались в прошлом, ведь практически все современные микрофинансовые организации перенесли деятельность в интернет. Взять круглосуточный займ стало просто и выгодно для всех категорий граждан.

Работая круглосуточно без выходных и внедряя автоматизированные системы анализа анкет, МФО увеличивают клиентские базы и прибыль. А заемщики могут получать микрозаймы на карту круглосуточно даже в государственный выходной и праздничный день, когда не работает ни один банк.

На нашем сайте вы сможете найти полный список микрофинансовых компаний, выдающих деньги в режиме 24/7. Вот примеры компаний, где можно получить займ онлайн круглосуточно можно на самых выгодных условиях. ️

| Название | Минимальная сумма, руб. | Максимальная сумма | % ставка | Первый займ под 0% |

|---|---|---|---|---|

| Credit7 | 1000 | 30000 | 1% | есть |

| Отличные Наличные | 1000 | 30000 | 1% | есть |

| ВанКликМани | 500 | 30000 | 1% | нет |

| МаниМен | 1500 | 80000 | 1% | есть |

| До Зарплаты | 2000 | 100000 | 1% | есть |

| Вебзайм | 3000 | 30000 | 1% | есть |

| Займиго | 4000 | 30000 | 0.49% | нет |

| ГлавФинанс | 3000 | 100000 | 0.65% | нет |

| Екапуста | 100 | 30000 | 0.99% | есть |

| Конга | 2000 | 70000 | 0.34% | нет |

Эти МФК рассматривают запросы от 1 до 10 минут и принимают быстрое решение благодаря скоринговым программам анализа данных. Кредиты перечисляют на банковскую карту, счет, электронные кошельки, выдают наличными.

Вставка строки для подписи

Оплата по карте

Когда клиент готов что-то купить в торговой точке, то его действия должен подтвердить эмиссионный банк. Для этого кассир может попросить оставить свою подпись на чеке, или же показать документ, чтобы подтвердить личность. Продавец сверяет роспись, сделанную человеком с той, которая на платёжной карточке.

В отдельных случаях пластик исполняет роль аккредитива. То есть, фактически, клиент доверяет перевести деньги со своего счёта на другой. Это происходит после того, как совершена сделка или оказана услуга. Деньги зачисляются на счёт юридического лица.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно. При покупке в интернете, торговая организация не может удостовериться в личности человека

Поэтому покупатель должен ответить на ряд вопросов, после которых сделка будет заключена.

Комментарии: 2

Другие интересные материалы:

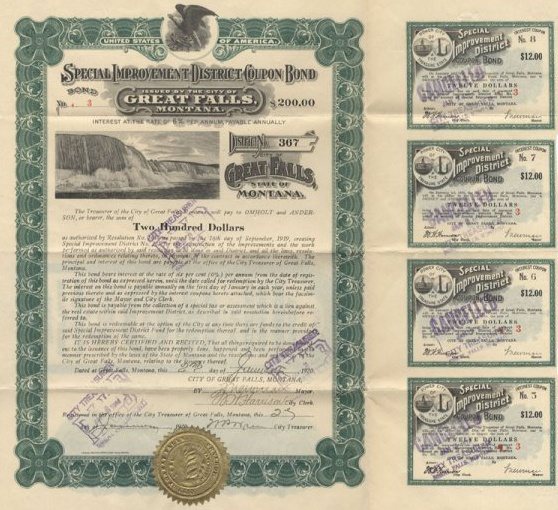

Эмитент облигаций

Очень часто люди, которые имеют деньги и желают на этих деньгах немного заработать (а в некоторых случаях и вовсе озадачены поиском надежного места для их хранения), несут свои кровные на банковские депозиты. Безусловно, в реалиях постсоветских стран этот вариант наиболее прост и привлекателен. Однако деньги можно вложить с большей выгодой – об этом знают все.

Облигация как она есть

Если нашу статью читает новичок, который еще не смог разобраться в существующих путях инвестирования – для него мы сделаем небольшую ремарку и приведем определение облигаций. Облигация представляет собой ценную бумагу, гарантирующую право инвестора на полный возврат своих средств по истечении установленного в договоре периода, а также выплату полагающегося вознаграждения за этот срок. В свою очередь, эмитент должен полностью выплатить эти деньги.

Кто такой эмитент облигаций?

Эмитент – сторона, выпускающая ценные бумаги. Сегодня эмитентом облигаций может быть не только банк – любая, даже коммерческая организация и некоторые госорганы управления. Эмитент, выпуская ценные бумаги, преследует цели привлечения дополнительного капитала от инвесторов. Вкладчик, ясное дело, старается заработать. В некоторых случаях эмитентом облигаций могут выступать также и местные власти. Дабы не быть голословными, приводим конкретные примеры – деньги привлекаются с целью дополнительных инвестиций в те или иные проекты (облигационный жилищный заем как пример).

Давайте выделим основные тезисы касательно эмитентов, выпускающих ценные бумаги. Эмитентами облигаций может выступить:

- Корпорации;

- Муниципальные органы власти;

- Государственные организации.

Облигация имеет свои сроки – эмитент не может выпустить бессрочную ценную бумагу. Мы уже писали выше все процедуру – предоставляя инвестору облигацию, эмитент берет на себя обязательства по погашению задолженности в установленный период с обязательной выплатой процентов. Итак, облигация сегодня – это долговая ценная бумага. Государственные облигации отличаются высокой надежностью, хоть и не могут похвастать высокой доходностью.

Виды эмитентов и понятие кредитного качества

Как определить, надежна ли облигация и стоит ли в нее вкладывать средства? Существует такое понятие, как кредитное качество. Именно кредитное качество определяет надежность эмитента (читай, способность его своевременно погасить долговую ценную бумагу и выплатить вознаграждение вкладчику). Сегодня работает огромное количество рейтинговых агентств, специализирующихся за изучении финансового состояния эмитента, способность его к погашению долговых обязательств. Разумеется, муниципальные и государственные эмитенты долгие годы занимают верхние строчки в ТОПе этих агентств по надежности. Мы уже говорили – если вы желаете получить больше, чем скромное вознаграждение этих эмитентов, вкладывать нужно в более рисковые корпоративные облигации.

Сегодня на биржах выпускаются облигации с номиналом в 1 тысячу рублей. Стоимость номинальная рыночной стоимости, как говорится, рознь. Рыночная стоимость ценной бумаги, выпущенной эмитентом, может быть ниже или выше номинала. Опытные инвесторы называют рыночную стоимость «чистой ценой». Если надумали вложить свои деньги в облигации – не забывайте про налоги, которые таки придется уплатить государству (пусть даже эмитент – государственное учреждение или частная корпорация). Также мы рекомендуем поинтересоваться у представителя эмитента, который занимается реализацией ценных бумаг об оферте. Оферта – право инвестора погасить ценную бумагу раньше срока.

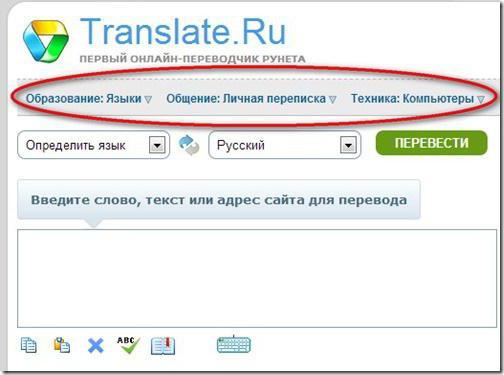

Классический метод

Итак, для начала немного классики. В «Мозиле» перевести страницу на русский язык можно при помощи специальных онлайн-переводчиков, среди которых нашему пользователю более всего подойдет система машинного перевода на сайте Translate.Ru.

Для перевода достаточно скопировать с сайта исходный текст или его фрагмент, вставить в специальное поле на сайте переводчика, выбрать направление перевода (имеется ввиду, с какого на какой язык будет переведен текст) и нажать кнопку старта операции.

Если пользователь точно не знает, какой именно язык используется на посещаемой странице, можно упростить себе действия, задав автоматическое его определение. В дополнение ко всему пользователь может выбрать тематику переводимого текста, чтобы получить максимально близкий к оригиналу результат (например, при использовании специальных технических терминов).

Как уже понятно, способ не очень удобный, поскольку придется постоянно заниматься копированием и вставкой. Кроме того, в самом переводчике есть ограничение по количеству символов для одноразового перевода, а машинный перевод в этой системе, хоть и считается одним из самых лучших, в некоторых ситуациях может выглядеть несколько коряво. Это, кстати, относится ко всем таким системам, включая и те, которые будут рассмотрены далее.

Konga (Конга)

Как пользоваться

Воспользоваться Apple Pay сегодня можно практически в любом месте: магазине, супермаркете, банке и даже в транспорте. Главное, чтобы терминал поддерживал бесконтактный способ оплаты – PayPass, PayWave и NFC. Узнать их обычно можно по значку в виде возрастающих волн звукового сигнала.

Чтобы расплатиться, достаточно активировать приложение Wallet (обычно для этого нужно дважды нажать кнопку «домой»), после чего поднести телефон к терминалу с высвеченной суммой к оплате и положить палец на сенсор Touch ID. Далее платеж будет совершен автоматически.

Также нужно иметь в виду, что дополнительную комиссию за пользование Apple Pay ни эмитент, ни сервис не взимают. Больше, чем указано на чеке, платить не придется.

Функции банка-эмитента

Первая и основная функция – выпуск в обращение пластиковых банковских карт и выдача их клиентам-пользователям. Вы пришли в банк, подали необходимые документы и через некоторое время, в результате положительных итогов проверки вашей кредитной истории, вам откроют банковский счёт и выдадут банковскую карту. Можете пользоваться картой на своё усмотрение, не забывая о правилах универсального банковского договора.

Вторая функция – авторизация вашей пластиковой карты. Например, вы совершаете шопинг по магазинам и расплачиваетесь на кассе пластиковой картой. Именно банк-эмитент, после запроса магазина и проверки информации об остатке средств на карте, даёт «добро» на совершение сделки либо отклоняет сделку.

Третья функция – списание средств с банковского счёта пользователя карты. Это означает, что банк-эмитент экономит ваше время. Во время оплаты вами банковской картой товаров или услуг, финансовое учреждение, без вашего участия, в автоматическом режиме осуществляет все ваши финансовые операции.

Четвёртая функция – обеспечение безопасности пластиковых банковских карт. Все выпускаемые банком-эмитентом карты имеют достаточно степеней защиты. Если вы, например, потеряли банковскую карту, нужно сразу же обратиться в банк – он займётся блокировкой банковского счёта и собственным расследованием.

Пятая функция – отчётность перед пользователем карты. Вы, как пользователь банковской карты, можете потребовать от банка-эмитента ежемесячную выписку – информацию о совершённых финансовых операциях. Эта услуга очень удобна как для забывчивых пользователей, так и для педантов, ведущих детальный учёт своих расходов.

Шестая функция – предоставление информации о клиенте другим кредитным учреждениям. Эта функция вполне оправдана тем, что обмен информацией о кредитной истории держателя карты позволяет предотвратить мошенничество (к сожалению, участившееся в последнее время) в сфере получения пользовательских кредитов.

Седьмая функция – тесное сотрудничество и открытое взаимодействие с клиентами, рассмотрение их жалоб и запросов. Из опыта работы банков-эмитентов, эта функция для клиентов – одна из важных при выборе кредитного учреждения. Открытость и приветливость сотрудников, быстрые и квалифицированные ответы на вопросы клиентов, доступность отделений банка – основные критерии при выборе эмитента.

Кредит за 1 час

Эмиссия банковских карт

Эмиссия банковских карт – это деятельность банка по выпуску карточек в обращение. Эмиссия карточек является важным уровнем организации бизнеса пластиковых карт в коммерческом банке и требует профессионального подхода и высококвалифицированной работы специалистов.

Деятельность банка по выпуску карточек в обращение можно подразделить на несколько этапов:

- Оформление договорных отношений с клиентами, открытие карт-счетов;

- Изготовление пластиковых карточек, выдача клиенту, ведение пластиковых карточек;

- Ведение операций по карт-счету;

- Закрытие карт-счета, изъятие и уничтожение пластиковой карточки.

Первым этапом является проверка подаваемых заявлений на выпуск карточек и оформление договорных отношений с клиентами. Основанием, регламентирующим взаимоотношения учреждений банка и клиента, является договор карт-счета.

В договоре карт-счета должны найти отражение следующие условия:

- наименование учреждения банка и клиента

- наименование платежной системы

- вид карточки

- порядок использования карточки, в том числе порядок предоставления овердрафта (если предусматривается)

- срок действия карточки (если устанавливается)

- условия проведения валютно-обменной операции

- срок действия договора

- порядок замены и изъятия карточки

- права и обязанности сторон

- ответственность сторон

- порядок рассмотрения споров

- условия размещения и порядок списания сумм страхового депозита (если устанавливается)

- вознаграждения за операции с карточками

- размер и порядок внесения денежных средств физическими лицами

- условия расторжения договора

- основания расторжения договора ранее установленного срока

- порядок возврата физическим лицам денежных средств в случае неисполнения обязательства или расторжения договора ранее установленного срока

- другие условия в соответствии с законодательством

Акционерные общества и коммерческие компании

Опцион эмитента, акции выпускают АО. Иные юридические лица имеют право выступать инициатором выхода на рынок любых других ценных бумаг.

Надежность напрямую зависит от состояния финансово-хозяйственной деятельности, объема основных средств, производственных мощностей. Иными словами, чем крупнее компания, тем ниже риски дефолта.

Данная категория эмитентов делится по определенной классификации:

- «Голубые фишки» или первый эшелон – ряд самых надежных компаний страны. Это крупные сырьевые предприятия, федеральные розничные сети, например, Газпром, Сбербанк, Ростелеком.

- Второй эшелон – менее крупные компании, отличные стабильным финансовым положением. Как правило, это региональные лидеры отрасли, например, завод Мечел или Иркутскэнерго.

- Третий эшелон. Молодые компании, а также давно действующие, но не достигшие масштабов федеральных. У них низкий/отсутствующий кредитный рейтинг, нередко – неясные бизнес-планы на будущее. При этом на региональном уровне подобные организации проводят рекламные компании и могут быть узнаваемы. Для компенсации рисков инвесторов и повышения спроса на свои ЦБ третий эшелон повышает доходность выше ГКО.

Кто выпускает подарочные карты

Несмотря на общие функции, подарочные карточки не являются банковскими. Данный тип платежного инструмента представляет собой авансовый платеж, который клиент имеет право израсходовать позже, в установленный промежуток времени.

Маркетинговые соглашения между эмитентами подарочных карт позволяют разным компаниям принимать одни и те же карточки или организовать выпуск универсальных. Последние могут быть использованы для оплаты товаров и услуг в любой компании, ставшей участником договора о выпуске.

Банк-эмитент – это финучреждение, инициирующее выпуск ценных бумаг или платежных средств. Он же оказывает обслуживание и несет обязательства, которые определяются типом предмета эмиссии.

Взаимоотношения между банками

Банк-эмитент — это понятие, которое довольно часто встречается при осуществлении взаиморасчетов между двумя сторонами при построении бизнес-отношений. Стороны именуются аккредитивами. Ситуация предусматривает тот факт, что банк-эмитент аккредитива выступает в роли исполнителя поручений плательщика, который намерен передать финансовому заведению определенную сумму в четко установленные сроки и за полный перечень выполненных услуг. Взаиморасчеты могут осуществлять и посредством Сети. Для данной цели, чтобы компания, с которой проводится расчет, могла идентифицировать клиента, в соответствующих формах стоит указать платежный адрес банка-эмитента и специальный CVC2-код.