Что такое фондовый рынок (и что там продают)

Содержание:

- Участники биржи

- Топ фондовых бирж мира

- Хороший вариант куда можно вложить деньги с гарантированной прибылью

- Понятие фондового рынка

- Ценные бумаги

- Советы для участников фондового рынка

- Институциональные и индивидуальные инвесторы

- Как произвести в Тинькофф Банке оплату кредита с карты на карту?

- Внебиржевой рынок

- История

- Фондовая биржа это

- Фондовая биржа и ее структура

- Задачи

- Как оформить кредит пенсионерам

- Or, if you want to just link to our tools…..

- Как торговать на фондовой бирже онлайн — пошаговая инструкция для чайников

- Какие функции выполняет фондовая биржа — обзор ТОП-4 основных функции

- Читайте другие статьи по теме

Участники биржи

Состав участников биржи не всегда одинаков, он зависит также от её типа, действующего законодательства. При этом, всех основных участником можно разбить на три категории:

- Участники заключающие сделки;

- Организующие заключения сделок;

- Участники контролирующие ход торгов.

Доступ непосредственно на биржу получают только обученные и аккредитованные участники. Среди лицензированных можно выделить следующие группы:

Брокеры

Именно брокеры представляют интересы частных инвесторов и организуют доступ непосредственно к торгам. Основной функцией брокера, является посредничество между биржей и трейдерами.

Для участия в торгах, инвестор должен заключить договор на осуществление брокерского обслуживания, а брокер — предоставить торговый терминал. Брокеры выполняют операционную деятельность, которая оплачивается трейдерами в виде комиссионных.

Выполнение поручений клиентов, ведение отчетов и расчет налогов — всё это выполняется брокером.

Таким образом, для доступа к торгам, инвестору необходимо:

- заключить соглашение на брокерское обслуживание;

- открыть счет;

- установить торговую программу (терминал);

- приступить непосредственно к торговле.

Дилеры

Это наиболее крупные участники рынка.

Такие участники обладают значительным капиталом и квалифицированными сотрудниками. Дилеры обязуются устанавливать цены на активы, и исполнять торговые сделки по заявленным ценам.

Регистраторы (реестродержатели).

Любая ценная бумага существует не сама по себе, а выпущена какой-либо организацией или государством, иными словами — эмитентом. Выпуск ценных бумаг производится в интересах эмитентов, но их обращение происходит в свободной доступе.

Чтобы эмитент имел информацию о всех держателях ценных бумаг и имел возможность выполнять свои обязательства — необходимо вести их учет. Вот таким учетом и занимаются регистраторы (реестродержатели).

Клиринговые и расчетные палаты

В таком огромном механизме, как биржа, ежесекундно осуществляется различные операции с ценными бумагами. Без исполнителя приказов и команд тут никак не обойтись.

Функции расчетов, блокирования средств, перевода их со счета на счет — возложены на клиринговые и расчетные палаты. Деятельность этих участников обеспечивает честность выполнения сделок, наличия необходимых для этого средств.

Топ фондовых бирж мира

В настоящее время во всем мире имеется большое количество фондовых бирж. Сегодня их насчитывается более нескольких сотен. Они отличаются своим уровнем сервиса и предоставляемыми инструментами. Инвестиционные компании и многие другие участник рынка доверяют тем из них, которые обладают большим уровнем надежности.

В мире выделяется несколько фондовых бирж, которые уже доказали, что трейдеры и другие частники рынка могут им доверять.

Нью-Йоркская биржа

Ранее в городе Нью-Йорке купля продажа таких инструментов, как ценные бумаги, осуществлялась посредством двух бирж:

- NYSE

- Euronext. NYSE Euronext

Десять лет тому назад произошло их слияние. Теперь оба эти института обладают одним общим понятием — Нью-Йоркская фондовая биржа. Она характеризуется своим высоким уровнем влиятельности в мире. В рейтингах она практически всегда находится на первых местах. Объем капитализации данной биржи является просто огромным. Он составляет 13 триллионов долларов. Здесь ведется торговля акциями трех тысяч самых влиятельных компания планеты.

Московская биржа

В России большое значение имеет Московская биржа. У нее имеется отличная репутация и множество клиентов. Она предлагается большие возможности торговли акциями, облигациями и валютой, товарами, опционными контрактами и многим другим. В рейтинге мировых фондовых рынков ММВБ находится в первой двадцатке.

Эта биржа с каждым годом стремится стать все лучше и лучше, потому что в ней работает команда специалистов, разрабатывающих наиболее выгодные условия для сотрудничества, чтобы инвестиции приносили им стабильный доход.

Московская биржа является относительно молодой. Она существует с 2011 года. Она использует европейский опыт проведения сделок. Он заключается в следующей схеме: T+2. Это значит, что клиенты получают полный расчет по состоявшейся сделке через два дня после ее открытия.

Токийская биржа

Эта биржа является одной из самых возрастных на данный момент. Она была образована в 1878 году. Она всегда занимает место в тройке самых влиятельных институтов финансового мира. Она сотрудничает с 2300 крупнейшими компаниями, которые представлены кроме всех прочих еще и банковскими организациями. Ее участники делятся на следующие категории:

- сайтори (они представляют собой посредников)

- связующие компании

Практически 80 процентов биржевого оборота Японии приходится именно на Токийскую Биржу.

Гонконгская биржа

Эта биржа была образована в 1861 году. Она регулярно входит в двадцатку лучших фондовых бирж мира. Основным фондовым индексом данного института является Hang Sang. Именно благодаря нему отражается эффективность фондового рынка Гонконга

В нем принимается во внимание большое количество акций крупнейших компаний города

Лондонская биржа

Ее история началась с 1570 года. Именно тогда она была образована. Здесь в торговле принимают участие ценные бумаги ведущих компаний города страны, и даже мира, валюта, товары и прочее. Она открыта для сотрудничества с мировыми компаниями. Именно это выделяет ее на фоне всех остальных. У нее имеется свой собственный индекс, получивший название FTSE100. Именно с его помощью проводится анализ успешности всей экономики.

ТОП-10 крупнейших фондовых бирж мира:

| 10 | Бомбейская биржа |

| 9 | Мадридская биржа |

| 8 | Биржа Торонто |

| 7 | Шанхайская биржа |

| 6 | Франкфуртская биржа |

| 5 | Лондонская биржа |

| 4 | Euronext |

| 3 | NASDAQ Stock Exchange |

| 2 | Токийская биржа |

| 1 | New York Stock Exchange — NYSE |

Источники

- https://AboutCash.ru/chto-takoe-fondovaya-birzha/

- https://www.finam.ru/education/likbez/birzha-chto-eto-takoe-i-zachem-ona-nuzhna-20190531-20116/

- https://kakzarabativat.ru/investirovanie/fondovaya-birzha/

- https://ruscoins.info/investicii/vidy-finansovyh-birzh-24497/

- https://VFinansah.com/other/vidy-birzh

- https://strategy4you.ru/finansovaya-gramotnost/vidy-birzh.html

- https://www.finanbi.ru/chto-takoe-fondovaya-birja-783

- https://www.iqmonitor.ru/investicii/forex/all/fond-birga.html

Хороший вариант куда можно вложить деньги с гарантированной прибылью

Всех приветствую, друзья! Очень многих людей сейчас интересует вопрос: Куда вложить деньги в интернете. Вариантов много, и в рамках данной статьи мы их рассматривать не будем. Остановимся лишь на одном варианте, который мне самой близок и кормит мою семью.

Мы поговорим о заработке на бирже. Узнаем, что такое фондовый рынок простым языком и решим для себя: подходит нам такой вариант, как место, куда вложить деньги для пассивного дохода, либо надо искать что-то другое. Давайте разбираться!

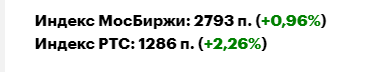

Вы, скорей всего, как и я каждый день в новостной ленте браузера видите различную информацию о фондовом рынке.

Например:

Индекс РТС прибавил перед закрытием на +2,26%, а индекс МосБиржи прибавил только +0,96%.

Или заголовки такого плана встречаются постоянно, особенно в новостных колонках про финансы и рынки.

Но у вас это не вызывает никаких эмоций, если конечно не увидите новости формата, что в мире наступил глобальный кризис. И вы знаете, что всегда с телевизора или просторов интернета об этом вещают серьезные «дядьки в пиджаках и галстуках».

К этому закрепившемуся мнению еще и добавляются не очень положительные истории из фильмов про брокеров, обманутых трейдеров и т. п. Стоит вспомнить даже фильм «Волк с Уолл стрита», так можно вообще поставить крест на фондовом рынке.

Так вот, предлагаю вам уделить этой статье пару минут, чтобы разобраться во всей этой «кухне». Ну и конечно мы не будем разбирать здесь героев фильмов про фондовый рынок, а посмотрим, как фондовый рынок работает у нас в России.

И должны найти ответы на следующие вопросы:

Да я думаю, у вас наберется еще с десяток разных вопросов к этой теме. И я очень надеюсь, что в данной статье вы найдете ответы на все ваши вопросы.

Понятие фондового рынка

Ценные бумаги, принадлежащие отдельному человеку или организации могут приносить значительный доход или использоваться для проведения расчётов. Они бывают двух типов:

- Удостоверяющие право владения;

- Долговые документы.

Примером первых являются акции. Ко вторым относятся векселя и облигации. Используются также производные ценные бумаги (деривативы), предоставляющие право или накладывающие обязательство выполнить сделку в определённый момент времени на зафиксированных заранее условиях. Большинство ценных бумаг может свободно продаваться или покупаться. К исключениям относятся, например, акции закрытых акционерных обществ.

Акции и облигации — основные отличия

Фондовый рынок представляет собой механизм, с помощью которого контролируется эмиссия и перераспределение ценных бумаг. Он, в частности, обеспечивает возможность торговать ценными бумагами и контролирует соблюдение участниками требований законодательства в этой сфере.

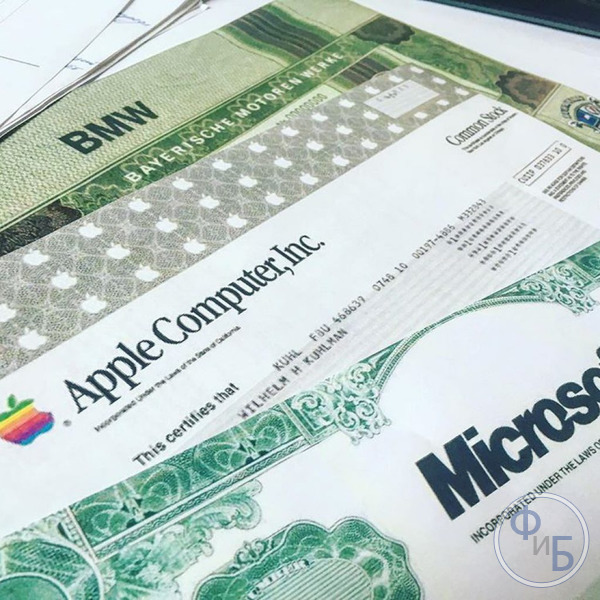

Ценные бумаги

Как уже было отмечено, ценные бумаги бывают различных типов, но за их стоимостью всегда стоят реальные активы. Чаще всего мы сталкиваемся с акциями, которые выпускают предприятия и организации. Стоимость акций, определяется, прежде всего, стоимостью имущества предприятия или организации, а затем уже, и их рыночной стоимостью на данный момент.

В этой связи, мы можем вспомнить об акциях Google, Microsoft или Apple, которые на данный момент имеют просто космическую стоимость. При первоначальном размещении акций этих компаний, их стоимость была достаточно небольшой, поскольку они не обладали достаточно большой имущественной базой. Однако, затем деятельность этих компаний была очень эффективной и востребованной, и сегодня весь мир знает эти бренды, миллиарды людей пользуются их товарами и услугами. Стоимость акций этих компаний, а значит и их капитализация огромна на данный момент, в первую очередь из-за большой популярности этих брендов, попросту говоря, благодаря рыночной раскрутке. Но если, однажды эти компании, по какой-то причине перестанут продавать на рынке новейшие флагманские продукты, то их капитализация и стоимость их акций, резко упадут в несколько раз. История финансового рынка уже помнит много таких историй. Мы разобрали, этот пример, для того, чтобы вы лучше понимали суть и механизм обращения ценных бумаг на фондовом рынке.

Сама по себе ценная бумага, это разновидность денежного документа, который дает ее владельцу право на получение прибыли и обладания какой-то небольшой частью активов конкретного предприятия или организации. Например, покупая акцию за свои деньги, физическое лицо выступает инвестором для данного предприятия, вкладывая фактически свои свободные деньги в развитие конкретного производства.

В зависимости от типа ценной бумаги, денежный доход может выплачиваться ее владельцу регулярно, например, раз в год, или иметь какой-то иной период получения прибыли. Это могут быть дивиденды или какая-то иная схема взаиморасчетов, обусловленная типом данной ценной бумаги и действующим договором, заключенным при ее приобретении.

Ценные бумаги можно продавать и покупать на фондовых биржах, совершая сделки купли-продажи или передавать кому-либо на основании юридического договора.

Основную часть российского рынка ценных бумаг сегодня составляют:

- акции;

- облигации (частные, корпоративные, государственные);

- опционы;

- инвестиционные паи;

- векселя;

- фьючерсы;

- сертификаты (сберегательные, депозитарные, жилищные);

- чеки;

- коносаменты, варранты и т.д.

Мы сейчас упомянули только самые распространённые российские ценные бумаги, на мировом фондовом рынке перечень обращающихся ценных бумаг гораздо шире. И мы сейчас, конечно же, не будем его здесь приводить, поскольку, это очень сложные фининструменты, имеющие свою специфику и сразу понять, зачем они нужны, и как с ним обращаться довольно сложно.

Для большей конкретизации, здесь лишь стоит упомянуть лишь то, что все ценные бумаги делятся на две большие основные группы — это долевые и долговые бумаги.

Самый популярный пример долевых ценных бумаг, мы уже рассмотрели — это акции, а наиболее распространённым типом долговых ценных бумаг, являются облигации.

Здесь стоит также упомянуть, что не все ценные бумаги обращаются на фондовых биржах. Есть много специфических ценных бумаг, которые не обращаются на фондовых биржах. К ним относятся сложные финансовые инструменты, ценные бумаги, выпускаемые небольшими пакетами, которые перераспределяются зачастую, сразу от эмитента покупателю и не имеют свободного хождения на рынке. Чаще всего такие ценные бумаги, являются наименее ликвидными, и менее доходными, то есть их сложнее купить и продать в нужный момент, прибыль от них, по этой причине, тоже, скорее всего, будет небольшая.

Советы для участников фондового рынка

Для того чтобы начать торговать на финансовом рынке очень важно пройти достаточно хорошее обучение. Оно поможет в последующем подобрать для себя оптимальную стратегию для совершения сделок

На сегодняшний день имеется большое количество организаций, которые предлагают отличные программы для обучения. Если планируете заниматься торговлей опционами, для обучения потребуется совсем немного времени, которое составляет в среднем до 15 часов. Для торговли на финансовом рынке, то обучающий путь затянется.

Любые инвестиции — это риск

На первых порах не исключено, что прибыль будет меньше по размеру, чем вложения. Однако не стоит останавливаться, потому что с неудачными моментами изначально сталкивались практически все участники финансового рынка.

Инвестиционный дневник

Для того чтобы добиваться успеха в сфере трейдинга, необходимо вести свой инвестиционный дневник по каждой сделке. Его также можно использовать для того чтобы проводить технический анализ фондового рынка. Можно анализировать свои ошибки и не допускать их в будущем.

Стратегия торговли

Для того чтобы стать успешным игроком финансового рынка необходимо использовать стратегию. Она представляет собой набор правил, которым нужно следовать в любой ситуации. Отступать от данных правил нельзя ни когда сделки удачные, ни когда они не завершаются успехом.

Советы трейдеров

Всегда следует прислушиваться к своим более опытным коллегам, которые уже добились успеха, и плохого никогда не посоветуют. Они расскажут, как правильно использовать кредитное плечо брокера, например. Советами никогда не следует пренебрегать особенно начинающим трейдерам, которые только ищу оптимальные стратегии. Практически у каждого опытного игрока рынка имеется несколько правил, которым они следуют. Их можно взять на заметку и пользоваться.

Что делать НЕ надо!

После принятия решения торговать на фондовом рынке, необходимо знать несколько вещей, которые точно делать не нужно

На первых порах важно пройти обучение. Оно позволит подготовиться

И когда придет время заключать сделки, то многие новички начинают совершать ошибки, которые не приводят к ожидаемым результатам. Первое, что не нужно делать – это не паниковать, потому что даже у самых опытных тредейров случаются подобные ситуации и нужно просто все проанализировать и стараться добиваться успеха.

Долгое нахождение в убытке

Очень важно добиваться максимальных высот. Не следует огорчаться, когда на первых порах будут появляться убытки

Главное улучшать свои показатели по сделкам и стремиться к высотам. Анализируйте каждую из них, чтобы понять, что было сделано неправильно, и исключить вероятность ошибок в будущем.

Ранняя фиксация прибыли

Основной чертой каждого трейдера является то, что он всегда готов к тому, что он на сделке может потерять прибыль. Не стоит заранее фиксировать свою прибыль, а затем огорчаться, если она окажется меньше из-за возможных потерь.

Торговля на открытии рынка

Новичкам лучше не пользоваться возможностями торговли на открытии рынка, потому что при этом очень важно обладать методиками для поиска оптимальных сделок. У опытных трейдеров получается это делать

Они уже могут после открытия рынка говорить об успехе тех или иных сделок. Новички не обладают достаточными навыками для принятия таких решений.

Сегодня имеется большое количество людей, которые стремятся получать стабильный заработок. И лучшего места, чем финансовый рынок для этого сложно представить

Для начала важно ознакомиться с тем, как он устроен, кто является его основными участниками и основные правила, и советы для успешной торговли финансовыми инструментами

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Институциональные и индивидуальные инвесторы

Категория институциональных инвесторов образована различными финансово-кредитными предприятиями и организациями (институтами), которые могут совершать операции с ценными бумагами. Таковыми являются различные коммерческие и инвестиционные банки, фонды (в том числе – пенсионные), страховые компании. Многие из них аккумулируют средства различных юридических и физических лиц (инвесторов). В дальнейшем эти компании стараются выгодно разместить эти средства в виде вложений в ценные бумаги.

Для того, чтобы избежать финансовых рисков, институциональные инвесторы стараются получить контрольный пакет акций или поместить свои капиталы в несколько различных отраслей (одна из рекомендаций психологов и экономистов – «не держать все яйца в одной корзине»). То же происходит и с вкладами населения. Помещенные в коммерческие банки, они сосредотачиваются в их трастовых отделах и используются другими людьми. принося прибыль банку.

К индивидуальным инвесторам принадлежат как отдельные граждане, так и владельцы небольших предприятий, приобретающие ценные бумаги. Они подвергаются большому финансовому риску и могут потерпеть банкротство. Но их привлекают большие проценты (дивиденды), обещанные по акциям и облигациям.

Как произвести в Тинькофф Банке оплату кредита с карты на карту?

Внебиржевой рынок

Он относится к сделкам по торговле ценными бумагами, заключаемыми между покупателем и продавцом. Для него характерны следующие особенности:

- Внебиржевой рынок является децентрализованным. Здесь практически невозможно получить информацию об объёме и стоимости сделок. Вследствие этого сделка не повлияет на существующие котировки и не будет учтена при анализе спроса и предложения.

- На организованном рынке расчётный центр является гарантом исполнения сделки. На внебиржевой обычно никто не обеспечивает передачу активов и выполнение оплаты.

- Продавец и покупатель имеют возможность установить любой, устраивающий их, порядок расчётов. Например, могут быть установлены разные даты поставки активов и перевода денег, или использована частичная оплата. В таких случаях может быть использован посредник, которому вручается на хранение нужная сумма перед сделкой. Затем он, в соответствии с условиями, переводит её на счёт покупателю.

Такие сделки проводятся в порядке, определённом сторонами. Здесь меньше формальных требований по сравнению с исполнением на биржевом рынке, но и больше риска.

История

Фондовая биржа это

Для тех, кто не разбирается в вопросах торговли акциями, облигациями и прочимыми ценными бумагами фондовая биржа остается всего лишь площадкой для спекуляций. При этом считается, это еще один вариант заработка денежных средств из воздуха. Однако на самом деле это не так. Нынешняя фондовая биржа онлайн торги и прочие ее разновидности представляют собой вторичный рынок акций, облигаций и прочих бумаг. В рамках проведения торгов происходит и лишь перераспределение прав собственности. Обращение таких активов не может быть нормализовано без специально разработанного для этой цели института. Им современном мире является биржа.

Фондовая биржа это наиболее удобное место проведения операций с акциями, облигациями, фьючерсами.

Фондовая биржа и ее структура

Чтобы выполнять поставленные перед ней цели и задачи, фондовая биржа должна иметь организованную и эффективную структуру. Прежде всего, это необходимо для создания репутации надежности и безопасности проводимых сделок и выполнения обязательств по ним.

Руководство биржей осуществляется общим собранием членов биржи, которые переизбираются раз в год. Собрание отвечает за управление процессами на бирже, разработку стратегического планирования, проведение избирательных мероприятий, организацию финансовых процессов на бирже, изменение и утверждение нормативных документов. В случае банкротства собрание принимает решение о ликвидации биржи.

Биржевой совет осуществляет контролирующую и распорядительную функции. В его компетенцию входят вопросы по обеспечению деятельности биржи, кроме вопросов, относящихся к работе общего совета. Биржевой совет формируется из работников фондовой биржи путем голосования, насчитывает не более пяти членов. Из совета формируется правление биржи.

Контроль за осуществлением финансовых операции производится ревизионной комиссией. Проведение ревизии происходит не реже одного раза в год.

Прибыль биржи формируется из взносов участников торгов, оплаты листинга, предоставляемых дополнительных услуг. Сюда относят доходы от продажи информации по биржевым торгам и котировкам, аренды, продажи технологий и так далее.

Замечание 2

Листинг представляет собой процедуру проверки фондовых инструментов потенциальных участников биржи на их соответствие определенным требованиям биржи. Для проведения данной процедуры формируется специальная комиссия, которая принимает ценные бумаги к рассмотрению. Если у участника биржи, уже действующего на ней, снизились необходимые показатели, позволяющие ему осуществлять торги, то комиссия принимает решение о делистинге. То есть, фондовые инструменты данного субъекта снимаются с торгов.

Задачи

Если функции – это некий набор специализированных действий, выполняемых данным финансовым институтом, то задачи – это конкретные результаты, на достижение которых направлена деятельность данного субъекта, и практическое воплощение роли, которую он играет в экономике. Именно задачами и определяется структура фондовой биржи, которая будет рассмотрена далее, т.к. структура формируется исходя из того, что необходимо для успешного выполнения поставленных задач.

Предоставление площадки для проведения торговли ценными бумагами. Изначально биржи создавались для поощрения оборота ценных бумаг. Но прошли те времена, когда вся деятельность фондовых рынков сводилась к банальному сведению участников воедино и дозволению им договориться на своих условиях. В наши дни биржа полностью контролирует процесс, регулирует доступ к биржевым торгам, устанавливает условия и правила совершения операций, следит за их выполнением и разрешает спорные ситуации.

Установление равновесной цены. Биржа сводит в одном месте огромное количество продавцов и покупателей, предоставляя максимально полную информацию о продаваемых и приобретаемых ценных бумагах. Таким образом, она вызывает максимальное доверие к правдивости и адекватности такой цены. Представьте, к примеру, что было бы, если бы не существовало такого объединенного места, торговля шла разрозненно, покупатели не были осведомлены о всех возможных предложениях. И в таких условиях вполне возможно, что где-то цена за одну акцию компании А равнялась бы 100 рублям, а в другом месте – 12 000 рублей.

Аккумулирование и перераспределение денежных средств – крайне важная функция для развития экономики. Все мы знаем, что деньги должны работать, и фондовая биржа – один из способов заставить деньги обращаться и приносить доход

А для экономики критически важно, чтобы свободные денежные средства не лежали где-то под матрасом или в трехлитровой банке, а находились в обороте, обеспечивая экономический рост.

Обеспечение гласности и открытости биржевых торгов. Любой участник фондового рынка, будь то крупный инвестиционный фонд или простое физическое лицо, решившее вложить свои сбережения, может рассчитывать на одинаковую степень открытости всех необходимых сведений

Биржа контролирует все важные аспекты и предоставляет максимум сведений о деятельности компании, как бы ни старались ее хозяева скрыть некоторые неблагоприятные факты.

Арбитраж, то есть беспристрастное разрешение споров. Еще один способ уравнять всех участников в правах, ведь в случае возникновения конфликтной ситуации руководство фондового рынка вмешивается и объективно разрешает спор, не опираясь на то, у кого больше денег и связей, а на фактические права и обязанности сторон при заключении сделки.

Гарантия исполнения сделок. Данная задача реализуется с двух направлений. Во-первых, как уже говорилось ранее, все ценные бумаги проходят тщательную проверку еще на стадии допуска к биржевым торгам. Мошенники отсеиваются уже на этом этапе. Во-вторых, биржа выступает посредником при сделке и тем самым гарантирует продавцу, что его акции будут оплачены, а покупателю – что акции будут переданы ему в полное распоряжение, будь то для получения дохода от них или дальнейшей перепродажи.

Разработка этического кодекса и правил биржевой торговли. Как и в любом другом специфическом виде деятельности, все участники должны придерживаться определенных норм, чтобы процесс проходил цивилизованно и с соблюдением прав, не превращаясь в хаос и беззаконие. Биржа как раз выступает создателем такого комплекса этических норм, с соблюдением которого все участники торгов соглашаются по умолчанию, или же теряют свою возможность заключать сделки и совершать операции.

Необходимостью выполнения этих задач определяются базовые элементы фондового рынка. Иными словами, организационная структура и функции Лондонской фондовой биржи может отличаться от структуры Токийской, но при этом основные подразделения будут совпадать в обеих заведениях.

Как оформить кредит пенсионерам

Оформить кредит пенсионерам разрешается двумя способами – дистанционно и в отделении Сбербанка. Каждый вариант имеет свои особенности, положительные и отрицательные стороны, но окончательный выбор за заемщиком.

Предприятие поощряет электронные заявки: не нужно стоять в очереди, терять время, заполняя бланк через интернет.

Как получить деньги пенсионерам:

Сначала ознакомьтесь с перечнем доступных программ. Это можно сделать на портале Сбербанка или в порядке живой очереди в отделении организации. Кредиты для пенсионеров представлены в большом разнообразии, поэтому каждый сумеет подобрать для себя оптимальный вариант.

Заполняется заявление. Простой бланк содержит вопросы о персональных данных и желаемых условиях кредитования.

Заявка рассматривается от 1-2 часов до нескольких дней. После этого менеджер связывается с клиентом и сообщает решение Сбербанка, оглашает список документов, которые необходимо подать для получения ссуды.

При одобрении заявки нужно прийти в отделение Сбербанка с необходимыми бумагами. Для неработающих заявителей достаточно принести паспорт.

После проверки подписывается договор. Рекомендуется внимательно прочитать контракт, так как в нем указывается важная информация сотрудничества

Обратите внимание на штрафы за просрочки и возможность досрочного погашения кредита.

Деньги выдаются наличными в кассе или перечисляются на карту пенсионера. Остается погашать долг строго по графику.

Требуется быть готовым к возможному отказу. Его причиной выступает плохое досье, большая кредитная нагрузка, нехватка документов, указание ложных сведений. Следующую заявку разрешается подать только после исправления положения.

Мне нравитсяНе нравится

Or, if you want to just link to our tools…..

Как торговать на фондовой бирже онлайн — пошаговая инструкция для чайников

Алгоритм торговли на фондовой бирже почти не отличается от заключения сделок с валютой. Давайте еще раз рассмотрим основные его этапы.

Шаг 1. Изучаем информацию о фондовой бирже

Нельзя начинать торговлю на реальные деньги, бросаясь в омут с головой. Начинающий трейдер должен освоиться в терминологии, понять особенности и принципы функционирования фондового рынка, изучить основные направления аналитики.

Что касается анализа рынков, то желательно не охватывать все существующие направления, а выбрать для себя какое-то одно, например, графический или волновой анализ.

Можно, конечно, объединять различные варианты: торговать по «Волнам Элиотта», но подмечать на графиках паттерны или популярные свечные модели.

Новички часто жалуются, что брокеры предлагают исключительно платное обучение.

Загляните на сайт брокера и перейдите в раздел «Обучение». Для начала вам понадобится исключительно «Базовый Курс» — ежедневно проводится по 3-4 занятия в разных городах, есть записи на YouTube.

Просмотрите все, что есть, потому что разные преподаватели дают неодинаковые материалы. После переходите к конкретным стратегиям технического анализа.

Полученные знания вы с легкостью сможете применять на фондовом рынке, поскольку графики-то, по сути, одинаковые, методы анализа не меняются.

Шаг 2. Выбираем брокера

Чтобы понять, как работает рынок, и научиться его анализировать, придется пройти обучение (без него никуда). Обучение обычно предоставляют популярные брокерские фирмы, которые успешно функционируют лет 10-20.

В предпоследнем разделе материала мы рассмотрим пять компаний, в которых вы найдете для себя все необходимое, чтобы стать профессиональным трейдером на рынке ценных бумаг, и дадим четыре простых совета по выбору посредника.

Шаг 3. Открываем личный счет

Открыть счет несложно: вы регистрируетесь на сайте, отправляете паспортные данные администрации и начинаете торговать. Паспорт требуется не всегда, но часто. Надежные фирмы обычно его запрашивают.

Перед началом работы желательно открыть демо-счет. Нередко новички теряют деньги просто из-за того, что не умеют «нажимать на кнопки».

Шаг 4. Учимся работать в торговом терминале

Учиться-то как раз и нужно на учебном счете, а не на реальном – потренируйтесь выставлять Стоп Лосс, открывать позиции по отложенным ордерам, отслеживать статистику. Обычно брокеры проводят вебинары для новичков по торговой платформе.

Шаг 5. Подбираем торговую стратегию

Какую именно стратегию выбрать, вы поймете сами после прохождения обучения. Выбрать сначала нужно направление анализа, а потом уже – конкретную стратегию по нему. Информация по аналитике содержится в статье «Форекс — что такое рынок форекс», не помешает с ней ознакомиться.

О важности этого шага смотрите в видеоролике ниже. https://www.youtube.com/embed/deuutSSfOR8

При выборе стратегии очень важно оценить соотношение риска и прибыли, узнать, какие капиталы нужны для успешного трейдинга. Эти и другие нюансы мы проанализируем в статье «Трейдинг», посвященной разнообразным проблемам спекуляций на бирже

Эти и другие нюансы мы проанализируем в статье «Трейдинг», посвященной разнообразным проблемам спекуляций на бирже.

Шаг 6. Начинаем торги

Не начинайте торговлю с крупных капиталовложений, не забывайте, что риск по каждой сделке не должен превышать двух процентов от депозита.

Набирать обороты нужно за счет увеличения депозита, а не риска. Профессионалы советуют не пополнять счет до тех пор, пока начальная сумма не удвоится.

Шаг 7. Выводим прибыль

В идеале прибыль можно вывести в любой удобный момент, но брокеры нередко устанавливают различного рода ограничения. Например, если у вас на счету есть открытые сделки, вероятнее всего, снять деньги не удастся.

Впрочем, в разных компаниях по-разному.

Дополнительная информация — в статье «Торговля на фондовой бирже».

Какие функции выполняет фондовая биржа — обзор ТОП-4 основных функции

Биржи создаются не только для того, чтобы трейдеры могли зарабатывать миллионы на спекуляциях. У фондового рынка есть и другие функции, которые мы прокомментируем ниже.

Функция 1. Организация биржевых торгов

Торговля на фондовой бирже ведется как в оффлайн, так и в онлайн-режимах. Биржа – своеобразная площадка, объединяющая трейдеров и дающая им возможность заявлять о своих намерениях: одни покупают бумаги, другие продают.

Трейдеры обычно не задумываются о том, что для продажи инструмента необходимо найти человека, желающего его купить. Проблема с поиском не возникает, потому что на бирже огромное количество спекулянтов, которых организуют подготовленные посредники.

Роль посредника на фондовой бирже выполняет брокер – фирма, претворяющая в жизнь торговые приказы трейдеров. Детальное изучение деятельности этого субъекта представлено нами в материале «Брокер».

Функция 2. Подготовка и реализация биржевых контрактов

Под контрактами понимается непосредственно факт заключения сделки. Открытие торговой позиции происходит по определенной цене, с четко оговоренными комиссионными, иногда обсуждается даже время закрытия сделки (опционной, в частности).

Задача биржи – обеспечить максимально быстрое течение указанного процесса и предоставить трейдеру отчет после завершения торгов. Если позиции открываются через Интернет, отчеты присылаются на почту (обычно ежедневно, еженедельно и ежемесячно).

Чтобы подготовить и реализовать контракт, нужно знать динамику изменения цен, что выводит нас на третью функцию.

Функция 3. Котировка биржевых цен

Цена – это соглашение множества людей о ценности того или иного инструмента в конкретный момент. Биржа анализирует мнения и действия всех участников торгов и на основании этого формирует цену, которая высвечивается на графиках.

Если вы оптимистично поверили, что можете влиять на ценообразование, разочарование не за горами. Тенденции формируют так называемые мажоритарии – самые крупные игроки (Центральные Банки, крупнейшие инвестиционные фонды и пр.).

Удел толпы – слепое следование за трендами. Если уметь следовать цене правильно, понимать психологию изменения котировок, то успех не заставит себя долго ждать. Неумение входить в тенденции и выходить из них – залог провала и потери всех денег.

Не менее важно для успешной торговли и своевременное исполнение торговых приказов – четвертая функция

Функция 4. Гарантированное исполнение биржевых сделок

Когда спекулянт начинает открывать сделки на бирже, брокер дает ему обязательство делать это по той цене, которая была «заказана», и ни по какой другой. Аналогично происходит и с закрытием сделок.

Следует помнить и об ограничениях, не позволяющих брокеру открывать или закрывать позиции. Самые распространенные – Маржин Колл и завершение биржевых торгов.

Маржин Колл – это определенный уровень, выражаемый в процентах от депозита. Когда он достигается, трейдер лишается возможности открывать новые позиции. Условие активации Маржин Колла – уход в минус до определенного значения.

Часто Маржин Колл превращается в Стоп Аут – в минус уходит еще больше денег (чаще всего около 80%). Брокер закрывает все сделки трейдера автоматически, оставляя ему 20% первоначальных средств (поскольку посредники в убыток входить не любят и боятся).

Вторая причина – завершение биржевых торгов. Если цена опустилась до уровня Stop Loss (о том, что это такое, читайте в нашей статье «Форекс обучение с нуля») в выходной день, брокер не сможет ее закрыть.

Позиция закроется в понедельник по той цене, которая будет в момент «пробуждения» биржи. Очень часто убыточные позиции, оставленные на выходные, уничтожают весь торговый капитал.