Валюту лучше всего менять на бирже? не всегда

Содержание:

- Преимущества и недостатки каждого способа

- Брокерский счет в Сбербанке. Недостатки

- 1 Высокие комиссии за сделку и депозитарное обслуживание.

- 2 Нестабильная работа приложения «Сбербанк Инвестор».

- 3 Плохая работа службы поддержки.

- 4 Нет доступа на Санкт-Петербургскую Биржу.

- 5 Нет стакана котировок в приложении «Сбербанк Инвестор».

- 6 Нельзя купить еврооблигации через терминал.

- 7 Навязывание доверительного управления.

- Как покупать валюту на бирже через Альфа-Банк

- Покупка валюты

- Немного о теории валютных операций

- Как купить валюту на бирже

- Московская Межбанковская Валютная Биржа (ММВБ)

- Выгодна ли покупка на бирже?

- Шаг 2. Открытие брокерского счета с последующим внесением средств

- Насколько выгоден обмен валюты на бирже

- В чем преимущества и недостатки покупки на Мосбирже

- О какие нюансах следует помнить

- Краткое историческое отступление

- Похожие статьи

- Выбор брокера

- Включение отладки по USB

- Готовые решения по ипотеке в банке «Кубань Кредит»

- Спрос на операции покупки валюты на бирже у частных лиц

- Что такое брокерский счет

- Основные мировые валюты

- Шаг 5. Вывод приобретенной валюты

- Шаг 3: Вывод средств

- Итоги

Преимущества и недостатки каждого способа

В каждом из перечисленных способов обмена валюты есть свои положительные и отрицательные стороны. Преимуществами покупки через брокера являются:

- выгодный курс

- возможность совершить обмен, не выходя из дома

- отсутствие ограничений по максимальному объему покупаемой валюты – в банке может случиться ситуация, что наличные деньги в иностранной валюте закончились, при совершении сделки на бирже такой казус исключен

К недостаткам можно отнести:

- установление ограничений по минимальной величине покупаемой валюты: например в Альфа Директ нельзя купить меньше 1000 $

- ограничение по времени обмена – провести операцию можно только во время работы биржи, то есть по будням

- дополнительные временные затраты на открытие счета у брокера и перевод средств на собственный банковский счет

Можно купить валюту, не выходя из дома, и с помощью интернет-банкинга. Но такой способ доступен только клиенту конкретного банка. Преимуществом является отсутствие ограничений по минимальному объему покупаемой валюты, а к недостаткам относится не самый выгодный курс.

Брокерский счет в Сбербанке. Недостатки

1 Высокие комиссии за сделку и депозитарное обслуживание.

Комиссия Сбербанка за сделки при небольших оборотах высоковата, собственно, именно из-за нее у всех и возникают основные претензии к брокеру. Например, у «ВТБ» комиссия за сделку на фондовом рынке составляет 0,0413% (+105 руб./мес. за депозитарий при наличии сделок и 1 лота акций «ВТБ», если акций «ВТБ» нет, то будет 150 руб./мес.) против 0,165-0,125% у Сбера (+149 руб. в месяц, в котором были сделки на фондовом рынке, за депо), у «ПСБ» – 0,05% (+ с осени 2018 появилась небольшая комиссия за компенсацию услуг вышестоящих депозитариев, в среднем составляет несколько рублей в месяц), у «Альфы» – 0,06% (+0,04% в год за депозитарий), у «Открытия» 0,057% (+ 10 руб./мес. за депозитарий, + есть ещё комиссия при активах менее 50 000 руб.). У «Тинькофф Брокер» на тарифе «Инвестор» комиссия 0,3% + 99 руб./мес., в котором были сделки.

За покупку валюты у Сбера надо заплатить 0,3%, у «ПСБ» за покупку валюты на сумму более эквивалента в 100 000 руб. установлена комиссия в 0,1%, у «Открытия» на «Конверсионном» тарифе комиссия составляет 0,03875% + 0,02% за вывод валюты на банковский счет.

UPD: 16.04.2019

С апреля 2019 в Сбербанке действуют вполне конкурентные тарифы на брокерское обслуживание, хотелось бы, конечно, еще чуть пониже.

Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

UPD: 06.09.2019

С сентября 2019 депозитарная комиссия в 149 руб./мес. была отменена.

2 Нестабильная работа приложения «Сбербанк Инвестор».

Аналогично приложению «Тинькофф Инвестиции», стабильность работы приложения «Сбербанк Инвестор» тоже оставляет желать лучшего, хотя подобных отзывов про Сбер все-таки на порядок меньше, чем про «Тинькофф». В основном, проблемы наблюдаются при серьезных движениях на рынке.

Стационарный QUIK в Сбербанке тоже вполне может тормозить:

3 Плохая работа службы поддержки.

Я решил написать простенький вопрос в чат поддержки в приложении «Сбербанк Инвестор», но ответа до конца дня так и не получил. Звонок в службу поддержки тоже оказался неудачным, мне просто надоело 20 минут слушать музыку и ждать ответа оператора. Судя по отзывам, с подобными проблемами сталкивался не я один:

4 Нет доступа на Санкт-Петербургскую Биржу.

Купить иностранные акции на Санкт-Петербургской Бирже через «Сбербанк Брокер» не получится, Сбер не дает доступа к этой площадке.

5 Нет стакана котировок в приложении «Сбербанк Инвестор».

Приложение «Сбербанк Инвестор», конечно, рассчитано на новичков, но кто сказал, что новичкам не нужно видеть стакан котировок при совершении сделок? Если для покупки высоколиквидных акций это не так актуально, то вот для облигаций просто необходимо оценить объем спроса и предложения. Иначе, если потребуется купить большой объем, сделка может пройти по очень неприятным ценам, поскольку по адекватным ценам просто не будет необходимого количества бумаг и сработают заявки, выставленные «на дурака».

Однако в Сбербанке всегда можно посмотреть стакан в другом терминале, например webQUIK. «Тинькофф» так своих клиентов не балует, там кроме приложения “Тинькофф Инвестиции” пока ничего нет.

6 Нельзя купить еврооблигации через терминал.

В торговом терминале Сбербанка нельзя купить еврооблигации на Московской Бирже, у которых 1 лот равен 1000$ (например Рус-28, еврооблигации ВЭБа, подробно о них можно почитать в статье “Еврооблигации как альтернатива валютному вкладу: плюсы и минусы”). Сбер предлагает купить еврооблигации только на внебиржевом рынке.

7 Навязывание доверительного управления.

Брокерский счет с самостоятельным управлением открывается через «Сбербанк Онлайн» или в специальных офисах Сбербанка, в обычных отделениях вам оформят доверительное управление от «Сбербанк Управление активами», даже если вы будете говорить, что вам нужен брокерский счет именно с самостоятельным управлением.

Как покупать валюту на бирже через Альфа-Банк

10:21 20.07.2016 Категория: Статьи

С тех пор, как в феврале этого года курс доллара достиг своего максимума в 85 руб., прошло ровно полгода. В течении этого времени мы наблюдали непрерывное укрепление рубля. Сегодня доллар стоит 63 руб. Снижение составляет 26%. У нас зреет чувство, что пора покупать.

На самом деле, рекомендацию покупать доллар в диапазоне 60-65 руб. мы разместили на главной странице сайта еще 16 мая и по сей день считаем эту рекомендацию актуальной. Вместе с рекомендацией хотим поделиться новым способом покупки валюты, которым сами пользуемся!

Чтобы не платить комиссию за покупку, валюту мы покупали не в отделениях банков, а на валютной секции Московской биржи. Биржа принципиально не работает с физическими лицами, поэтому получить доступ к торгам на валютной секции можно только через брокера. К счастью, времена, когда брокерами выступали различные «шарашкины» конторы, давно прошли.

Брокерские услуги сейчас предоставляют крупные банки, такие как ВТБ, Сбербанк, Альфа-Банк, БКС. При этом у ВТБ и Сбербанка тарифы скорее заградительные — это легко объясняется нежеланием крупных банков терять долю прибыли от конверсионных операций с валютой. А вот у Альфа-Банка и БКС тарифы вполне дружественные. О нашем опыте использования услуг БКС мы написали отдельную статью.

-

- Купленную валюту можно получить наличными только через 30 дней, иначе придется заплатить существенную комиссию, делающую использование валютной секции бессмысленным занятием.

- Далеко не самый крупный банк. Ничего страшного в этом нет, но предпочтение мы отдаем крупным банкам, особенно если требуется хранить валюту на счетах.

У Альфа-Банка никаких 30 дней ждать не нужно. Приобретенную валюту можно забрать уже на следующий день после покупки через банкомат Альфа-Банка или в отделении через кассу. За операцию покупки с вас возьмут 0.051% (подробные тарифы здесь).

Никаких комиссий при переводе рублей с банковского счета на брокерский счет и за вывод с брокерского счета на банковский нет.

Без ложки дегтя не обошлось: вместе с брокерскими услугами банк вынуждает использовать банковский пакет услуг стоимостью порядка 200 руб. в месяц. В БКС также имеется абонентская плата, приблизительно такого же размера.

Если вам неохота разбираться с валютной секцией (это все-таки требует некоторых мозговых усилий), у Альфа-Банка есть возможность купить валюту просто в личном кабинете мобильного банка.

В этом случае банк гарантирует, что обменный курс будет хуже биржевого не более чем на 60 копеек, — это тоже очень интересный момент! Почти во всех известных нам банках разницу между ценой покупки и продажи резко увеличивают в периоды повышенного спроса на валюту. Иногда эта разница достигает 10 рублей! Альфа-Банк обещает, что такого не случится.

Есть еще одна мелочь, которая отличает валютную секцию Альфа-Банка от аналогичной услуги БКС: в Альфа-Банке для работы с валютной секцией в качестве бесплатного инструмента предоставляется самописная (и тормозная) программа «Альфа-Директ».

В БКС предоставляется программа Quik, заслуженно считающаяся лучшей программой для торговли. Альфа-Банк тоже позволяет ее использовать, но это стоит дополнительных денег.

Для подключения к брокерским услугам Альфа-Банка нужно просто прийти в отделение с паспортом и заявить о своем желании. Процесс оформления длится долго (в нашем случае около часа). В процессе оформления генерируются ключи безопасности.

Также за флешку, на которой хранится ключ безопасности, с вас возьмут несколько сотен рублей. Но процедуру генерации ключей можно проделать и дома с собственной флешкой (как мы и сделали), и тогда это будет бесплатно.

Выводы

За исключением мелких недостатков, мы считаем, что Альфа-Банк просто создан для покупки валюты. Это относится и к покупке валюты на бирже (валютная секция), и к покупке валюты через личный кабинет (по курсу, отличающемуся от биржевого не более чем на 60 копеек).

Альфа-Банк смог предоставить отличные тарифы в совокупности с надежностью крупного банка. К сожалению, среди остальных продуктов банка мы ничего интересного найти не смогли, но за этот продукт объявляем им большое человеческое спасибо!

По данным с https://finance.zotovan.ru/post/2438

Покупка валюты

Для удобной конвертации долларов понадобится установить торговый терминал. Эту программу должен предоставлять брокер. Наиболее распространенные варианты – Quick, Transaq и MTS. Используя терминал, клиент выставляет приказы на приобретение нужной валюты.

Также можно совершать сделки при помощи звонка. Но у всех компаний за эту функцию взимается дополнительная комиссия.

Такой вариант подойдет тем, кто по каким-то причинам не смог войти в свой рабочий терминал ( нет доступа к интернету). Но, если вы не хотите тратить время на изучение терминала и самостоятельного изучения материала, то этот вариант вас не спасет.

Для проведения сделки через телефонный звонок нужно пройти идентификацию – подтвердить свой номер и сказать кодовое слово.

Таким образом, чтобы покупать валюту на бирже, физическое лицо должно выполнить следующие действия:

- Открыть счет в банке.

- Заключить договор с брокером.

- Пополнить брокерский счет в рублях (при необходимости можно также заводить доллары или евро).

- Загрузить на ПК или смартфон специальную программу или приложение.

- Перед проведением сделки необходимо выбрать желаемую валютную пару. Если пользователь осуществляет обмен на Московской бирже, то для покупки доллара необходимо выбрать тикер USDRUB_TOD, для евро – EURRUB_TOD и т. д.

- Провести сделку можно мгновенно, по текущему рыночному курсу. Также можно выставить ордер с указанием желаемой цены, в этом случае придется ждать, пока курс дойдет до нужного значения.

- После проведения сделки со счета будут списаны рубли, и зачислены доллары (или евро).

- Если пользователь купил валюту с целью ее хранения, он может не выводить ее, а оставить на брокерском счету.

- При необходимости можно в любой момент конвертировать валюту обратно в рубли. Продажа валюты на бирже производится таким же образом, что и покупка.

- Если валюта (доллары, евро и т. д.) хранится на брокерском счету, пользователь в любой момент может создать заявку на вывод. После поступления денег на внешний счет, пользователь может распоряжаться ею на свое усмотрение, в том числе обналичить.

Работая с терминалом, нужно помнить о том, что есть два типа сделок – TOD и TOM. В первом случае валюта покупается в течение дня (до 15-00), во втором – заявка может переноситься на следующий день.

Немного о теории валютных операций

Немногие люди в нашей стране знают, как купить доллары через биржу. Операции такого формата обычно выполняются в двух режимах:

- постановочном;

- беспостановочном.

Минимальный лот, доступный к приобретению равен тысяче. Другими словами, каждый посетитель биржи при совершении сделок купли – продажи обязан приобрести или продать за один раз сумму, кратную этому числу. Она может составлять тысячу, две и более долларов или другой валютной единицы.

При использовании беспостановочного режима проводится так сказать фиктивная поставка денежных средств. Другими словами, реальная отгрузка денег продавцом покупателю не осуществляется. Данный способ обычно используют биржевые игроки, зарабатывающие на изменении курса валют. Эта категория посетителей прекрасно знает, как купить доллар на бирже и продать его с приличным наваром.

Постановочный режим стандартно применяется обычными покупателями. Именно он необходим всем гражданам, основной целью которых является обычное приобретение долларов США для отдыха или инвестиций. Данный режим предусматривает открытие торгового терминала и выбор финансового инструмента для приобретения. В случае с долларами следует использовать USDRUB_TOM.

Гражданам, которые заводят брокерский счет для одноразовых валютных операций следует знать. Такие манипуляции налогом не облагаются. Заполнение налоговой декларации необходимо для лиц, которые зарабатывают получением прибыли от игры на разнице курсов.

Как купить валюту на бирже

1

Чтобы получить доступ к биржевым торгам валютой Вам нужно заключить договор на брокерское обслуживание с любым брокером, который авторизован для предоставления подобных услуг. Брокеров множество, но я настоятельно рекомендую заключить договор с крупными банками, которые также предоставляют брокерские услуги, я имею в виду, например, “Промсвязьбанк”, банк “Открытие”, “Альфа-Банк” и др. После заключения договора, брокер открывает Вам брокерский счет, на который Вам нужно будет перевести Ваши средства с банковского счёта для покупки валюты (ещё раз подчеркну, что очень удобно иметь и брокерский и банковский счёт в одном банке, т.к. Вы значительно сэкономите на комиссии, а также выиграете время на переводе, к тому же с услугой интернет-банк Вам будет очень удобно следить за движением денежных средств).

2

После заключения договора Вы получаете от брокера специальную программу для персонального компьютера или мобильное приложение для переносных гаджетов, с помощью которых Вы непосредственно сможете осуществить доступ к торгам на бирже в режиме реального времени посредством сети Интернет. Интерфейс программы интуитивно понятен, так что для знакомства с ней Вам потребуется 10-15 мин максимум. Все сделки на Вашем брокерском счету совершаются моментально.

3

После покупки валюты остаётся только сделать заявку на перевод «свежекупленных» долларов или евро на Ваш банковский счёт. Естественно брокер допустит Вас к валютным торгам не бесплатно. Но комиссия крайне низкая. В основном это примерно 0,01-0,05% от сделки (и не забывайте, что эта комиссия от самого выгодного курса, который является реальным на данный момент, а не как в обменнике, где цена покупки и продажи валюты отличается, в основном, процентов на 10 от действительности). Ну и ещё, брокер обычно берёт некоторую комиссию за вывод средств на банковский счёт, обычно это не более 0,1-0,3% от суммы операции.

Вот и всё, т.е. для покупки валюты на бирже Вам нужно заключить договор с брокером на брокерское обслуживание, перевести деньги с банковского счёта на брокерский, установить необходимое программное обеспечение для участия в валютных торгах, наконец, купить валюту, а затем перевести её с брокерского счёта на банковский. Обычно вся процедура занимает примерно 3-5 дней (это в первый раз), потом всё происходит гораздо быстрее.

Правда, помимо очевидных преимуществ покупки и продажи валюты на бирже, у такого способа есть и свои недостатки, подробнее об этом можно почитать здесь.

Пошаговая инструкция покупки валюты на бирже приведена в статье: “Покупка валюты на бирже через Альфа-Директ: взлёт-посадка”.

За обновлениями в этой и других статьях теперь можно следить на Telegram канале: @hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

comments powered by HyperComments

Московская Межбанковская Валютная Биржа (ММВБ)

Операции на Московской Межбанковской Валютной Бирже безопасны, т. к. все они официальны и имеют надзорный орган. На ММВБ можно приобрести доллары, евро, фунты, юани, ценные металлы, тенге, франки и пр. Чтобы приобрести валюту в ММВБ требуется выбрать фирму, оказывающую брокерские услуги. У вас будет специалист, отвечающий за ваши средства и представляющий вас на валютной бирже. Он будет являться посредником, т. к. самостоятельно купить валюту частному лицу не представляется возможным.

Аккредитованных банков и фирм, имеющих право работать с Московской биржей и выступающих брокерами для физлиц чуть более семи сотен. Поэтому покупка валюты на бирже физическим лицом имеет следующую последовательность:

- выбор брокера и заключение с ним договора;

- открытие брокерского счета;

- совершение сделки;

- вывод средств, которые для вас купил брокер.

Выгодна ли покупка на бирже?

Если проводить расчеты и сравнивать самые выгодные предложения, то разница будет небольшой. Выигрыш незначительный, на бирже он составит 60-80 копеек. Стандартный обменник позволит без открытия брокерского счета и поиска посредника обменять денежные средства. Но главный минус биржи — это торговля лотами и наличие минимальной суммы, которая эквивалентна 1000 долларам.

Однако в маленьких городах, где всего несколько банков и невысокая конкуренция, курсы могут отличаться от биржевого на 2-3%. В таком случае стоит задуматься об обмене средств через биржу. И еще один момент, влияющий на цену, — это период повышенного спроса или повышение курса валюты. Тогда можно наблюдать отличия курса в обменниках и на бирже. Часто эта разница выше 5%.

Однако в маленьких городах, где всего несколько банков и невысокая конкуренция, курсы могут отличаться от биржевого на 2-3%. В таком случае стоит задуматься об обмене средств через биржу. И еще один момент, влияющий на цену, — это период повышенного спроса или повышение курса валюты. Тогда можно наблюдать отличия курса в обменниках и на бирже. Часто эта разница выше 5%.

Для того чтобы выбрать оптимальный вариант обмена денежных средств, физическому лицу необходимо выбрать выгодные предложения на рынке, учесть комиссию и рассчитать расходы. Затем сравнить полученные результаты, проанализировать, сколько времени все это займет.

Если разница небольшая, то стоит подавать заявку на перевод средств в банк, она будет обработана в течение часа. Но если есть возможность подождать, имеется брокерский счет, то можно обратиться за помощью к посреднику.

Шаг 2. Открытие брокерского счета с последующим внесением средств

После выбора брокера нам нужно открыть счет. Для этого потребуется предоставить паспорт. Некоторые брокеры предоставляют возможность открыть счет онлайн, посредством согласия с офертой. В других компаниях потребуется личное присутствие с подписанием договора на обслуживание счета.

Сегодня доступны различные варианты внесения средств на открытый брокерский счет. Это можно сделать посредством банковского перевода, кредитной карты, при помощи электронных платежных систем. Некоторые брокеры принимают даже наличные в своем офисе. Однако стоит учесть, что в связи с ожидаемым вскоре вступлением в действие нового Закона о форексе будет доступен только один вариант пополнения счета: банковским переводом в рублях.

Насколько выгоден обмен валюты на бирже

В целом финансовые операции на бирже довольно выгодные

Причем неважно, кто их осуществляет – физ. лицо или компания

Конечно, для того, чтобы получать стабильный доход, необходимо не только стартовый капитал. Очень многое зависит от курса, который нестабилен, поэтому постоянно меняется. Любое такое изменение легко может привести к потере прибыли.

Приобретение и продажа валюты должны осуществляться только с помощью профессиональных брокеров. А это означат дополнительные расходы. К недостаткам также можно отнести необходимость оформления счета в банке. Но обмен валюты не бирже имеет и свои преимущества:

- Разница между стоимостью покупки и продажи может достигать десятки копеек. Что при больших суммах гарантируют хороший доход.

- Сделки такого рода достаточно надежны и безопасны. Конечно, многое зависит от брокера, но если у него хорошие рекомендации, то переживать не нужно. К тому же все проведение сделок клиент может отслеживать в интернете.

- Оставлять заявки можно дистанционно, что очень удобно.

- Некоторые недоработки в налоговом законодательстве. Физлицу нужно платить налог на прибыль только тогда, когда эту прибыль можно доказать.

Принято считать, что торговля валютой с помощью биржи – это очень рискованный вид деятельности. Действительно, немало тех, кто потерял деньги, занимаясь покупкой и продажей валюты. Тем не менее это хороший способ получить прибыль в кратчайшие сроки.

Есть немало физлиц, которые находят надежных брокеров и неплохо зарабатывают на валютных биржах. Для того чтобы этот вид деятельности приносил доход, необходимо соблюдать инструкцию и не бояться рисковать. Тогда даже большие потери не станут неожиданностью.

В чем преимущества и недостатки покупки на Мосбирже

Главная причина, по которой валюту выгоднее покупать на бирже — это минимальные спреды. Деньги разных стран здесь можно купить дешевле, чем в банке, и продать дороже.

Банковский курс, как правило, также отстает от рыночного, а значит быстро заработать на колебаниях котировок в обменном пункте не получится.

Несмотря на такое весомое преимущество, покупка валюты на бирже имеет некоторые недостатки:

- Комиссия брокера. Например, Сбербанк берет 0,2 % от суммы сделки, ВТБ – 0,05 %, Тинькофф — от 0,025 до 0,3 % в зависимости от выбранного тарифного плана.

- Комиссия биржи. Размер сбора на Московской бирже равен 0,0015 %, но не меньше 25 рублей при условии, что объем сделки менее 50 лотов.

- Комиссия за вывод средств. Как правило, ее величина составляет 0,1-0,2 % от перечисляемой суммы, либо фиксированный размер в 10-15 долларов. Но если Вы хотите вывести деньги на карту, выпущенную тем банком, который входит в группу брокера, то комиссия в таких случаях обычно отсутствует.

За рубли на Московской бирже можно приобрести 10 валют. Но каждый брокер может вносить свои ограничения.

О какие нюансах следует помнить

Расскажу о некоторых моментах, которые нужно учитывать при покупке валюты на бирже:

- Прибыль, полученная на валютной секции, подлежит налогообложению. Причем брокер не выступает налоговым агентом по таким типам сделок, а это значит, что налог придется оплачивать самостоятельно. Плюс биржи в том, что Вы в любой момент можете запросить брокерский отчет, чтобы подтвердить расходы и дату сделки. Так, если Вам в банковской кассе выдали квитанцию, а Вы ее потеряли, восстановить ее для ФНС не получится.

- Если купленную валюту Вы планируете вывести на карточный счет, то при выборе типа контракта следует учитывать, насколько срочно Вам нужны деньги. При выборе лота под тикером TOD средства поступят на счет уже в этот же день, после 17.45 по московскому времени. Если выберете режим TOM, то деньги зачислят лишь через сутки. Следует учитывать еще и то, что срок вывода зависит от конкретного брокера.

- Вывести деньги можно только на валютную карту. Рублевый счет для этой цели не подходит.

Краткое историческое отступление

Вообще, идея использования прибора, помогающего водителю автомобиля определить свое местоположение, далеко не нова. Первый предшественник современных электронных навигационных устройств появился еще в 1920 году в Великобритании.

Английский вариант имел вид наручных часов. В них вставлялись специальные мини-рулончики с напечатанными картами местности, прокрутка которых осуществлялась вручную.

В 1930 году был представлен механический навигатор для использования в автомобиле. Прогресс не стоял на месте: в новом устройстве прокрутка бумажных карт происходила автоматически. Отдельно надо отметить тот факт, что интенсивность прокрутки напрямую зависела от текущей скорости автомобиля.

Конечно же, ни о каких спутниках в то время речь не шла. Если водитель поворачивал на новую дорогу, ему надо было вручную производить замену одной карты на другую.

Идея об использовании спутниковой навигации для определения местоположения появилась благодаря запуску первого советского спутника в 1957 году. Выяснилось, что можно использовать отраженный от аппарата сигнал для определения координат и скорости объекта.

В 1974 году в США был запущен первый спутник GPS, положивший начало созданию глобальной системы позиционирования.

Похожие статьи

Выбор брокера

Обмен валюты через биржу осуществляют при посредничестве брокера. Выбор представителя следует осуществлять с учетом таких моментов:

- посредник должен иметь разрешение на совершение валютных сделок;

- тариф на пополнение брокерского счета в отечественной валюте и вывод средств в долларах и евро – некоторые посредники позволяют осуществлять выводить только рубли, что не подходит для физических лиц, приобретающих на бирже именно валюту;

- минимальная сумма сделки – на московской бирже установлен нижний порог лота в 1000 $, но некоторые посредники самостоятельно поднимают его до 10 000 $.

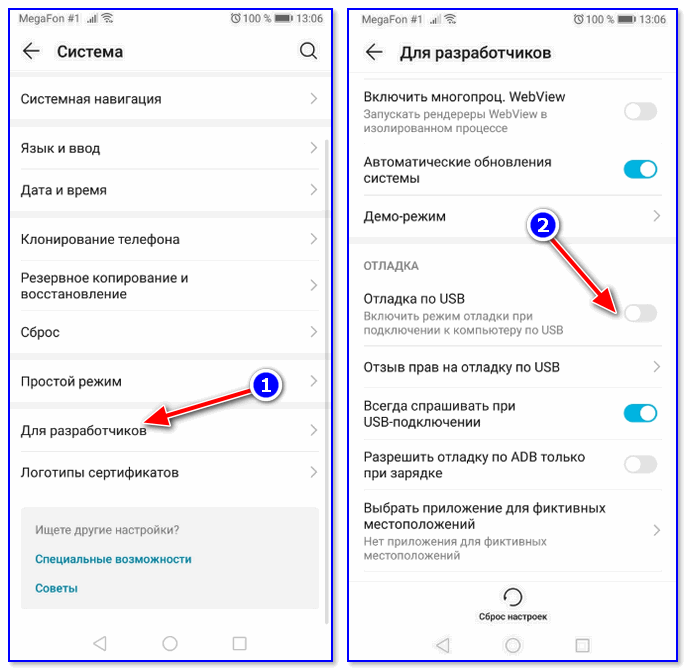

Включение отладки по USB

Общий случай (Андроид 4.2+)

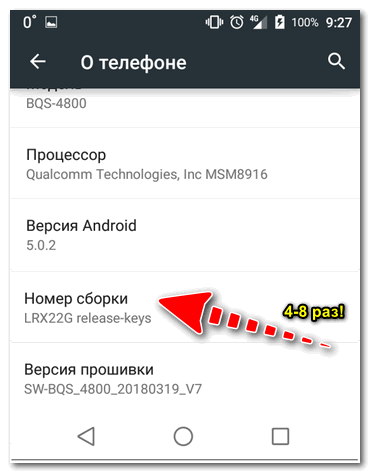

1) Сначала необходимо открыть настройки Андроид и перейти во вкладку: Настройки -> Система -> О смартфоне (телефоне или планшете).

2) Далее нужно найти строку «Номер сборки» и нажать по ней подряд (без пауз) 5-10 раз. На экране должно появиться уведомление, что включился режим разработчика.

Открываем меню для разработчиков

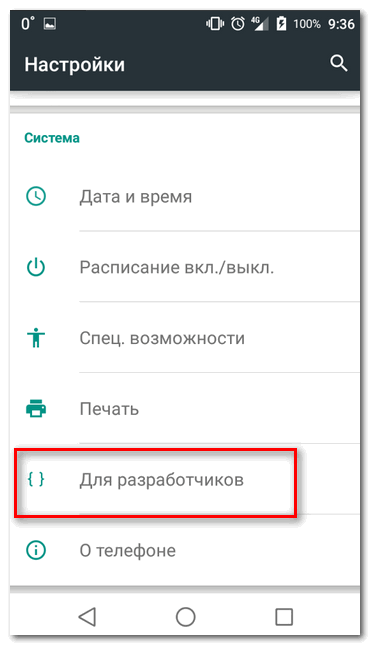

3) После, нужно снова открыть настройки, раздел «Система»: в нем должно появиться меню «Для разработчиков».

Настройки — для разработчиков

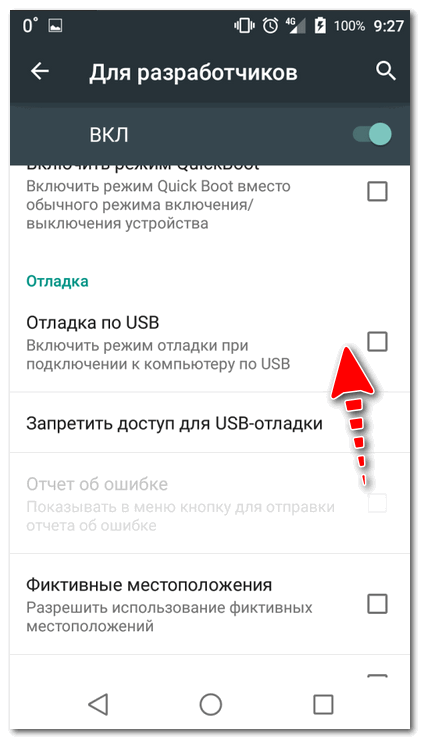

4) Зайдя в меню для разработчиков — вы сможете включить режим отладки, для этого достаточно сдвинуть соответствующий ползунок. См. пример ниже.

Альтернативные ветки настроек (в зависимости от прошивки):

- Настройки -> Разработка -> Отладка по USB (нужно просто поставить галочку напротив данного пункта);

- Настройки -> Для Разработчиков -> Отладка по USB;

- Настройки -> Еще -> Параметры Разработчика -> Отладка по USB;

- Настройки -> Система и устройства -> Расширенные настройки -> Отладка по USB.

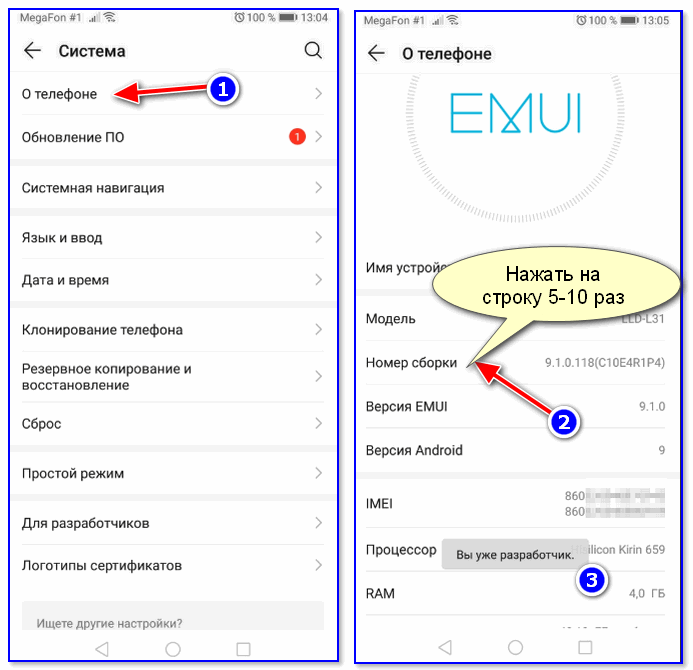

Для Lenovo, Xiaomi, Huawei (Honor)

1) Сначала открываем настройки Андроида, раздел «О телефоне».

2) Далее нужно найти строку «Номер сборки» (или «Версия EMUI»), и нажать 5-10 раз по ней. Появится небольшое сообщение, что вы стали разработчиком.

Вы уже разработчик!

3) После, в разделе «Система» появится меню для разработчиков (см. пример ниже). Кстати, что касается аппаратов Xiaomi — то в них необходимо открыть вкладку «Расширенные настройки» (она находится в разделе «Система и устройство»).

Отладка по USB включена

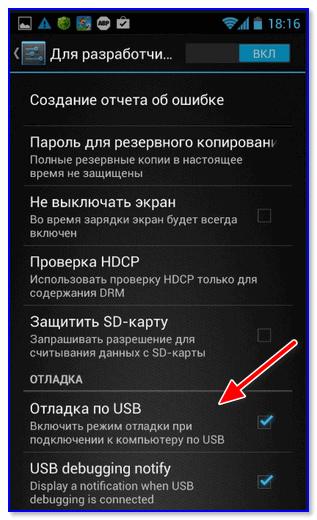

Для Андроид (версии 2.2 — 4.0)

Достаточно зайти в ветку настроек: Настройки -> Приложения -> Для разработчиков и поставить соответствующую галочку (см. пример ниже).

Для разработчиков

На сим пока всё, удачи!

Готовые решения по ипотеке в банке «Кубань Кредит»

Спрос на операции покупки валюты на бирже у частных лиц

Могу сказать, что не всегда покупка валюты на биржах однозначно выгодна. В последнее время курс валют был особенно нестабилен. Пытаясь обезопасить себя от возможных потерь, банки устанавливали такие розничные курсы, которые могли бы застраховать их от потерь

Поэтому люди стали обращать свое внимание на биржевые валютные операции

Обычные физические лица получили возможность доступа к бирже только в 2012-м году. Но развиваться это направление стало, начиная с 2014-го года, когда курсовые колебания значительно увеличились. Сегодня воспользоваться такими услугами можно через банки либо инвестиционные компании, дающие доступ к валютным торгам, например через БКС или любого другого российского брокера.

Даже сами банки все чаще стали предоставлять услуги покупки валюты на бирже для физлиц. За последний год объемы таких операций у банков возросли в 2 и более раз. Например, согласно статистическим данным, средний объем покупки валюты, проходящий через ВТБ24, составляет практически 7 млрд рублей каждый день! Чаще всего, как говорят сами банковские сотрудники, покупатели оставляют заявку на покупку долларов и евро.

Что такое брокерский счет

Брокерский счет открывается по заявке клиента лицензированным брокером с целью обеспечения хранения денежных средств и ценных бумаг, а также для оперирования ими в рамках купли-продажи на российской бирже и на зарубежных площадках. Он дает выход на биржу, что невозможно через банковский счет. В зависимости от формата сотрудничества и типа планируемых к заключению сделок различают несколько видов брокерских счетов:

- наличные, позволяющие сразу же после регистрации проводить инвестиционные операции;

- индивидуальные инвестиционные, оформляемые на определенный временной период с перспективой ежегодного получения до 52000 рублей для налогового вычета;

- маржинальные, с предоставлением клиенту дополнительных средств в кредит для использования их в торговле на фондовом рынке;

- опционные, для доступа к торговле опционами.

Курс биржевой покупки валюты выгоднее обменного

Курс биржевой покупки валюты выгоднее обменного

Основные мировые валюты

Шаг 5. Вывод приобретенной валюты

После покупки валюты нужно вывести ее на свой банковский счет, а затем обналичить. Либо, как вариант – перевести на депозит, погасить кредит, подождать месяц для бесплатного обналичивания в банке без комиссии за снятие и т.д.

На этом операция приобретения валюты на бирже будет завершена.

Отметим, что купленные на бирже доллары можно не выводить со счета. Дождавшись повышения курса, вы можете снова продать их на этой же бирже, заработав на данной операции определенный доход. Периодически продавая и покупая свои валютные средства, можно неплохо зарабатывать на подобных спекуляциях. Однако следует понимать, что этот заработок требует наличия определенных навыков и знаний.

Шаг 3: Вывод средств

Итак, обмен состоялся, и на счет поступили деньги. Теперь появляется вопрос о том, как эти средства перевести на свой личный счет. Клиенту необходимо оформить заявку в кабинете посредника и уплатить указанную в договоре комиссию. Процесс аналогичен работе в интернет-банке.

Итак, обмен состоялся, и на счет поступили деньги. Теперь появляется вопрос о том, как эти средства перевести на свой личный счет. Клиенту необходимо оформить заявку в кабинете посредника и уплатить указанную в договоре комиссию. Процесс аналогичен работе в интернет-банке.

Заявку обрабатывают в рабочие дни. Перевод на банковские реквизиты осуществляется в течение часа, иногда средства могут поступить на карту на следующий день. Например, оформив заявку на вывод денег в пятницу, клиент получит указанную сумму в понедельник.

Возможны ситуации, когда деньги не могут быть переведены на счет по различным причинам. И в большинстве случаев это законные правила, которые защищают интересы посредника и доказывают, что обмен валюты не часть мошеннической схемы.

Возможны ситуации, когда деньги не могут быть переведены на счет по различным причинам. И в большинстве случаев это законные правила, которые защищают интересы посредника и доказывают, что обмен валюты не часть мошеннической схемы.

Клиенту могут отказать в выплате, если:

- ввод денежных средств был осуществлен через Qiwi, а вывод планируется на банковскую карту;

- клиент был уличен в жульничестве, его счет замораживают до выяснения обстоятельств;

- имеются задолженности, выставленные лоты и открытые заявки;

- есть ограничение на выводимую сумму, и клиент превысил установленный порог;

- IP компьютера был заблокирован в целях безопасности, убрать заморозку можно, позвонив посреднику и подтвердив вывод.

Если проблему не удается решить с помощью службы поддержки, то с заявлением можно обратиться в суд и правоохранительные органы.

Итоги

Дорогие читатели – вероятно, Вы ждете от меня резюме: выгодно ли покупать валютные средства, пользуясь услугами биржи, если за это придется нести дополнительные затраты и выполнять лишние телодвижения?

Скажу сразу, на небольших суммах обычно овчинка не стоит выделки. Когда в уличных обменниках достаточно наличной валюты, то лучше обращаться туда. Однозначно, что такая операция может быть выгодной, если требуется купить большую партию валюты. В этом случае комиссионные будут не так заметны на сумме сделки.

С другой стороны, многим начинающим трейдерам интересно на собственном опыте убедиться в том, как работают финансовые рынки, в частности, валютные биржи. Поэтому смело можете пробовать. Подписывайтесь на этот блог, чтобы развивать свои знания и навыки работы с финансовыми инструментами. До новых встреч!