Как я выбираю дивидендные акции на московской бирже

Содержание:

- График изменений курса 500 Японских йен к Казахстанскому тенге

- Куда начисляются дивиденды по акциям, размещенным на брокерском счете

- Акции с ежемесячным дивидендным доходом

- Когда ждать выплаты дивидендов

- По каким ценным бумагам устанавливается фиксированный размер дивиденда

- Варианты создания уютного интерьера для семьи с ребенком

- Что такое дивиденды простыми словами

- Main Street Capital (MAIN)

- Пример 2

- Не пришли дивиденды на брокерский счет — что делать?

- Понятие распределяемого дохода

- А у нас в Беларуси свои законы

- Сколько можно заработать на дивидендах

- Расчет дивидендов

- Что нужно для выплаты дивидендов

- ? Что такое дивиденды

- Почему дивиденды лучше получать меньше, но чаще

- 50-центовая монета Юань Шикая 1914 года

- Как заработать на росте стоимости?

- Нужно ли платить налог на дивиденды

- Как получать дивиденды по купленным ранее акциям предприятий

- Советы начинающему инвестору

- Может ли компания перестать выплачивать дивиденды

- Компании, выплачивающие дивиденды дважды в год

- Выводы (+ видео)

График изменений курса 500 Японских йен к Казахстанскому тенге

Куда начисляются дивиденды по акциям, размещенным на брокерском счете

По умолчанию суммы дивидендов автоматически поступают на брокерский счет инвестора. Возможно также перечисление средств на банковский счет клиента. Куда будут приходить дивиденды, решает инвестор — на брокерский или банковский счет. Чтобы получать выплаты на брокерский счет, нужно активировать опцию «Счет зачисления доходов по ЦБ». Затем в разделе «Анкета клиента» требуется указать соответствующие банковские реквизиты.

Дивиденды в любом случае поступят на брокерский счет, если:

- источником средств для приобретения акций были кредитные средства или активы находились в день отсечки в займах овернайт (в таком случае дивиденды часто переводят на счет инвестора с задержкой, спустя 30-60 дней после закрытия реестра);

- по состоянию на дату отсечки по ценным бумагам была открыта короткая позиция (сделка РЕПО);

- активы являются валютными и находятся на брокерском счете клиента (не ИИС).

Когда дивиденды поступают на брокерский счет, они уже «очищены» от налогов и комиссионного вознаграждения посредника. В этом случае инвестору нет необходимости заполнять декларацию 3-НДФЛ и взаимодействовать с налоговой службой.

Когда придут дивиденды с акций зарубежных компаний, потребуется отчитаться перед ФНС России по полученному доходу.

Акции относят к финансовым инструментам, котировки которых подвержены частым колебаниям. Для инвестиций в дивиденды большое значение имеет выбор компании-эмитента и способа вложения средств. Для этого рекомендуется провести анализ финансовых показателей акционерного общества и рассчитать доходность его ценных бумаг. Чтобы снизить риски потери капитала, нужно формировать инвестиционный портфель из финансовых инструментов разных эмитентов. При вложениях в акции с целью получения дивидендов не рекомендуется использовать стратегию коротких позиций, т. к. в большинстве случаев это не принесет финансовой выгоды.

Акции с ежемесячным дивидендным доходом

- Apple Hospitality REIT. Фонд, который инвестирует средства в отели Hilton. В 2020 году программа дивидендных выплат приостановлена.

- Global X SuperDividend US ETF. Активы фонда состоят из акций фармацевтических компаний, предприятий энергетики и нефтяной отрасли, сферы услуг и бытового обслуживания.

- EPR Properties. Фонд типа REIT, который инвестирует средства в недвижимость учебных заведений, компаний развлекательной и туристической направленности.

- LTC Properties. Ещё один REIT-фонд. Инвестирует в дома престарелых.

- Whitestone REIT. Фонд владеет сетью торговых центров в районных городах США.

Акции американских компаний приносят доход чаще, но вложения в них связаны с политическими рисками из-за санкций, особенно при инвестировании через иностранного брокера.

Когда ждать выплаты дивидендов

Частота выплаты дивидендов компаниями не регламентирована. Источником финансирования дивидендов является чистая прибыль компании — учредители могут направить ее акционерам, а могут сохранить, вложив в развитие производства (например, купив новое оборудование). По закону дивиденды могут выплачиваться каждые три месяца — после составления промежуточной финансовой отчетности (п. 1 ст. 42 закона «Об акционерных…» от 26.12.1995 № 208-ФЗ). Разумеется, их могут выплачивать и реже, например раз в полгода или год.

Если руководство компании все-таки приняло решение о выплате прибыли или ее части в качестве дивидендов, перечислить деньги акционерам придется в течение 25 рабочих дней с даты закрытия реестра (п. 6 ст. 42 ФЗ № 208). На практике деньги обычно приходят раньше — в течение 8-10 дней.

По каким ценным бумагам устанавливается фиксированный размер дивиденда

Фиксированный дивиденд устанавливается по привилегированным акциям при их выпуске. Он выплачивается по таким бумагам в первую очередь и не зависит от размеров чистой прибыли, которая может варьироваться в разные отчетные периоды, а выплачивается из специально создаваемых резервного капитала, либо других источников. То есть, в этом случае сумма прибыли компании и размеры дивидендов не связаны.

В дивидендной политике компаний часто встречается формулировка, что по привилегированной акции компания выплачивает определенный зафиксированный процент, например, 10 % от ее номинальной стоимости.

Привилегированная бумага дает больше гарантий на получение дивидендного дохода, чем обыкновенная, так как выплата по ней определена уставом компании.

Варианты создания уютного интерьера для семьи с ребенком

Что такое дивиденды простыми словами

Дивиденды по акциям простыми словами представляют собой часть чистого дохода предприятия, выплачиваемого держателям акции на основании решения, принятого на собрании акционеров данной компании. При этом чистая прибыль понимается, как прибыль после уплаты налогов. Право на получение дивидендов принадлежит любому акционеру общества до тех пор, пока он владеет акциями данного предприятия.

Рассмотрим на цифрах. Акционерное общество выпустило 100 000 акций. Вы являетесь собственником 15 из них. По итогам работы Общество постановило направить на выплату дивидендов 7 млн. рублей. Размер дивидендов на 1 ценную бумагу составит 70 руб. (7 000 000 руб. / 100 000 акций = 70 руб.). Как акционеру общества вам полагается 1050 руб. (70 руб.* 15 акций).

Сколько раз в год выплачивают дивиденды

Обязанность и периодичность выплаты дивидендов государством не установлена. Большинство российских компаний производят выплаты 1 раз в год. Сколько и когда начислять дивидендов утверждается на общем собрании. В периоды активного привлечения инвесторов могут быть предусмотрены квартальные или полугодовые отчисления. В США распространена ежеквартальная выплата.

Всю имеющуюся в распоряжении прибыль организация не распределяет между акционерами. Часть выручки обычно уходит на развитие бизнеса. Кроме этого, в трудные для компании времена собрание участников общества может прийти к мнению об отказе выделения денег на выплату дивидендов и направлении их закупку оборудования или сырья. Периодичность проведения собраний акционеров и их полномочия прописываются в учредительных документах Общества.

Иными словами, приобретая акции организации, вы инвестируете в нее свои деньги, помогая работе компании. После того, как предприятие начинает получать стабильный доход, оно отчисляет часть прибыли владельцам ценных бумаг в виде дивидендов.

https://youtube.com/watch?v=wfv2ClL5UUA%3F

Типы дивидендов

Выделяют следующие типы дивидендов:

- Регулярные – выплачиваются постоянно через определенное время.

- Дополнительные – не постоянны и выплачиваются при получении дохода намного больше запланированного или для повышения интереса к компании.

- Специальные – носят единичный характер и часто привязаны к определенному событию (юбилей, заключение крупной сделки и т.д.).

- Ликвидационные – согласно названию связаны с закрытием предприятия или отдельного производства.

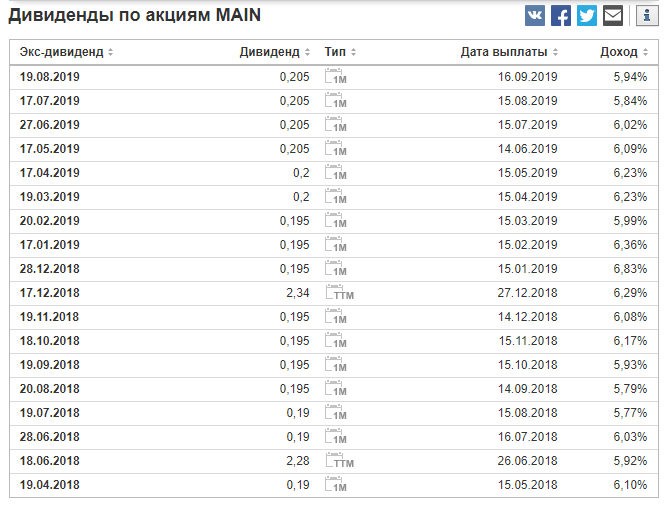

Main Street Capital (MAIN)

Компания специализируется на инвестициях в небольшие непубличные компании США, в том числе на стадии стартапа. Это классический BDC – Business Development Company, можно сказать, квазибанк. Он вкладывает в те компании (или участвуют в их акционерном капитале), которые не могут получить финансирование обыкновенным способом – на бирже или в банке. Главным образом, из-за того, что эти компании ненадежные, а их активы – токсичные.

Долговой портфель компании составляет 1,36 млрд долларов, эти активы дают доходность на уровне 8-12% годовых. Прибылью Main Street Capital активно делится с инвесторами, выплачивая каждый месяц по 0,205 долларов, что при цене акции в 41,61 доллар дает доходность на уровне 5,94% годовых. Кстати, размер дивидендов увеличивается с момента IPO в 2015 году. Пусть не сильно, но всё же увеличение есть.

Пример 2

Не пришли дивиденды на брокерский счет — что делать?

Понятие распределяемого дохода

Распределение дивидендов — прерогатива коммерческих организаций, цель существования которых заключается в получении прибыли. Дивиденд — это предназначенная для распределения между участниками этой организации прибыль, полученная за определенный период. Прибыль может быть распределена полностью или частично.

В РФ коммерческие фирмы создают обычно в одной из 2 форм:

- в виде акционерного общества (АО), руководствуясь при этом ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ;

- в виде ООО, применяя ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ.

А у нас в Беларуси свои законы

Хотите стать акционером Google, Facebook, Amazon, IBM или Coca-Cola? Звучит заманчиво, особенно если посмотреть статистику: акции Amazon и Facebook за пять лет увеличилась более чем в 4,5 раза.

Теоретически белорус может купить акции иностранной компании, но самостоятельно сделать это сложно. Есть перечень операций, осуществление которых возможно только с получением разрешения Национального банка. К ним относятся и операции по покупке акций. Получается, если вы хотите купить акции иностранных компаний, то можете с заявлением обратиться в Национальный банк. Скорее всего, он не очень хорошо к этому отнесется, потому что заинтересован в развитии национального сегмента, а подобная торговля может быть расценена как вывод средств из Беларуси. В любом случае ваше заявление будет рассмотрено в течение 15 дней.

Не пытайтесь обойтись без разрешения Нацбанка – заплатите штраф. Для физического лица – от 50 до 100 базовых величин, для юрлица – от 100 до 200 базовых величин (Указ №49 «Об обеспечении порядка при осуществлении валютных операций» от 09.02.2015).

Рынок акций в Беларуси развит слабо, но есть вероятность, что в ближайшем будущем его ждут изменения. В июле 2018 года вступит в силу закон «Об инвестиционных фондах». Инвестфонды – это что-то среднее между банковскими депозитами и профессиональной деятельностью на рынке ценных бумаг. Инвесторы вносят свои деньги в фонд, ими распоряжается профессиональная команда, например, покупает или перепродает акции, а прибыль делится между всеми инвесторами. Инвестфонды давно работают в соседних странах: в России они появились в 2001 году, в Казахстане – в 2004.

Сколько можно заработать на дивидендах

Тактики заработка на дивидендах различаются в зависимости от периода и целей инвестирования, а также отношения к риску.

Для долгосрочного инвестирования имеет смысл выбирать акции со средней высокой дивидендной доходностью за последние 5 лет в перспективных отраслях экономики (нефтяной сектор, технологии и т.д.).

Дивидендная доходность рассчитывается путем деления размера дивиденда на 1 акцию на рыночную цену ценной бумаги. Полученное выражение нужно умножить на 100%, в результате чего окончательная сумма выражается в процентах.

Для российского рынка акций для долгосрочного инвестирования можно рассматривать компании с дивидендной доходностью 7,5-13%. Для иностранных компаний с растущими фундаментальными показателями годовой дивиденд в размере 3-5% считается отличным.

Начинающим и долгосрочным инвесторам стоит остерегаться приобретения разовых дивидендных историй. Например, акции компании Сургутнефтегаз приносят инвесторам большую прибыль только в периоды значительного обесценивания курса рубля, так как счета организации консолидируются на долларовых депозитах. В эти периоды дивидендная доходность может возрасти до 20%. При этом стоимость ценных бумаг Сургутнефтегаза остается стабильной с высокой вероятностью снижения после отсечки.

Давайте рассмотрим, сколько можно заработать на дивидендах на конкретных примерах.

Один из лидеров нефтегазового сектора – компания “Газпром” в 2019 г. выплатила акционерам по 16,61 руб. дивидендов за акцию. В начале 2019 года 1 бумага стоила 151,90 руб., т.е. купив 100 акций компании за 15 190 руб., в июле можно было заработать на дивидендах 1 661 руб. без учета роста стоимости ценной бумаги.

По расчетам видно, что инвестирование в акции с целью получения дивидендов однозначно выгоднее, чем проценты от депозита в банке в плане прибыльности и защиты от инфляции.

Однако мир постоянно меняется, что влечет определённые риски. Поэтому, перед покупкой ценных бумаг с целью получения дивидендов нужно ознакомиться с дивидендной политикой компании и изучить годовые отчёты компании за 2-3 года. Подробнее о том, как выбирать акции читайте в статье “Стратегии инвестирования в акции 2020 с примерами“.

Если после получения дивидендных выплат, вы не продаёте свои акции, то проценты от прибыли будут зачисляться вновь и вновь. Использование принципа реинвестирования при долгосрочном инвестировании позволит увеличить прибыль в разы.

В это сложно поверить, поэтому опять перейдем к примеру. Всеми известный Уоррен Баффетт на протяжении нескольких десятков лет выкупал акции фонда Berkshire Hathaway просто не забирая прибыль от дивидендов плюс докупая еще. В итоге инвестор занял место исполнительного директора и председателя совета директоров и сумел из небольшой компании создать хедж фонд с миллиардным оборотом и прибылью.

Многие из инвесторов на миллиарды пока не претендуют, но хотели бы знать…

Расчет дивидендов

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

Как посчитать дивиденды учредителям ООО (пример)

У общества с ограниченной ответственностью четыре учредителя: Иванов, Петров, Сидоров и Кузнецов. Их доли в уставном капитале составляют:

- Иванов — 30%;

- Петров — 30%;

- Сидоров — 25%;

- Кузнецов — 15%.

Чистая прибыль по итогам периода равна 600 000 руб. Все условия для выплаты дивидендов выполнены, общее собрание участников приняло решение об их выплате. Бухгалтер ООО сделал расчеты:

- Иванову — 180 000 руб. (600 000 руб. × 30%);

- Петрову — 180 000 руб. (600 000 руб. × 30%);

- Сидорову — 150 000 руб. (600 000 руб. × 25%);

- Кузнецову — 90 000 руб. (600 000 руб. × 15%).

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

- у организации есть прибыль, оставшаяся после налогообложения. При убытках дивиденды выплачивать нельзя;

- уставный капитал полностью оплачен;

- стоимость чистых активов больше или равна уставному капиталу. Под чистыми активами понимается разница между активами организации и ее долгами. Чистые активы — это капитал и резервы (указаны в итоговой строке III раздела бухгалтерского баланса), увеличенные на доходы будущих периодов (указаны в строке 1530 баланса) и уменьшенные на задолженность участников по оплате УК (указана в составе строки 1170 баланса).

- у организации нет признаков банкротства.

? Что такое дивиденды

Дивиденды – форма распределения прибыли между акционерами и владельцами. Приобретая акции, покупатель, по сути, становится владельцем части компании и может рассчитывать на дивидендные выплаты. До тех пор, пока инвестор держит акции на руках, ему будут платить дивиденды.

Например, у компании выпущено 1000 акций. Покупатель владеет тридцатью акциями. В 2020 году компания успешно завершила финансовый период и решила направить на выплату по дивидендам своим акционерам 1,5 млн р. Это значит, что на каждую акцию придется 1500 р. дивидендов. Инвестор получит прибыль в размере 45 000 р. (30 * 1500). После вычета НДФЛ 13% чистая прибыль по дивидендам составит 39150 р.

Кто и из каких источников выплачивает

Величину дивидендных выплат определяют владельцы компании с учетом рекомендаций совета директоров.

Компания вправе не выплачивать дивиденды, если такое решение было принято общим собранием акционеров. Даже при положительном финансовом состоянии компания может отказаться от уплаты дивидендов или уменьшить их размер. Никаких санкций за это не предусмотрено.

Определение размера

Законодательно не содержится никаких условий в части минимального размера дивидендов, гарантированного держателям акций, равно как нет и обязанности выплачивать их акционерам. На сумму выплат оказывают влияние финансовое состояние и перспективы развития компании, инвестиционная политика, стабильность эмитента, разовые сделки или рыночная конъюнктура, позволяющие инвестору получать дополнительные доходы.

Найти порядок определения суммы дивидендов можно в локальных документах компании (дивидендной политике). Здесь указана информация о том, какую часть прибыли компания планирует потратить на дивиденды. Этот официальный документ в обязательном порядке публикуется в открытом доступе – обычно на сайте эмитента в разделе «Инвесторам и акционерам».

Часть компаний в своей дивидендной политике прямо заявляет, что не планирует выплаты по дивидендам (например, Яндекс), другие указывают на минимальную сумму дивидендов (например, в МТС гарантировано не менее 28 рублей на акцию в 2019-2021 годы, в АФК «Система» – не менее 6% доходности, или 1,19 р. на акцию за год). В «Детском мире» заложено на дивиденды как минимум 50% прибыли, в «Норильском никеле» – до 30% от консолидированной прибыли. Но дивидендная политика не является постоянной и может корректироваться.

Сроки и регулярность выплат

Компания может платить дивиденды ежеквартально, раз в год или не платить вовсе. Но стоит учесть, что эмитент не вправе выплачивать дивиденды ежемесячно.

В компании могут быть предусмотрены гарантированные дивидендные платежи в виде фиксированной суммы или процента от чистой прибыли. Различия в дивидендной политике могут касаться привилегированных и обыкновенных акций. Но все держатели акций получают дивиденды одновременно: компания не может предусматривать дополнительные преимущества для держателей привилегированных акций.

Какими инструментами для получения дополнительных доходов вы пользуетесь?

АкцииДивидендыДепозитыСдаю недвижимость в арендуДругое

Почему дивиденды лучше получать меньше, но чаще

Для инвестора, который рассчитывает основную прибыль получать от дивидендов, а не от разницы котировок, регулярные выплаты интереснее годовых по двум причинам:

- Срок оборачиваемости вложенных средств меньше, и у акционера всегда есть небольшой капитал. Акционер может реинвестировать дивиденды в покупку новых ценных бумаг или потратить на текущие нужды.

- Акции компаний, которые распределяют прибыль среди участников несколько раз в год, меньше подвержены рыночным колебаниям. Гэп у них проходит, как правило, быстрее.

Акционер компаний, которые платят дивиденды небольшими суммами, но часто, может продать ценные бумаги без потери на разнице котировок.

50-центовая монета Юань Шикая 1914 года

Как заработать на росте стоимости?

- Во время сезонных колебаний котировок;

- Во время кризиса, когда дешевеют все ценные бумаги;

- После того как компания вложила деньги в бизнес и уменьшила свой капитал;

- Во время перемен, когда происходит назначение нового руководства или публикуется финансовый отчет с непредвиденными результатами;

- После начисления дивидендов или выплаты вознаграждения по облигациям;

- После слияния с другой компанией или разделения бизнеса.

С акциями роста работать несколько сложнее, чем с дивидендными, поскольку никто не может достоверно предсказать направление движения тренда. Для уменьшения рисков инвестору необходима разумная стратегия:

1. Купить и держать. Нужно тщательно выбирать, какие акции покупать в 2021 году — компания должна быть надежной и стабильной. В идеале активы держат годами и десятилетиями, продавая лишь в следующих ситуациях:

- При достижении запланированного результата инвестирования;

- При высвобождении средств для покупки новых перспективных активов;

- При необходимости получения средств на личные нужды;

2. Реинвестировать. Портфель постепенно наращивают, приобретая новые акции за счет прибыли от инвестирования или средств из стороннего источника дохода. Активы нужно покупать на локальных минимумах котировок;

3. Следовать индексу. В рамках стратегии необходимо работать с акциями, входящими в один из мировых индексов. В идеале нужно получить не только соответствующий набор активов, но и выдержать их пропорции. Однако это не всегда возможно:

- Какие-то из входящих в список ценных бумаг могут отсутствовать на бирже, с которой работает брокер инвестора;

- Вследствие высокой стоимости некоторых акций у инвестора может не хватить денег для соблюдения пропорций индекса.

4. Покупать активы второго эшелона. Такие ценные бумаги характеризуются не только повышенным риском, но и неплохой доходностью. Чтобы определить, какие акции выгодно купить сейчас, нужно следовать определенным критериям:

- Ликвидность активов должна быть приемлемой;

- Волатильность курса должна позволять заработать на изменении цены актива;

- Компания должна развиваться, занимать определенную нишу на рынке и иметь положительную репутацию;

- Эмитент должен получать стабильный доход.

5. Зарабатывать на новостях. Используя эту стратегию, можно получать прибыль как при росте, так и при снижении курса. Определить, какие акции выгодно покупать сегодня, помогут следующие новости:

- Публикация финансовой отчетности;

- Извещение о порядке выплаты и размерах дивидендов;

- Анонсирование нового товара или услуги;

- Запуск нового производства или модернизация существующего;

- Изменения в руководстве предприятия;

- Публикация данных о слиянии или разделении бизнеса.

Нужно ли платить налог на дивиденды

Однозначно да! Каким налогом облагаются дивиденды?

Вся получаемая прибыль с дивидендных выплат классифицируется как доход физических лиц (НДФЛ) или подоходный налог.

Действует стандартная налоговая ставка — 13%.

Приятная новость. Государство освободило частных лиц от самостоятельной уплаты налога.

Брокер, является налоговым агентов. И сам удерживает положенные налоги в пользу бюджета.

В момент выплаты дивидендов, часть (13%) от получаемой суммы идет на уплату налогов.

Инвестор на руки получает уже очищенную от налогов сумму.

Так что, рядовым инвесторам не нужно заморачиваться. Все сделают за вас.

Как получать дивиденды по купленным ранее акциям предприятий

АО предоставляет своим акционерам информацию о том, какие решения принимаются на ОСА. Есть вариант, что компания не получила прибыль, или большинство акционеров отдало голоса за то, чтобы направить ее на нужды организации, а не на выплаты. И в том, и в другом случае денежные средства не направлялись на брокерские счета.

Вопрос, как получить дивиденды по акциям, купленным десятилетия назад, возникает, если ресурсы были приобретены, например, в1993 г., однако владелец не получал с них прибыль.

Найти данные более двадцатилетней давности в сети удастся не всем. Остается возможность выяснить этот вопрос в телефонном режиме. В отделе по работе с акционерами дадут справку по данному вопросу.

Нужно определить, почему сложилась ситуация, в которой владелец ценных бумаг не знал о переводе средств, либо ему их не перечисляли.

Причина может заключаться в том, что в анкете указаны неверные реквизиты. Владелец акций, рассчитывающий на заработок на дивидендах, несет ответственность за информацию, которую он представляет. Поскольку в обязанность эмитента входит отправка средств, он не проверяет достоверность сведений.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Существует вероятность, что в анкете отсутствуют полные сведения об инвесторе, и он попал в категорию неустановленных лиц. Недостаточно купить акции, чтобы получать дивиденды. Следует проверять, какие пункты нужно заполнить, чтобы деньги не вернулись к эмитенту, не найдя адресата.

Акционер мог указать, что предпочитает, чтобы деньги приходили на почтовое отделение, однако при смене прописки не внес изменения в анкету. Или, выразив желание получать наличные средства через кассу, не являлся за ними вовремя. Владея акциями, нужно отслеживать моменты выплат дивидендов. В противном случае последние перестанут быть действительными.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Какой бы ни была ситуация, рекомендуется связаться с компанией и выяснить данный вопрос. Если есть необходимость — обновить сведения о себе.

Кроме того, бывают случаи, когда эмитент не обращает невыплаченные деньги в оборот.

Советы начинающему инвестору

Основные советы:

- Вкладывать не менее 50000 рублей (значения ниже повысят риски).

- Начинать инвестиции в акции с низкими показателями рисков. Бумаги компаний РФ должны показывать доходность от 20%, США – от 10%.

- Изучать материалы по инвестированию, развиваться и расти в сфере.

- Сформировать портфель преимущественно из акций американских компаний (вложения должны составлять в этом случае не менее 200.000 рублей).

- Срок инвестирования – от 24 месяцев.

- Количество акций – от 20 штук (для компаний США).

Нужно учитывать, что риски на российском рынке выше.

7.1 Управление рисками

Главные принципы:

- Вложения должны быть диверсифицированными. Рискованных активов должно быть не более 25%.

- Историю компании необходимо постоянно отслеживать.

- Следить за графиком показателей.

- Отслеживать показатели роста и колебания цен.

Если показатели по отчетностям компании плохие, следует уменьшить долю рискованных акций в сформированном портфеле.

7.2 Не забываем о налогах

Налоговым агентом выступает брокер. Он производит необходимые выплаты. Сумма отчислений составляет 13% от получаемого дохода.

Может ли компания перестать выплачивать дивиденды

Может. Причин может быть множество: от изменения дивидендной политики, до «плохого» года или направление свободного денежного потока на другие более приоритетные (по мнению менеджмента) цели.

Также может произойти резкое снижение уровня выплат, буквально в разы. В некоторых случаях это временное явление. И в будущем, компания старается выйти на прежний уровень или даже превзойти его, компенсировав акционерам недополученную прибыль.

Дивиденды Сбербанка

Пример. 2014 год был очень трудным для Сбербанка в финансовом плане. В итоге акционеры получили всего 3% от прибыли компании или 45 копеек на акцию (годом ранее было 3,2 рубля). В 2017 году по итогам предыдущего (2016) периода дивидендный платеж вырос в 13 раз!!!