Обзор дебетовых карт 2020 года с кэшбэком и начислением процентов

Содержание:

- Рейтинг карт с кэшбэком и процентом на остаток

- Карта Ultra от Восточного Банка

- Оформить дебетовую карту с кэшбеком в России

- #ВСЁСРАЗУ — Райффайзенбанк

- Где взять денег без кредитов — 20 рабочих способов

- №1. Избавиться от ненужного

- №2. Сдать вещи в ломбард

- №3. Создать что-то

- №5. Сдать в аренду недвижимость

- №6. Вторично использовать материалы

- №7. Найти работу

- №9. Попросить денег

- №10. Напрячь память

- №12. Попрошайничать

- №14. Стать Ютубером

- №15. Стать копирайтером

- №16. Освоить интернет-профессии

- №18. Завести канал на Яндекс Дзен

- Tinkoff Black

- Мой ТОП-20 самых лучших кредитных карт с кэшбеком — сравнительная таблица

- Альфа-Банк

- Почему именно эти карты?

- «Твой кэшбэк» от Промсвязьбанка

- Итоговое сравнение карт с максимальным кэшбэком

- Что учесть при выборе карты с кэшбэком без ограничений

- Лучшие карты с минимальными ограничениями на кэшбэк

- Заключение

Рейтинг карт с кэшбэком и процентом на остаток

При составлении данной подборки дебетовых карт учитывались не только такие факторы, как размер кэшбэка и величина процентной ставки на остаток средств, но также и стоимость годового обслуживания, условия снятия наличных, способы пополнения и другие особенности. В 2020 году 3 самые выгодные дебетовки выглядят следующим образом:

- карта «№1 Ultra», Восточный Банк;

- карта «Прибыль», Уралсиб;

- карта «ПОРА», УБРиР.

Дебетовая карта «№1 Ultra» от Восточного Банка

Кэшбэк 15% за оплату мобильной связи и общественного транспорта

В рамках данного предложения клиентам на выбор предлагается одна из четырёх категорий повышенного кэшбэка:

- «За рулём». За покупки на АЗС начисляется 7%, за такси и каршеринг — 3%. По всем прочим тратам по карте кэшбэк составляет 1%.

- «Отдых». При оплате билетов в кино и услуг такси на счёт возвращается 7%. В категории «Кафе и рестораны» начисляется 5% кэшбэка, за прочие покупки — 1%.

- «Онлайн покупки». За любые покупки в интернете начисляется 3%. Максимальный кэшбэк в размере 7% можно получить за онлайн оплату фильмов, книг, музыки или доставки еды. За обычные покупки в торговых точках возвращается 1%.

- «Всё включено». При оплате любых товаров и услуг действует единый 2%-ый кэшбэк.

В каждой из 4-х категорий дополнительно возвращается 15% за оплату мобильной связи и общественного транспорта. Один раз в месяц клиент может активировать новую категорию. Максимальная сумма безналичных покупок по карте, по которым будет начислен кэшбэк, составляет 100 000 рублей в месяц. При этом для каждой бонусной категории установлены отдельные ограничения. За счёт накопленных баллов в личном кабинете можно компенсировать стоимость ранее совершённых покупок.

Также на остаток по карте в размере от 10 000 до 1 000 000 рублей начисляется 5,5% годовых. При этом сумма безналичных покупок должна составлять более 10 000 рублей в месяц.

Оформить карту

Дебетовая карта «Прибыль» от банка Уралсиб

Держатель карты «Прибыль» присоединяется к бонусной программе «Уралсиб Бонус» и может получать до 3% кэшбэка на любые покупки. Для этого необходимо:

- Оплачивать картой товары и услуги и накапливать баллы (за каждые 50 рублей начисляется 1 бонусный балл).

- Обменивать баллы на деньги по курсу 6 000 баллов = 9 000 рублей. В этом случае реальный кэшбэк составит 3%. Конвертировать бонусы в рубли по такому курсу можно 1 раз в год.

Также клиент может неограниченное количество раз обменивать баллы на скидки от партнёров или на денежный кэшбэк в соотношении 3 000 баллов = 1 500 рублей. В течение одного календарного месяца начисляется не более 4 000 баллов.

Ещё одно преимущество карты «Прибыль» — это начисление процентов на остаток в сумме до 2 000 000 рублей. При сумме покупок от 10 000 рублей в месяц годовая ставка составит 5,25%, в иных случаях — 1%.

Основные тарифы дебетовки представлены ниже:

- бесплатное обслуживание при сохранении остатка в размере от 5 000 рублей или совершении покупок на сумму от 1 000 рублей в месяц (в противном случае стоимость ежемесячного обслуживания карты будет составлять 49 рублей);

- снятие наличных без комиссии в любых банкоматах (если сумма операции превышает 3 000 рублей);

- стоимость переводов по номеру карты в другой банк — 1,5% от суммы (минимум 60 рублей).

Оформить карту

Дебетовая карта «ПОРА» от УБРиР

Карта «ПОРА» от Уральского Банка — это ещё одна дебетовка, которая позволяет получать пассивный доход. По данному продукту действует выгодная программа лояльности с начислением кэшбэка на следующих условиях:

- до 6% возвращается от суммы покупок в выбранной рубрике, если объём трат по карте превышает 25 000 рублей в месяц;

- до 3% возвращается от суммы покупок в выбранной рубрике, если объём трат по карте составляет от 5 000 до 25 000 рублей в месяц;

- 1% начисляется на любые покупки вне рубрики.

Всего в рамках данной бонусной программы предлагается 16 рубрик повышенного кэшбэка, в которые входят различные группы популярных товаров и услуг. Накопленные бонусы можно в любой момент обменять на рубли.

Также по дебетовке предусмотрено начисление до 6% годовых на остаток. Максимальная ставка применяется при совершении покупок на сумму от 60 000 рублей в месяц (в иных случаях — 1%).

Ежемесячная комиссия за обслуживание карты составляет 99 рублей (бесплатно в первые 2 месяца и далее при покупках на сумму от 15 000 рублей в месяц или совокупном остатке в размере от 100 000 рублей). Кроме того, по дебетовке есть возможность бесплатного снятия наличности в любых банкоматах.

Оформить карту

Карта Ultra от Восточного Банка

до 7% в выбранной категорию;1% — на все покупки;7% на остаток по карте.

Заказать онлайн

Еще одна тёмная лошадка с интересными условиями по кэшбэку.

Итак, по карте Ultra вы можете выбрать 1 из 4 опций кэшбэка.

Опция За рулём

- 7% на АЗС

- 3% на парковки, такси, каршеринг и автомойки

- 1% на все остальные покупки

Опция Отдых

- 7% Такси и Кино

- 5% Кафе, бары и рестораны

- 1% на все покупки

Опция Онлайн покупки

- 7% Доставка еды, онлайн-музыка, фильмы и книги

- 3% Покупка товаров в интернете

- 1% на все остальные покупки

Опция Всё включено

2% на все покупки

Что особенно примечательно, так это опция кэшбэка 2% на все, потому что другие банки, как правило, за все категории предлагают стандартный 1%. Но при выборе этой опции мы лишаемся отличных предложений по другим направлениям.

Собственно, сказать какая из 4 опций лучше просто невозможно, ведь выбор будет сугубо индивидуальном. Хорошо, что он есть и с довольно заманчивыми условиями.

Что касается лимитов на кэшбэк за календарный месяц, то Восточный Банк смог удивить и здесь:

- За Рулём (7000 баллов на АЗС; 5000 баллов такси, каршеринг и т.д.)

- Отдых (3000 баллов на Кино и Такси; 15000 баллов на Кафе, рестораны и бары)

- Онлайн покупки (5000 баллов на Доставку еды, онлайн-музыку, книги и фильмы; 20000 баллов на покупки в Интернет)

По опции Всё включено ограничение — 100 000 баллов в месяц, как и общее ограничение по другим опциям.

Бонусные баллы начисляются в течение одного дня. Но баллы нельзя просто списать в оплату покупки, ими можно лишь компенсировать уже оплаченный товар.

По большому счету, разницы нет, но в случае компенсации вы сначала должны произвести оплату своими средствами, а потом в течение 90 дней с момента покупки запросить компенсацию покупки в интернет-банке или мобильном приложении.

Для возмещения доступны покупки от 500 рублей, при этом нельзя возместить покупку частично, то есть чтобы компенсация была одобрена, необходимо иметь достаточное количество баллов (не меньше суммы покупки).

Условия получения и использования

Кэшбэк, конечно, великолепный, но теперь про обслуживание и использование карты.

- Стоимость выпуска основной карты — 500 рублей.

- SMS-информирование — 59 рублей (со второго месяца)

- Стоимость обслуживания — 150 рублей в месяц (при остатке не менее 50 000 рублей — бесплатно).

Перевод денег на карту другого банка облагается комиссией в размере 2%.

7% начисление на остаток при условии ежемесячных тратах по карте от 10 000 рублей и остатке на счете от 10 тыс. рублей до 1 млн. рублей. В иных случаях 0%.

Снятие наличный в банкоматах Райффайзен без комиссии, в банкоматах других банков 1% от операции (но не менее 100 рублей).

Пополнение с карты любого банка на сайте банка, в интернет-банке или мобильном приложении Райффайзен-Онлайн.

Комиссия 1,5% за перевод на карты других банков (не менее 50 рублей).

Отзыв по карте Ultra от Восточного Банка

до 7% в выбранной категорию;1% — на все покупки;7% на остаток по карте.

Заказать онлайн

Начнем с одного из главных минусов — выпуск карты стоит 500 рублей. При сравнении с конкурентами, которые предлагают выпуск бесплатно — это серьезное упущение.

Обслуживание стоит 150 рублей, что не слишком много, но и получить бесплатное обслуживание достаточно проблематично.

Но эти минусы меркнут при первом же взгляде на ставки кэшбэка по карте. 7% по выбранной категории, повышенный кэшбэк в похожих категориях и 1% на все покупки — это очень достойное предложение.

Таким образом, стоит рассматривать карту Ultra, если вы действительно настроены пользоваться ей как основной картой в своем кошельке.

Оформить дебетовую карту с кэшбеком в России

Банковские карты с кэшбэком предоставляют владельцу возможность вернуть определенный процент от потраченной суммы на оплату товаров или услуг, а также получить скидку на покупки у партнеров банка.

За что можно получить возврат процентов?

Возврат части потраченных средств держатель карты может получить в виде денег или различных бонусов. К примеру, по картам для путешественников кэшбэк начисляется в виде миль, которые впоследствии можно использовать при оплате авиабилетов. Процент возврата зависит от выбранной категории и суммы покупки. В большинстве банков высокий кэшбэк предлагается только в рамках одной категории, а за оплату других покупок его размер составляет не более 1-2%.

Вернуть часть потраченных денег держатель карты может за оплату товаров или услуг в разных сферах:

- Развлечения и еда: оплата кафе, ресторанов, приобретение билетов на концерты, в кинотеатры и парки развлечений.

- Путешествия: покупка авиа- и ж/д билетов, бронирование отелей и аренда автомобиля.

- Авто/мото: покупки на АЗС, обслуживание в автосервисах, оплата дорожных сборов и пошлин.

- Магазины: продуктовые супермаркеты, магазины одежды, косметики, детских товаров.

В некоторых случаях карты с кэшбэком не только позволяют вернуть часть потраченных денег, но и предоставляют дополнительные привилегии.

ТОП выгодных карт с кэшбэком

Наибольшую выгоду могут принести дебетовые карты с кэшбеком, начислением процентов на остаток и бесплатным обслуживанием

Если вы часто расплачиваетесь картой, обратите внимание, в каких категориях вы чаще всего совершаете покупки и на какую сумму. В большинстве банков от суммы покупок зависит не только размер кэшбэка, но и возможность получить бесплатное годовое обслуживание карты

Самые выгодные карты с кэшбэком и бесплатным обслуживанием:

- Сбербанк – «С большими бонусами»

- ВТБ – «Мультикарта»

- Росбанк – «#МожноВСЁ»

Карты с кэшбеком и процентами на остаток:

- УБРиР – «ПОРА»

- Тинькофф – Tinkoff Black

- Хоум Кредит Банк – «Польза»

Бесплатное обслуживание карты предоставляется при выполнении определенных условий.

Как оформить?

Дебетовую карту с кэшбэком могут оформить граждане РФ совершеннолетнего возраста. Это минимальные требования, которые действуют в большинстве банков. Дополнительные условия зависят от категории карты и действующего тарифа.

Подобрать выгодную карту с кэшбэком и подать заявку онлайн можно на нашем сайте:

- Посмотрите список доступных вариантов и сравните их по значимым для вас параметрам.

- Перейдите в карточку продукта, кликнув на название карты, чтобы узнать полную информацию.

- Нажмите кнопку «Оформить карту» для подачи заявки в банк.

Сегодня в продуктовой линейке большинства банков представлено несколько вариантов дебетовых карт с кэшбэком. Для упрощения поиска вы можете воспользоваться специальной формой подбора дебетовой карты, указав тип платежной системы, размер процентов на остаток и наличие бонусов. Отобранные системой предложения можно отсортировать по нужным параметрам и сразу отправить заявку на оформление.

Дополнительная информация по дебетовым картам с кэшбэком в России

|

|

#ВСЁСРАЗУ — Райффайзенбанк

Карта #Всёсразу Райффайзенбанка даёт возможность получать кэшбэк с любых покупок, который обменивается по выгодному курсу: чем больше накопится, тем больше денег можно получить. Можно выбирать: расходовать бонусные баллы каждый месяц или копить их для того, чтобы обменять на деньги. С наибольшей выгодой можно обменять, когда накопится двадцать тысяч баллов, их можно поменять на пятьдесят тысяч рублей. Кроме денег, предусмотрено получение сертификатов и скидок у партнёров. А новым клиентам можно в течение года не платить за обслуживание.

Преимущества «Всё сразу» Райффайзенбанка:

- карта обслуживается бесплатно;

- процент по остатку счёта – до 5,5%;

- выгодный обмен бонусных баллов на рубли;

- кэшбэк до 3,9%;

- моментальные переводы и платежи;

- пополнение и снятие со счёта бесплатное;

- по программе лояльности можно получить дополнительные бонусные баллы:

- при первой трате с карточного счёта 5 тыс. р. – 300 б.;

- на день рождения клиента (если он совершал оплаты в течение года) – 300 б.;

- на Новый год (если владелец пользовался карточкой в течение года) – 200 б.

Максимально возможное количество бонусов за месяц – 1 000. Бонусные баллы действительны 3 года, после чего их аннулируют.

Условия:

| Услуга | Комментарий |

| Обслуживание | 0 – 1 490 р. в год |

| СМС оповещение | 60 р. в мес. |

| Снять наличные в банкоматах банка и у партнёров | 0% |

| Снять наличные в кассах Райффайзенбанка | 0,7% |

| Снять наличные в других банкоматах | 1% |

| Пополнение с мобильного приложения или интернет банка | 0% |

| Пополнение в отделениях Райффайзенбанка | Без комиссии – свыше 10 тыс. р.;

100 руб. – до 10 тыс. р.; |

| Пополнение с карт любых банков на сайте | 0% |

| Переводы на карты Райффайзенбанка | 0% |

| Переводы | 1,5% |

Где взять денег без кредитов — 20 рабочих способов

На мой взгляд, вместо того чтобы оформлять кредитную карту (пусть даже с кэшбэком), лучше самостоятельно заработать деньги.

Почему лучше?

Да, потому что таким образом ты избежишь кучи проблем и сохранишь свои нервные клетки (благодаря чему, возможно, проживёшь дольше).

Итак. 20 способов заработать деньги без оформления кредитных карточек.

№1. Избавиться от ненужного

В одной из серий любимого многими мультсериала «Простоквашино» кот Матроскин сказал: «Чтобы продать что-то ненужное, нужно для начала купить что-то ненужное».

Из сего высказывания вытекает первый способ по-быстрому заработать деньги — продать ненужные вещи. Например, телевизор, одежду, велосипед, мультиварку и т. д.

Чтобы повысить свои шансы на успешную продажу — обязательно сделай качественные фотографии продаваемого товара.

№2. Сдать вещи в ломбард

Если ты не хочешь расставаться с вещами навсегда, есть отличный вариант — сдать их в ломбард и получить в обмен займ.

В случае или ты не возвратишь деньги, то потеряешь вещь. А если вернёшь, то спасёшься от кредита и вернёшь заложенное имущество.

Однако минус способа заключается в том, что всё подряд ломбарды не берут. В почёте у них драгоценности, бытовая техника, автомобили, офисная техника и прочие дорогостоящие вещи. Старое платье заложить не получится (конечно, если оно не является тем самым платьем, из-за которого так долго спорил Интернет), потому что одежда — неходовой товар.

Также существенный недостаток ломбардов — то, что они дают чрезвычайно малые деньги, рассчитывая на то, что их услугами пользуются очень нуждающиеся люди.

№3. Создать что-то

Если ты умеешь вязать — начни создавать вязаные изделия и продавать их знакомым. Постепенно переходи в онлайн, расширяйся и богатей)

№5. Сдать в аренду недвижимость

1) Летом можно переселиться на дачу и сдать в аренду собственную квартиру.

2) Можно сдать одну из комнат. Однако такой поступок чреват неудобствами, особенно если попадётся неадекватный арендатор.

3) Ещё вариант — сдать свою квартиру и арендовать квартиру подешевле. А деньги получать с разницы между получаемыми и затрачиваемыми на жизнь деньгами.

№6. Вторично использовать материалы

Например, сдать металлолом или бумагу. Мой дядька так зарабатывает более 15 000 рублей в месяц, находя медную проволоку и выпаивая из различных приборов золото (да, оно там находится, но в очень-очень малых количествах).

№7. Найти работу

Даже на полставки. Например, раздавать листовки, расклеивать объявления, сидеть с детьми за деньги, убираться в домах богатых людей за определённую плату, перепродавать разные вещи.

№9. Попросить денег

Безвозмездно

Только не на новую сумочку или удочку, а на что-то действительно важное, на что окружающие сами захотят дать деньги просто так

№10. Напрячь память

Вдруг у тебя остались должники, которые так и не вернули деньги. Напомни им, что настало время возвращать долги.

Если память напрячь не получается, пройти следующие курсы по развитию памяти.

№12. Попрошайничать

Если в СССР это было запрещено, то сейчас разрешено. Только если попрошайка не пристаёт к прохожим и не сидит в метро.

Да и попрошайничать можно с умом. Например, играть на гитаре или загримироваться в живую статую.

№14. Стать Ютубером

Завести канал на платформе Youtube, регулярно снимать полезные и интересные видеоролики, подключиться к какой-либо рекламной сети и зарабатывать с её помощью (примерно по 1$ за 1000 просмотров).

№15. Стать копирайтером

Я, к примеру, зарабатываю на копирайтинге примерно 15-20 тысяч рублей в месяц. И это не предел. Знаю людей, которые зарабатывают на этом деле сотни тысяч и даже миллионы (в основном это те, у кого есть собственные агентства с сотрудниками).

Стать копирайтером ты можешь, пройдя курсы по копирайтингу.

№16. Освоить интернет-профессии

Такие, как:

- SEO-специалист

- Интернет-маркетолог

- Таргетолог

- Верстальщик

- Переводчик или онлайн-репетитор

И начать получать от 50 000 рублей в месяц.

№18. Завести канал на Яндекс Дзен

Делать обзоры товаров и зарабатывать с помощью тех же партнёрских программ. Или просто писать статьи и получать доход с рекламы.

Tinkoff Black

Карта «Tinkoff Black» проверена временем и предоставляет двойную выгоду: начисляется как выгодный и честный кэшбэк за все приобретения, так и процент по остатку на счёте. Кроме того, есть возможность снимать наличность в любой точке мира. Начисление бонусов производится один раз в месяц и деньги реально возвращаются на карточный счёт, а не виртуальными баллами или бонусами.

Кэшбэк:

- 1% — при любых покупках;

- 5% — при покупках в выбранных категориях;

- До 30% — при покупках у партнёров банка. Магазинов-партнёров внушительное количество и их список регулярно пополняется.

Условия:

| Услуга | Комментарий |

| Обслуживание | Бесплатно: при остатке не меньше 30 тыс. р. на счете или открытом вкладе;

99 р. в месяц в других случаях. |

| Процент по остатку на счёте |

|

| Интернет-банк и мобильный банк | Без комиссии |

| СМС информирование | 59 р. в месяц |

| Переводы | Без комиссии до 20 тыс. р. в мес. |

| Пополнение | 0% с любой карточки или до 300 тыс. р. у партнёров |

| Снять наличные бесплатно |

|

Преимущества «Tinkoff Black»:

- простота оформления и получения. Чтобы получить карту не понадобится стоять в очереди и заполнять множество бумаг. Нужно лишь зайти на сайт банка и указать личные данные. После чего карточка будет доставлена курьером в кратчайшие сроки;

- хорошая замена банковскому вкладу;

- бесплатное обслуживание;

- бонусы возвращаются реальными деньгами;

- льготные категории и специальные предложения;

- возможность бесплатного пополнения, снятия наличных и переводов;

- контроль за расходами;

- онлайн-поддержка через приложение.

Мой ТОП-20 самых лучших кредитных карт с кэшбеком — сравнительная таблица

Чтобы ты мог сравнить предложенные мной выше кредитные карты с кэшбэком, я составил эту таблицу.

Вроде всё расписал максимально понятно.

| Кредитная карта | Лимит | Ставка | Кэшбек |

|---|---|---|---|

| Открытие | До 500 000 рублей | 13,9% в год | 11% |

| Восточный Банк | До 400 000 рублей | 11,5% | До 40% |

| Райффайзен Банк | До 600 000 рублей | 26,5% | 1 миля = 30 рублей |

| УБРиР | До 300 000 рублей | 30,5% | До 10% |

| Халва | До 350 000 рублей | 0% | До 6% |

| Свобода | До 300 000 рублей | 0% | Нет |

| Тинькофф Платинум | До 300 000 рублей | 12% | До 30% |

| MTS CASHBACK | До 299 999 рублей | 11,9% | До 25% |

| MTS ZERO | До 150 000 рублей | 0% | До 8% |

| Перекрёсток | До 700 000 рублей | 23,99% | До 7% |

| Kviku | До 100 000 рублей | 29% | До 30% |

| Совесть | До 300 000 рублей | 0% | Нет |

| Ренессанс | До 300 000 рублей | 19,9% | До 10% |

| Росбанк | До 1 млн рублей | 25,9% | Нет |

| Мои Правила | До 700 000 рублей | 28% | До 7% |

| Сбербанк | До 600 000 рублей | 23,9% | До 20% |

| Умная Карта | До 600 000 рублей | 25,9% | До 10% |

| Россельхозбанк | До 1 млн рублей | 21% | До 7% |

| AlfaTravel Classic | До 500 000 рублей | 14,99% | Мили |

| Европа Банк | До 600 000 рублей | 29,9% | До 5% |

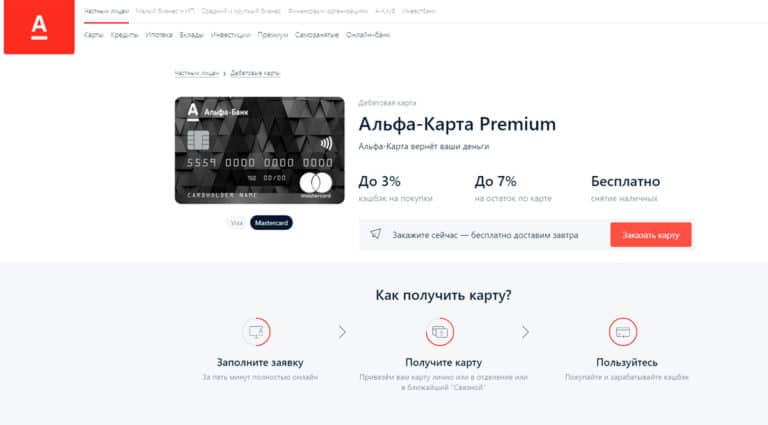

Альфа-Банк

Если хотите оформить дебетовую карту с выгодным кэшбэком, рассмотрите предложения Альфа-Банка. Самая популярная программа «Альфа-Карта Premium» дает трехпроцентный кэшбэк за покупки и доход на остаток до 7%. При этом владельцы карт получают персонального менеджера, трансфер в аэропорт, бесплатное снятие наличных по всему миру, льготный курс конвертации валюты.

Для владельцев автомобилей, Альфа-Банк подготовил специальный тариф с 10% возвратом от покупки топлива на АЗС, а также частичный возврат за оплату счета в ресторане и кафе. По программе кэшбека можно получить до 21 000 рублей в месяц. Среди других предложений можно приобрести карту с выгодными условиями для покупок в сети магазинов Перекресток, Пятерочка, РЖД.

Выпуск, обслуживание карты, снятие наличных бесплатно в первые два месяца пользования. Этот период можно продлить, выполняя условия банка (остаток суммы на счете в конце месяца или достижение фиксированной суммы на покупки картой). Благодаря выгодной программе, удобному приложению и надежности платежей, финансовые продукты Альфа-Банка входят в ТОП-10.

Почему именно эти карты?

Во время составления ТОП карт, было учитывалось множество параметров, включая максимально возможный уровень возврата средств. Разные категории определялись по-разному, ведь трата средств на продукты происходят намного чаще и скорее всего больше, чем например на категорию «Парфюмерия».

Естественно, самым большим весом обладает категория возврат средств «на все». После всего этого, учитывались и все остальные категории;

- Общепит

- Супермаркеты

- Топливо

- Магазины

- Супермаркеты

- Остальные категории

Таким образом, сортировка происходит посредством учета процентов исходя из конкретной категории товаров.

Помимо всего прочего, необходимо отметить, что при составлении ТОПа, не учитывалась фактическая сцена карт, так как ее сумма зачастую формируется исходя из остатка по счету или проведенных транзакций, что очень индивидуально.

Но стоит учитывать и тот факт, что при ежедневном использовании карт, ее стоимость необходимо в обязательном порядке включать в расчетную формулу.

Такие карты, как «Всесразу» или от банка «Открытие», будут максимально выгодны и актуальны только при крупных оборотах финансовых средств. Для получения максимального кэшбэка по таким картам, необходимо будет поддерживать годовой оборот средств в среднем в 1 миллион рублей.

«Твой кэшбэк» от Промсвязьбанка

Стоит отметить еще один интересный банковский продукт – дебетовая карта «Твой кэшбэк» от Промсвязьбанка. По ней вы сможете получать вполне приличный возврат за безналичные покупки:

- 5% за траты в категориях Красота, Рестораны и кафе, Кино и развлечения, Аптеки, Такси, Детские товары, Книги, Товары для животных и др. Как видим, перечень направлений для зачисления повышенного кэшбэка достаточно широкий, но клиентам предстоит выбрать из них только 3. Поменять выбранные разделы можно раз в квартал;

- 3% возвращается за расходы в категориях АЗС, Спорт, Одежда и обувь, Здоровье;

- 2% — за все остальные покупки.

Дополнительно банк начисляет и проценты на остаток по счету в размере 5% годовых. Однако пользователи должны выбрать, что они хотят получать – кэшбэк или депозитную ставку. Полученные баллы разрешено переводить в рубли по курсу один к одному.

Есть и ограничения по зачисляемым баллам – не больше 1 500 рублей в категориях с повышенным кэшбэком и не больше 1 500 в остальных. При этом сумма совершенных операций с возвратом должна превышать 5 тысяч рублей в месяц.

Остальные условия обслуживания карты «Твой кэшбэк» от Промсвязьбанка:

- Ежемесячная плата отсутствует при условии траты более 20 тысяч рублей. В противном случае вам придется заплатить 149 рублей в месяц;

- Пластик бесплатно доставляется курьером;

- Бесплатно снимать деньги можно только в банкоматах Промсвязьбанка или у его партнеров.

В целом, отзывы о карте «Твой кэшбэк» от Промсвязьбанка положительные. Есть и отрицательные, они связаны с условиями бесплатного обслуживания пластика. Пользователям не нравится слишком высокая для этого сумма – 20 тысяч рублей. В остальном же банк оправдывает ожидания клиентов и дает им честный кэшбэк.

Итоговое сравнение карт с максимальным кэшбэком

| Карты с кэшбеком максимальный кэшбек |

Открытие | Обслуживание | Кэшбек | ||||

|---|---|---|---|---|---|---|---|

| 1 | Тинькофф (Tinkoff Black) | 0 руб. | 0 руб. | 30% | 30% | ||

| 2 | Восточный Банк (Комфорт) | 1000 | 1 000 руб. | 0 руб. | 10% | 10% | |

| 3 | Хоум Кредит (Польза) | 0 руб. | 99 | 99 руб. | 22% | 22% | |

| 4 | Открытие (OpenCard) | 500 | 500 руб. | 0 руб. | 11% | 11% | |

| 5 | Тинькофф (Яндекс Плюс) | 0 руб. | 0 руб. | 30% | 30% | ||

| 6 | Открытие (OpenCard) | 500 | 500 руб. | 0 руб. | 3000% | 3000% | |

| 7 | МТС Банк (МТС Кэшбэк) | 299 | 299 руб. | 0 руб. | 25% | 25% | |

| 8 | Альфа-Банк (Alfa Travel Premium) | 0 руб. | 0 руб. | 11% | 11% | ||

| 9 | Тинькофф (eBay) | 0 руб. | 0 руб. | 30% | 30% | ||

| 10 | 0 руб. | 0 руб. | 30% | 30% | |||

| 11 | Тинькофф (Tinkoff Black Edition) | 0 руб. | 1990 | 1 990 руб. | 30% | 30% | |

| 12 | Тинькофф (Lamoda) | 0 руб. | 0 руб. | 30% | 30% | ||

| 13 | Кредит Европа Банк (Card Credit Gold) | 0 руб. | 350 | 350 руб. | 2% | 2% | |

| 14 | МИнБанк (MasterCard Black Edition) | 0 руб. | 0 руб. | 10% | 10% | ||

| 15 | МИнБанк (Фреш) | 150 | 150 руб. | 0 руб. | 7% | 7% | |

| 16 | Ренессанс Кредит (365) | 0 руб. | 99 | 99 руб. | 3% | 3% | |

| 17 | Райффайзенбанк (Наличная карта) | 0 руб. | 890 | 890 руб. | |||

| 18 | Тинькофф (Lamoda) | 0 руб. | 990 | 990 руб. | 30% | 30% | |

| 19 | Тинькофф (WWF) | 0 руб. | 0 руб. | 30% | 30% | ||

| 20 | Зенит (UnionPay Platinum) | 0 руб. | 0 руб. | ||||

| 21 | Тинькофф (WWF) | 0 руб. | 990 | 990 руб. | 30% | 30% | |

| 22 | МИнБанк (МИР Премиальная) | 0 руб. | 2000 | 2 000 руб. | 10% | 10% | |

| 23 | Почта Банк (Пятерочка) | 1200 | 1 200 руб. | 1200 | 1 200 руб. | ||

| 24 | Почта Банк (Пятерочка) | 0 руб. | 0 руб. | 20% | 20% | ||

| 25 | Тинькофф (Яндекс Плюс) | 0 руб. | 0 руб. | 30% | 30% | ||

| 26 | Авангард (Карты класса Platinum) | 0 руб. | 5000 | 5 000 руб. |

Этапы получения карты с кэшбэком

1Выберите подходящую карту

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Банки устанавливают различные ограничения на кэшбэк, чтобы не приходилось тратить слишком много на выплаты держателям.Чаще всего это лимиты на максимальную сумму по возврату в месяц. Существуют карты с кэшбэком без ограничений — подробнее о них вы узнаете далее.

Что учесть при выборе карты с кэшбэком без ограничений

У большинства карт на сумму кэшбэка в месяц устанавливаются ограничения. При их превышении банк приостанавливает начисление бонуса или возвращает его по минимальной ставке. Ограничение может быть общим и отдельным для разных категорий кэшбэка.

Карты с кэшбэком без ограничений встречаются реже. У них нет лимитов на сумму начислений в месяц. Однако, кэшбэк у них начисляется по минимальной ставке — до 1-1,5% с каждой покупки. Каких-либо бонусных категорий и предложений у них обычно нет.

Поэтому карты с кэшбэком без ограничений часто оказываются менее выгодными, чем предложения с ограничениями, но более крупным возвратом средств. В этом случае вы можете оформить карту, которая предлагает большой лимит кэшбэка — от 5-6 тысяч в месяц. Такие условия могут быть как у кредитных, так у дебетовых карт.

Лучшие карты с минимальными ограничениями на кэшбэк

Среди карт с максимальными суммами кэшбэка или без ограничений по сумме можно отметить:

-

Cash Back от Альфа-Банка. Возвращает до 10% на АЗС и 5% в кафе и ресторанах. За все остальные покупки возвращает 1% от стоимости. Максимальный лимит кэшбэка — 5 000 рублей на каждую категорию.

-

Платинум от Русского Стандарта. Кредитная карта с бонусами за все покупки, возвращает до 15% у партнеров. Жестких ограничений на число баллов в месяц нет. Бонусы начисляются только при тратах от 5 000 рублей в месяц.

-

120 дней без процентов от УБРиР. Кредитная карта с большим беспроцентным периодом. Кэшбэк по ней начисляется без ограничений по сумме. Однако, его размер невелик — 1% от всех покупок.

Заключение

Лимиты и ограничения на кэшбэк — важные параметры, которые необходимо учитывать при выборе карты. Если вы планируете активно оплачивать ей покупки, то лучше остановиться на варианте с большими лимитами или без них. Изучите договор или условия бонусной программы при оформлении — там вы сможете сразу узнать о возможных ограничениях.