Как правильно планировать семейный бюджет? советы из личного опыта

Содержание:

- Рационализация расходов по бюджету

- Расходы семейного бюджета

- Как грамотно вести семейный бюджет: пошаговая инструкция

- Варианты ведения семейного бюджета

- Общие понятия бюджета

- Предварительная подготовка.

- 4 принципа составления личного бюджета

- Не забывайте о годовых или полугодовых расходах

- Суеверия и приметы про планирование семейного бюджета

- Программы для ведения личного бюджета

- Как распределить семейный бюджет на месяц

Рационализация расходов по бюджету

Осуществляя расходы, государство реализует свои функции и оказывает большое влияние на экономику государства. На формирование экономики влияют финансовые операции, которые проводятся на государственном уровне.

Сократить расходы возможно за счет:

- сокращения расходов на оборону государства;

- сокращения расходов на государственные органы;

- сокращения социальных выплат;

- сокращения дотационных выплат;

- сокращение выплат по госдолгу;

- контроля расходования бюджетных средств.

Для принятия решения о возможных сокращениях расходов, необходимо провести аудит по расходной части бюджета.

Характер и условия формирования бюджета, зависят от социально – экономического устройства государства и этапов развития.

Все государства осуществляют расход на традиционные расходы, к таким расходам относят:

- обеспечение правопорядка;

- содержание оборонного сектора;

- обеспечение государственного сектора.

К капитальным расходам относят:

новое строительство;

развитие муниципальной собственности;

реконструкция уже имеющихся объектов;

развитие объектов государственной важности.

Бюджетные средства могут направляться на финансирование долгосрочных проектов, которые могут переходить на следующий год.

Замечание 2

Таким образом, рациональное использование бюджетных средств по всем статьям расходов, позволяет быстро реагировать на экономические колебания, оказывать социальную поддержку наименее не защищенным слоям населения, стимулировать процесс развития в приоритетных отраслях.

Расходы семейного бюджета

Распределение расходов осуществляется по нескольким категориям:

- питание — расходы, связанные с приобретением еды для ежедневного потребления;

- транспорт — расходы на проезд в общественном транспорте или на личном автомобиле;

- личные — расходы на каждого члена семьи: одежда, обувь, предметы гигиены;

- коммунальные — расходы на оплату коммунальных услуг;

- связь — оплата сотовой связи, Интернета;

- накопления — определенная сумма, откладываемая для достижения поставленной финансовой цели.

Расходы можно поделить на две основные категории: регулярные и временные. Так покупка учебников в школу, одежды или книг не является необходимой каждый месяц, а продукты и связь должны оплачиваться ежемесячно.

При ведении семейного бюджета могут возникать ситуации, связанные с получением большой суммы денег, или, наоборот, с растратой имеющихся средств. Если доход в семейный бюджет равен расходу, ситуация сбалансирована. В ином случае, когда денег получено больше, чем потрачено, или наоборот, получено меньше, чем потрачено, возникает профицит или дефицит бюджета. В случае возникновения дефицита семья часто обращается за финансовой помощью, оформляя кредиты, и зачастую кредиты становятся настоящим злом, которого можно избежать, если правильно планировать финансы.

Главная проблема использования заемных средств кроется в том, что расходы, связанные с ежемесячным погашением, начинают сильно превосходить доходы.

Задача каждой семьи — сформировать рациональный потребительский бюджет — это идеальный порядок расходования средств, сформированный с учетом рациональных норм потребления.

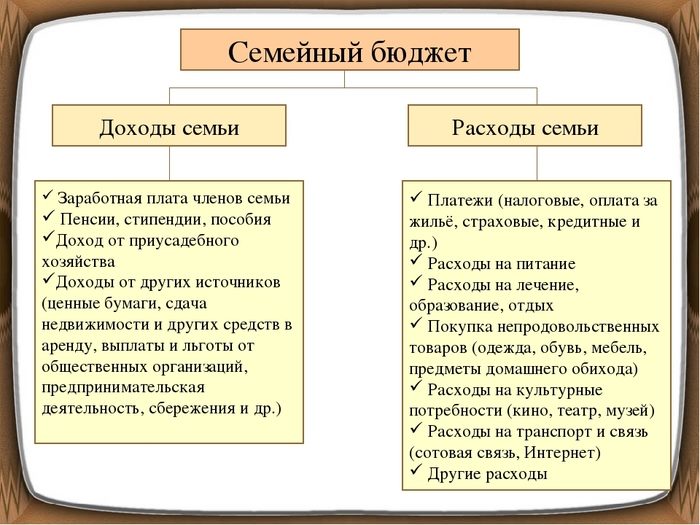

Доходную часть семейного бюджета можно отобразить в следующей таблице:

| Заработная плата папы | |

| Должностной оклад | 40 000 |

| Удержания: подоходный налог 13% | 5 200 |

| Сумма к выплате | 34 800 |

| Заработная плата мамы | |

| Должностной оклад | 37 000 |

| Удержания: подоходный налог 13% | 4 810 |

| Сумма к выплате | 32 190 |

| Общий доход семьи | |

| Должностной оклад | 77 000 |

| Удержано: подоходный налог 13% | 10 010 |

| Сумма к выплате | 66 990 |

По мнению кандидата экономических наук Медведева В.Д., за последние годы произошли определенные изменения в структуре доходов, поступающих в семейный бюджет. В целом существенно повышается процент доходов от осуществления предпринимательской деятельности, сдачи в аренду различных объектов собственности, а также от ведения дополнительных видов деятельности. Вместе с тем доля социальных трансфертов в малообеспеченных семьях остается высокой, а незначительная доля пособий на детей в целом отражает неэффективность реализуемых мер социальной политики.

Также произошли изменения в структуре расходов в семьях: доля затрат на питание существенно возросла, а на непродовольственные товары — уменьшилась.

Один из финансовых экспертов и составитель экономической теории — Лобачева Е.Н. —отмечает, что воспроизводство главного экономического фактора, рабочей силы, происходит на уровне семьи. Также именно семья осуществляет конечное потребление производимых в стране продуктов.

В связи с этим вопросами, связанными с доходами населения, в нашей стране долгое время занимались не финансисты, а демографы, из-за чего возникли некоторые проблемы с пониманием того, как нужно правильно формировать и расходовать семейный бюджет. Культура ведения учета семейного бюджета в нашей стране практически не развита, из-за чего даже семьи с хорошим доходом часто не могут правильно распоряжаться финансами и не имеют никаких счетов.

Теперь, в текущее время, происходит достаточно сложный и болезненный процесс перехода для многих слоев населения к рынку. Для создания благоприятных условий необходимо проводить глубокий анализ экономической жизнедеятельности семьи, а также научиться правильно использовать результаты этого анализа.

В данной экономической теории семейный бюджет представлен, как общепринятая форма организации семейной экономики. Жизнедеятельность каждой семьи начинается, прежде всего, с получения и распределения дохода – это первый и главный вопрос, который должны решить супруги после вступления в брак.

Как грамотно вести семейный бюджет: пошаговая инструкция

Итак, мы выяснили, что вести семейный бюджет полезно и даже необходимо. Но как правильно организовать этот процесс?

Вот план, который вы можете взять на вооружение:

Шаг 1: Подготовьте базу для анализа доходов и расходов

Чтобы планировать покупки и создавать накопления, необходимо иметь чёткое понимание своих расходов. Для этого в течение нескольких месяцев нужно будет фиксировать все денежные поступления и расписывать, на что они были потрачены. Для этого можно использовать компьютерные программы, мобильные приложения или обычную тетрадь. Подробнее о способах отслеживания расходов вы узнаете чуть ниже. А вот основные принципы, которые нужно соблюдать на данном этапе:

- записывайте все доходы и расходы каждый день;

- распределяйте их по различным категориям;

- в конце месяца подводите итоги по каждой статье и отмечайте наиболее затратные;

- учитывайте все имеющиеся финансовые источники.

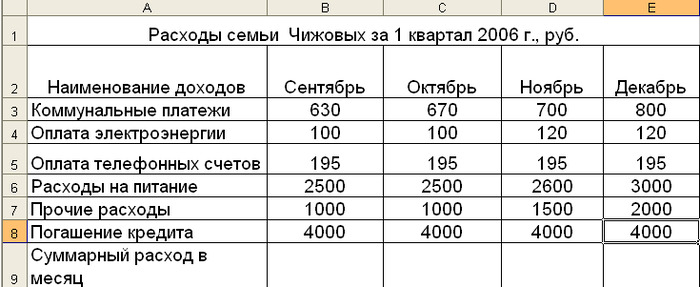

Как вести тетрадь расходов семейного бюджета? Это удобнее делать в таблице, включающей несколько категорий: коммунальные расходы, образование, продукты, транспорт, лекарства, одежда, развлечения и т. д. В каждой категории выделите также основные подкатегории.

Что касается доходов, основными категориями здесь будут заработная плата, проценты по вкладу, стипендии, пособия и т. д.

Шаг 2: Проанализируйте собранные данные

Просто записывать расходы не имеет смысла. Собрав данные за 2-3 месяца их нужно проанализировать. Часть трат вы сочтёте обязательными и никак не сможете их урезать. Но непременно найдутся и такие, которые можно будет вычеркнуть совсем (например, курение) или хотя бы снизить (например, ужины в дорогих ресторанах).

Точность анализа напрямую зависит от того, насколько тщательно вы отслеживали расходы и распределяли их по категориям. Качественная подготовительная работа – залог нахождения скрытых резервов семейного бюджета, которые вы сможете использовать в дальнейшем.

Шаг 3: Начните ставить цели

Следующий шаг связан с определением краткосрочных и долгосрочных финансовых целей. Они могут быть самыми разными, например:

- накопить на путешествие;

- купить новую стиральную машину;

- обеспечить себе безбедную старость и т. д.

Шаг 4: Разработайте стратегию и тактику ведения семейного бюджета

Этот этап по праву считается самым сложным и ответственным. Здесь вы должны понять, какая стратегия и тактика поможет вам эффективно вести семейный бюджет и достигать поставленных целей.

Чётко определите, что именно вы собираетесь делать. К примеру, ваша цель – за 7 месяцев собрать 70 тысяч рублей и отправиться в отпуск на острова. Значит, нужно спланировать, как в течение этого времени каждый месяц откладывать по 10 тысяч.

Остерегайтесь недостижимых целей. При зарплате в 50 тысяч рублей вы при всём желании не накопите на трёхкомнатную квартиру в центре Москвы. А вот взять в ипотеку жилплощадь поскромнее – вполне. Но и для этого придётся взять под контроль расходы, чтобы оставаться в плюсе.

Шаг 5: Спланируйте семейный бюджет на месяц

Финансовый план тоже обычно оформляют в виде таблицы. Здесь графы «доходы» и «расходы» нужно будет поделить ещё на две подграфы: «план» и «факт». В первую заносятся все обязательные расходы, включая те деньги, которые вы откладываете на свою цель. Во второй отражаются фактические затраты. В конце выясняется, насколько больше или меньше вы потратили, чем планировали.

Шаг 6: Проанализируйте полученные результаты

Благодаря своим расчётом в конце месяца вы сможете сравнить свой план по расходам с реальной ситуацией. По одним статьям вы заметите остаток, а по другим – перерасход.

Последний вопрос, который нужно будет решить: что делать с теми средствами, которые у вас остались? Кто-то предпочитает всё до последней копейки откладывать на счёт, кто-то – купить одежду или технику, а кто-то готов всё сэкономленное потратить на развлечения. Вряд ли здесь можно что-то советовать: свободными деньгами каждый распоряжается по своему усмотрению.

А потом вы продолжите вести семейный бюджет далее, повторяя все шаги, кроме первого и второго. Третий этап тоже может быть исключён, если вы поставили себе долгосрочную цель.

Варианты ведения семейного бюджета

В зависимости от характера отношений и благосостояния семьи, выбирается один из вариантов ведения семейного бюджета. Существует четыре подхода.

2.1. Раздельные деньги

Раздельный бюджет — это далеко не редкость в семьях 21 века. Чаще всего эти случаи встречаются, если у молодых людей разные взгляды на траты, либо доход одного сильно превышает доходы другого члена семьи.

Рассмотрим плюсы и минусы раздельного бюджета между мужем и женой

- Отсутствие ссор в семье из-за трат;

- Отсутствие споров на имущество при разводе;

- Каждый доволен, что у него есть его личные деньги;

- Каждый чувствует уверенность и самостоятельность;

- Крупные покупки оплачиваются не поровну, что может стать поводом для конфликта;

- Если совершается большая покупка, то необходимо договариваться о том, кто сколько скинет на ее приобретение;

- Если есть дети, то необходимо скидываться им на отдельные покупки;

- Необходимо работать каждому члену семьи;

- Возможен сильный перекос в сторону высокого благосостояния одного из супругов;

Подводя итог, можно сделать вывод, что это не самый лучший вариант для семьи. Однако он хорошо подходит, когда зарплата одного из супругов гораздо больше другого. Лучше всё-таки иметь хотя бы небольшую общую часть денег, которая тратилась бы на общий быт. Следующий вариант как раз подразумевает такой подход.

2.2. Смешанный

Смешанный бюджет гораздо лучше предыдущего, поскольку сохраняет в себе плюсы раздельного бюджета и одновременно убирает его минусы.

О сумме, который каждый должен откладывать ежемесячно договариваются заранее. К примеру, это может быть относительная сумма выраженная в процентах от зарплаты (например, 50%), либо же сумма в абсолютном выражении (например, 30 тыс. рублей).

- У каждого есть свои личные деньги;

- Наличие общих денег, что скрепляет семью;

- Меньше споров касательно общих трат, ведь у каждого есть еще своя часть денег;

- Необходимо работать каждому члену семьи;

- Возможное умалчивание супруга о своих доходах;

- Возникновение споров о том, на что тратить семейные деньги;

- Могут возникнуть конфликты о том, сколько каждый должен класть в общую копилку;

2.3. Общий

Полностью общий семейный бюджет встречается в 21 веке не так часто. Это раньше было принято отдавать все деньги жене. Сейчас другое время. В современном мире появилось множество доступных товаров. Поэтому мужчине также нужны траты на личные нужды. Не будет же он их просить у супруги каждый раз.

- Полное доверие между мужем и женой;

- Кто не работает или получает маленькую зарплату чувствует себя гораздо увереннее;

- Нет споров о том, на что что-то купить;

- Сложно определить на что или на кого необходимо тратить больше. Например, супруга хочет себе новый телефон за 30 тыс. рублей, а супруг хочет себе новый костюм за эти же средства, а денег всего лишь есть на одну покупку.

- Психологически сложно делить что-то с другим, несмотря на то, что это твоя семья.

- Не подойдет для тех, у кого разные миропонимание на траты. К примеру, если супруг не тратит ни копейки на себя, а жена тратит практически всё.

- Отсутствие «своих» желаний на покупки. Теперь все покупки общие.

2.4. Единоличный

Единоличный семейный бюджет предполагает, когда деньгами полностью распоряжается один человек. Такое бывает когда один человек является полным лидером или доверяет другому.

- Все вопросы решает один человек, поэтому конфликтов быть не должно;

- Для кого-то это является оптимальным вариантом;

Общие понятия бюджета

Определение 1

Бюджет – это главный документ, который разрабатывается уполномоченными органами государства сроком на один календарный год. Бюджет состоит из двух равносторонних таблиц, в одной доход в другой расход.

Бюджет Российской Федерации составляет:

- федеральный бюджет;

- региональный бюджет;

- местный бюджет.

При рассмотрении всех статей главного документа государства, принимаются и учитываются все замечания, которые касаются расходной и доходной части. После того как бюджет был разработан, он подлежит рассмотрению и утверждению, но для этого должен быть кворум.

Доходная часть бюджета показывает, из каких источников поступают денежные средства. Доходная часть бюджета постоянно меняется, так как невозможно четко спрогнозировать экономические показатели государства и рыночную конъюнктуру. Даже незначительное изменение в доходной части бюджета приводит государство к экономическому оздоровлению, или наоборот — кризису.

Расходная часть бюджета показывает, на какие цели будут израсходованы денежные средства государства.

Структура бюджета необходима для:

- формирования совокупных доходов и расходов государства.

- формирования экономии денежных средств.

- распределения ответственности между всеми структурными подразделениями, для контроля выполнения статей бюджета.

Предварительная подготовка.

Вы думаете это первый шаг работы с бюджетом? Вы ошибаетесь, давайте вспомним, с какой целью составляется семейный бюджет? Вспомнили? Первый шаг — это определение финансовых целей, если они не определены, то вам бюджет вряд ли понадобится.

Если вы со всем разобрались и цели вам ясны, то делаем следующий шаг.Как же правильно составить семейный бюджет?

Составить — это значит определить из чего состоит наш бюджет. Это не планирование бюджета — это совсем про другое.

Наш бюджет глобально состоит:

- из доходов и расходов, это раз,

- из тех, что эти доходы и расходы совершает это два.

Если же это все «приземлить», то нужно определится:

- со статьями доходов и расходов. Можно их называть категориями, группами, видами и, наконец, типами поступлений и затрат. Однако в финансовом мире устоялось название «статья», поэтому мы будем пользоваться именно этим термином, хотя иногда для красоты языка будем употреблять и другие.

- с участниками бюджета. Кто-то вообще не имеет представления кто это такие, однако это очень важный момент, если его не проработать, то это может стать причиной краха семейного бюджета.

Да, и надо определиться со способом ведения бюджета — это не является частью бюджета, но это инструментарий, который позволит нам работать с финансами наиболее эффективно и комфортно, но об этом уже в другом материале.

После этого можно переходить к планированию семейного бюджета.

4 принципа составления личного бюджета

Личный бюджет представляет собой месячный, квартальный либо годовой план доходов и затрат. Без него не получится правильно распоряжаться заработанными деньгами. С его помощью можно грамотно распределить доходы, решить, сколько средство вы израсходуете и какое количество денег у вас будет в запасе. Используя их, можно открыть накопительный счет, инвестировать определенную сумму либо приобрести дорогостоящую вещь, к примеру автомобиль.

Зная, как составить личный бюджет, вы сможете распоряжаться деньгами так, чтобы финансовые цели были достигнуты, а задуманное реализовано. Вы прекратите полагаться на сиюминутные желания и начнете действовать по плану. Такой подход позволит принимать оптимальные финансовые решения, а также определить приоритеты при совершении будничных покупок.

Только имея личный бюджет, можно сформировать персональный капитал. Статистические данные, полученные в ходе опроса богатых американцев, показали: 90 % состоятельных людей составляли личный бюджет до того, как нажили свои немалые капиталы. Кроме того, большинство из респондентов отметили, что благодаря такому подходу они принимали правильные решения, связанные с финансами.

1. Правильно определите цель

Личное месячное, квартальное либо годовое бюджетирование — составной компонент долгосрочного финансового плана

Важно, чтобы в последнем были отражены цели и интересы из всех областей жизни. Начинать стоит с разработки бюджета, затем в него можно будет включить дополнительные задачи

Рекомендуем изучить материалы на тему, как поставить цель.

2. Сделайте так, чтобы затраты были меньше, чем доходы

Чтобы ваш капитал увеличивался, важно соблюдать этот принцип. Если в данный момент у вас нет возможности увеличить заработную плату, следует уменьшить траты

Ваша задача сделать так, чтобы с каждым днем денежных средств становилось немного больше, а добиться этого можно, только если затраты будут меньше доходов. Советуем изучить статьи на темы, как повысить доход, а также как контролировать затраты.

3. Создайте множество денежных источников

Если вы смогли накопить определенную сумму, следует пустить деньги в оборот, а разницу инвестировать. Так вы будете получать пассивный доход. Что можно сделать еще? К примеру, открыть дебетовую карточку с кешбэком и процентами на остаток по счету. Так у вас будет пассивных доход, и увеличится количество источников получения денег.

4. Важные правила

Существует 3 правила, по которым следует распределять деньги:

- Прежде всего отложите деньги для себя. Составляя личный бюджет, необходимо выделить часть финансов, которую вы сможете инвестировать либо отложить. Затем можно приступать к распределению оставшихся денег.

- Прочие затраты распределите на важные, а также те, без которых можно обойтись. Если вы потратите крупную сумму на важную покупку либо вам уменьшат заработную плату, от необязательных затрат следует отказаться.

- Когда доходы увеличиваются, не нужно тратить больше и больше денег. Однако большинство людей поступают именно так, потому что им хочется совершать множество покупок. В результате расходы становятся слишком большие. Не стоит допускать этого: затраты всегда должны быть меньше, чем доходы. Только так у вас получится сформировать личный капитал.

Придерживайтесь вышеописанных правил, чтобы составить личный бюджет грамотно. Далее разберем основные шаги, которые необходимо предпринять, чтобы персональный финансовый план был достижимым.

Не забывайте о годовых или полугодовых расходах

Вносить в бюджет повторяющиеся платежи довольно легко. Счета за электричество, воду или платежи за бензин вы делаете каждый месяц и их сложно забыть. Но не стоит забывать о тех платежах, которые делаются раз или два в год. К таким относится, например, страховка на автомобиль, медицинское страхование, членские взносы и другие.

Если у вас есть такие статьи расходов, вам стоит внести их в свой перечень расходов и разделить платеж на ежемесячные отчисления.

Если вы платите за страховку за машину дважды в год, тогда разделите эту сумму на шесть и начинайте копить ежемесячно.

И не забывайте выбирать

самую дешёвую страховку!

Суеверия и приметы про планирование семейного бюджета

При планировании бюджета на год не лишним будет учесть различные народные приметы, связанные с деньгами.

- Не одалживайте деньги в понедельник, иначе рискуете больше никогда их не увидеть.

- Нельзя передавать купюры из рук в руки: считается, что лучше сначала класть их на стол.

- Ещё одна дурная примета – давать в долг вечером. Если всё же придётся это сделать, положите деньги на пол и позвольте другому человеку поднять их.

- Отдавать займы лучше утром и мелкими купюрами.

- Когда вам возвращают долг, положите левую руку в карман и сложите фигу.

- Храните деньги в кошельке аккуратно: складывайте их в специальное отделение в развёрнутом виде и распределяйте по номиналу.

- Бумажные купюры кладите к себе лицевой стороной.

- Положите в кошелёк кусочек деревца из гнезда ласточки. Этот оберег защитит вас от банкротства.

- Получив большую сумму денег, возьмите оттуда одну купюру и держите при себе в качестве талисмана.

- Никогда не дарите пустой кошелёк.

- Привлечь деньги поможет следующий ритуал: в каждый угол нужно положить монетку и сказать «Пусть прибудет в мой дом».

- Для хранения сбережений используйте конверты или пакеты красного цвета.

- Заведите дома денежное дерево и ухаживайте за ним.

- Деньги любят счёт. Получая сдачу, всегда пересчитывайте её.

- Следите, чтобы ваш кошелёк не пустовал. Никогда не отдавайте последние деньги.

- Если в доме есть маленький ребёнок, кладите денежку ему под подушку.

- Пересчитывайте накопления в чистый четверг.

- Обсуждать чужие материальные проблемы – дурная примета.

- Не судите людей по тому, богатые они или бедные, иначе можете сами остаться ни с чем.

- Считается, что если кот или кошка тянется, это хороший знак.

- А вот увидеть во сне злую кошку – это к краже.

- Наличие в доме кошки или собаки притягивает достаток.

- Есть поверье, что чёрная кошка или собака оберегает дом от воровства.

Есть также приметы, которые подсказывают, как привлечь богатство в новом году:

- Перед торжеством наденьте новые носки и бельё, а также сделайте праздничную причёску.

- За столом попробуйте семь разных блюд и положите под стул семь монет.

- Раздайте все долги до наступления Нового года, пусть даже прямо во время празднования.

- Во время боя курантов загадайте желание, связанное с материальным успехом, держа в левой руке монетку.

- Бросьте денежку в бокал с шампанским и выпейте его. После можно эту монетку носить как талисман.

- В первый день наступившего года умойтесь водой с монетами.

Чего не стоит делать, если не хотите финансовых проблем:

- класть на стол пустые бутылки;

- сидеть на столе;

- хранить на столе деньги;

- подметать мусор в вечернее время;

- стоять на пороге;

- свистеть дома;

- менять крупные деньги на мелкие.

Пожалуй, главное, это относиться к деньгами аккуратно, не мять и не рвать, а также не оставлять кошелёк пустым. Кто-то предпочитает не обращать внимания на подобные суеверия, но некоторые уверены, что их соблюдение помогает добиться материального благополучия так же, как и грамотное планирование бюджета.

Программы для ведения личного бюджета

-

«Дребеденьги». С помощью этого приложения можно составить детальный отчет по личному бюджету, а также посмотреть все расходы, при этом каждый член семьи сможет оставлять комментарии к ним. В приложении также получится настроить распознавание банковских SMS-сообщений, чтобы учитывать их при подсчете финансов. Бюджет может быть составлен в любой валюте, на разных счетах. Чтобы никто не получил доступ к личной информации, используется пароль, а также PIN-код.

Чтобы были активны все функции, к примеру подключение 2-3 пользователей, придется оформить годовую подписку. Ее стоимость составляет 599 рублей.

- «Дзен-мани». Приложение позволяет подключить сразу несколько пользователей и составить как личный, так и семейный бюджет. Есть функция импорта операций из банка, а также электронного кошелька. С помощью «Дзен-мани» можно проанализировать затраты и увидеть движение финансов в любой валюте, даже крипто. Отчет по статистике выложен на сайте. За стандартную версию приложения не нужно платить, а вот стоимость дополнительных функций обойдется вам в 1249 руб.

- CoinKeeper. Распоряжаться бюджетом вы сможете, используя приложение для смартфона либо сайт. Создатели CoinKeeper уверены, что программа позволит правильно распределять финансы не только семейные, но и маленькой компании. С помощью приложения можно импортировать операции из 150 банковских организаций нашей страны, оно также извлекает информацию о расходах из SMS-сообщений. Есть функция, которая устанавливает ограничение на траты, а другая создает напоминания, чтобы вы не забыли вовремя оплатить кредит.

- Toshl. Приложение поддерживает около 200 валют, среди них 30 криптовалют, при этом курс все время обновляется. С его помощью можно импортировать информацию из банка, приложение сообщит вам, что следует заполнить графы с расходами, проведет синхронизацию с сайтом. Особенность программы — забавные монстры будут помогать вам управлять бюджетом. Если вы предпочитаете консервативный подход, то отчеты будут предоставлены в формате PDF, Excel и Google Docs.

- Moneon. Новая отечественная разработка, с помощью которой получится распределять деньги по категориям, множествам счетов, отслеживать долги, импортировать операции из SMS-сообщений (такая возможность редко имеется на iOS). Используя это приложение, вся ваша семья сможет руководить бюджетом, однако в этом случае участникам придется оформить премиум-подписку.

- Alzex Finance. В этом приложении каждый пользователь сможет сделать личную учетную запись. Поэтому все члены вашей семьи будут определять, какие операции с деньгами сделать общедоступными, а какие скрытыми. За счет древовидной системы тегов можно учитывать затраты по большим и мелким категориям. Кроме того, приложение позволяет отслеживать задолженности и ставить цели.

- YNAB. Приложение функционирует с одной валютой, в нем нет русского языка, однако даже с учетом этих особенностей у него есть множество преимуществ. Например, с его помощью получится не только учитывать доходы и затраты, но и распланировать долгосрочный и краткосрочный бюджет. Также приложение выявляет недорасход, а также перерасход и наилучшим образом работает с задолженностями.

- Cash Organizer. Приложение является многопользовательским, каждый член семьи сможет сделать финансовые перемещения скрытыми от других участников. Информацию можно вносить офлайн, она будет синхронизирована с другими устройствами с помощью облачного сервиса. Создатели программы защитили информацию 256-битным шифрованием, поэтому ваши личные данные никто не получит.

- Домашняя бухгалтерия. Используя приложение, можно отслеживать затраты и доходы в любой валюте, кроме того, допускается использовать две валюты. Информация синхронизируется с приложением на компьютере. Также можно использовать портативную версию программы, установить ее на флеш-носитель. Данные о расходах каждого члена семьи защищены паролем. Чтобы получить другие полезные функции приложения, необходимо оплатить 990 руб.

Как распределить семейный бюджет на месяц

Планирование семейного бюджета не такое трудное занятие, как может показаться на первый взгляд. Есть доступные программы и специальные приложения для помощи в планировке своих доходов и расходов.

- Тетрадь и ручка – первое, о чем обычно вспоминают, когда хотят распределить семейный бюджет.

- Скачать таблицу для распределения денег в семье в Excel вы можете в шаблонах Microsoft и приспособить согласно своим собственным потребностям.

- Приложения для мобильных телефонов – можно быстро заносить все расходы в программу, следует только подобрать удобное для вас приложение. «Дребеденьги», Coinkeeper – хорошо подойдут для распределения и планирования семейного бюджета.

Мы предлагаем пошаговое руководство – как распределить семейный бюджет на основе таблицы Excel, которую можно скачать далее и адаптировать под себя.

Шаг 1. Определяем задачи

Экономия в целях экономии? Не путайте скаредность и распределение трат. Стремитесь к достижению цели и привыкайте экономить на несущественном.

- Целью на ближайшее время может быть современная электронная техника или погашение задолженности.

- Среднесрочной целью является приобретение новой машины, путешествие на море или в горы.

- Долгосрочные цели обычно строятся на вопросах о будущем, например, как распределить семейный бюджет с учетом ипотеки, как помочь детям и внукам.

Создавайте реальные планы, правильно ведите подсчет ваших доходов и расходов. Можете распределять финансы семьи с помощью таблицы Excel.

Шаг 2. Пересчитаем все доходы и траты семейного кошелька

Теперь необходимо изучить структуру вашего бюджета. Для начала напишите список всех источников прибыли: зарплата, стипендия, пенсия, проценты банка и другие варианты заработка в вашей семье.

Траты состоят из всех вещей, на которые уходят ваши денежные средства.

Распределите все расходы на постоянные и периодические платежи. Заполните все графы трат в таблице для планирования бюджета семьи, руководствуйтесь при этом своим опытом.

При распределении семейного бюджета не забывайте обращать внимание на условия проживания и потребности всех членов семьи. В таблице представлен короткий перечень категорий

Проанализируйте статьи трат, которые нужны будут вам для лучшего распределения финансов.

Зачастую в пункты прибыли входят:

- доход главы семейства (допустим, это муж);

- зарплата главного советника (жена);

- проценты банка;

- стипендия;

- социальные выплаты;

- дополнительный доход (например, репетиторство).

Траты делят на неизменные: установленные налоговые выплаты; страховка; оплата услуг связи. Здесь будут и 10 %, оставленные на непредвиденные обстоятельства в резерве.

Графа непостоянных трат:

- питание;

- здоровье;

- бензин;

- одежда, обувь;

- коммунальные платежи;

- личные потребности членов семьи (распределить отдельно);

- подарки к праздникам;

- оплата обучения;

- досуг;

- траты на детей.

Если вы хотите, таблицу можно дополнить или сократить, откорректировав пункты доходов и расходов.

Шаг 3. Следим за расходами на протяжении всего месяца

Оформить таблицу распределения семейного бюджета сразу не выйдет, сначала стоит узнать, куда и сколько денег вы тратите. На это уйдет пара месяцев. В таблицу Excel, которую вы скачаете, постепенно вносите ваши траты и адаптируйте ее под себя.

Задача на этом этапе – получить конкретное представление о распределении бюджета вашей семьи, увидеть совокупность расходов и в будущем корректировать их.

Шаг 4. Разделяем нужды и желания

Когда семьи начинают распределять свои расходы, они видят, что большие суммы денег тратятся на бесполезные вещи. Необдуманные, незапланированные покупки очень влияют на кошелек семьи, если заработная плата не так высока, при этом несколько тысяч рублей уходят незамеченными.

Отложите приобретение вещи, если вы не уверены точно, что она вам очень нужна. Подождите какое-то время. Если поймете, что вы до сих пор нуждаетесь в этом предмете, значит, это действительно нужная трата денег.

Маленький совет: не пользуйтесь кредитными и дебетовыми банковскими картами. Рассчитывайтесь наличными, так вы быстрее начнете экономить. Психологи выяснили, что человеку проще отдать виртуальные деньги, а не наличные.

Для скачивания есть таблица.